외부환경 악화, 내수로 살 길 모색해야 지적

자동차 취득세 감면 등 소비 진작 박차

[서울=뉴스핌] 홍우리 기자 = 미국 등 서방 국가가 높은 물가에 고심하고 있는 반면 중국은 소비 부양에 안간힘을 쓰고 있다. 투자·수출과 함께 중국 경제 성장을 이끄는 '삼두마차'로 꼽히는 소비가 좀처럼 회복될 기미가 보이지 않고 있는 가운데 인플레이션(물가 상승) 걱정은 '남의 일'이 됐다.

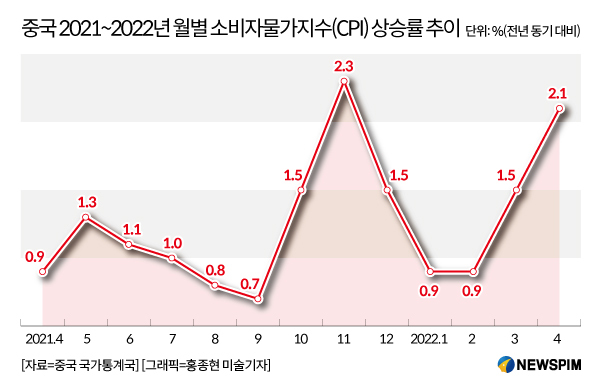

소비자물가 상승률이 올해 정부 목표치를 하회하고 있는 상황에서 물가 안정보다는 소비 진작을 통해 경제 성장을 뒷받침 하는 것이 더 큰 과제로 부상했다.

홍콩 사우스차이나모닝포스트(SCMP)는 9일 인플레를 통제하기 힘든 미국의 상황과 달리 중국의 주요 경제적 위험은 임금 감소나 상실로 인해 주민들이 저축에 집착하고 있는 데 있다고 보도했다. 미국이 40년래 가장 심각한 인플레와 싸우고 있는 반면 중국 식품 가격은 1년 전에 비해 2% 상승에 그치고 있다면서 경제 하방 압력이 커짐에 따라 소득이 줄어들 것을 우려한 중국 중산층이 비필수 지출을 억제하고 있다고 지적했다.

SCMP 보도에 따르면 중국 최대 온라인 소셜미디어 플랫폼인 웨이보(微博)는 최근 소득 관련 설문조사를 진행했다. 그 결과 응답자 3359명 중 56.1%가 "코로나19 발발 이후 소득이 줄었다"고 답했으며 24.6%는 "소득이 동결됐다"고 답한 것으로 나타났다.

앞서 블룸버그 역시 경기 하락 우려가 커지면서 중국인들의 '저축열'이 더욱 뜨거워졌다고 보도한 바 있다. 블룸버그통신 24일 보도에 따르면 중국은행권의 저축성 예금 잔액은 지난달 말 기준 109조 2000억 위안에 달한 것으로 나타났다. 지난 1~4월 예금의 동기 대비 증가율은 7%로, 지난해 같은 기간의 동기 대비 증가율(5.5%) 대비 그 폭이 확대됐다.

부동산 시장 침체 분위기 역시 소비 심리가 위축됐음을 보여준다. 지난 10년 동안 물가상승률을 고려해 수익을 내기 위한 투자처로 부동산이 각광을 받았지만 지금은 그렇지 않다고 SCMP는 설명했다.

중국 부동산 정보 제공 업체인 커얼루이(克而瑞) 자료에 따르면 올해 1분기 중국 전역 55개 도시의 평균 월 주거비는 ㎡ 당 33.02위안으로 직전 분기 대비 0.72% 하락한 것으로 나타났다. 소득 감소 걱정에 소비자들이 긴축 모드에 돌입하면서 임대 수요가 감소, 임대료가 낮아졌고 그로 인해 주거비용이 감소했다는 것으로 해석할 수 있다.

중국에서도 인플레를 경고하는 목소리가 고조됐었다. 코로나19 확산으로 인해 공급망에 차질이 빚어진 점, 우크라이나 전쟁으로 국제 농산품 및 원자재 가격이 치솟은 점, 미국·유럽 등 주요 경제체들의 인플레 부담이 가중되고 있는 점 등을 고려할 때 '수입형 인플레'가 유발될 수 있다는 우려에서였다. 경기 하향 압력에도 금리 인하 등과 같은 적극적인 통화정책을 사용할 수 없는 것 역시 물가 상승을 의식한 것이라는 분석도 있었다.

그러나 중국 물가가 안정적인 흐름을 유지하면서 중국 정부의 초점은 소비 진작에 맞춰지고 있다. 올해 물가상승률 목표치로 3%를 설정했지만 실제 물가상승률은 목표치를 하회하고 있다. 중국의 소비자물가지수(CPI)는 4월 1.5%에 이어 5월 2.1%를 기록했다.

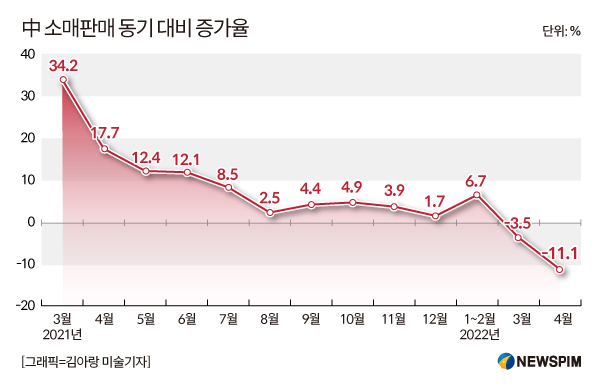

반면 소비 부문 지표는 매월 악화하고 있다. 춘제(春節·음력 설)와 동계올림픽에 힘입어 1~2월 소매판매는 전년 동기 대비 6.7% 증가했으나 코로나19 재확산 여파로 3월 소매판매는 전년 동기 대비 3.5% 감소했다. 1년 7개월 만에 마이너스로 전환한 것이자 2020년 4월 이후 23개월 만의 최저치다.

4월 증가율은 더욱 저조했다. 전년 동기 대비 11.1% 감소하면서 두 달 연속 역성장, 우한 사태가 절정에 달했던 2020년 3월(-15.8%) 이후의 최대 감소폭을 기록했다.

중신젠터우(中信建投)증권 황원타오(黃文濤) 수석 이코노미스트는 "우크라이나 전쟁이 아직 끝나지 않았고 글로벌 경기 침체 부담이 여전히 존재하고 있는 가운데 스태그플레이션 위험이 하반기와 내년까지 계속될 것"이라며 "그러나 중국은 인프레 문제를 걱정할 필요 없다. 중국의 인플레는 여전히 매우 안정적이고 통제가능하다"고 분석했다.

|

|

중국 최대 전자상거래 업체인 징둥닷컴(JD.com)의 핀테크 부문 자회사 징둥디지털(京東數科) 선젠광(沈建光) 수석 이코노미스트는 소비 촉진을 위한 내수 부양 필요성을 강조한다. 그는 "중국의 외수 상황이 좋지 않다. 미국의 스태그플레이션, 유럽 경제 쇠퇴 위험이 고조되고 있다"며 "이러한 외부 환경에 맞서 중국이 의지할 수 있는 것은 내수뿐이다. 내수 가운데서도 가장 핵심은 소비"라고 지적했다.

한편 중국 정부 역시 소비 진작을 강조하고 있다. 중앙정부에서부터 지방정부에 이르기까지 각종 소비 성장 정책을 쏟아내면서 경기 부양에 총력을 다하고 있다.

일례로 지난달 23일 국무원 상무회의에서 확정한 '경제안정 33개 정책'에는 600억 위안 규모의 차량 구매세 감면이 포함됐다. 자동차 소비는 내수 부양에 강력한 영향을 미친다.

신궈빈(辛國斌) 중국 공업정보화부 부부장(차관)은 지난달 말 "자동차 소비 안정 및 확대 정책을 마련하고 신에너지차 보급 강도를 강화할 것"이라며 "생산 안정을 위해 지방과의 자동차 생산 업계의 조업 재개를 추진하고 차량용 반도체 공급 및 원자재 가격 안정 업무를 강화할 것"이라고 설명했다.

중앙정부 방침에 따라 각 지방정부들도 잇달아 자동차 소비 촉진에 속도를 내고 있다. 중국 경제전문매체 21스지징지바오다오(21世紀經濟報道)의 24일 보도에 따르면 올 들어 20여 개 성(省)·시(市)급 정부에서 관련 정책을 발표한 것으로 집계됐다. 소비쿠폰과 보조금 지급이 주된 방식이었고 기존의 자동차 보유량이 많은 지역에서는 자동차 구매쿼터 확대 조치도 취했다.

중국 자동차 생산량의 11%를 담당하고 있는 상하이는 기업 생산 100% 정상화에 박차를 가하고 있다. 상하이시 상무위원회 주최로 열린 좌담회에서 상하이시 자동차판매업계협회는 자동차 구매쿼터 확대, 신에너지 구매 제한 완화, 내연차량의 '이구환신(以舊換新·오래된 것을 새 것으로 바꾸는 것)' 보조금 지원 등과 같은 지원 정책을 마련해 줄 것을 주문하기도 했다.

이와 함께 중국 전역 20여 개 성(省)·시(市)급 정부는 지난 1~4월까지 4개월간 총 34억 위안(약 6420억 원) 규모의 소비쿠폰을 발급했다.

한편 2021년 기준 중국 국내총생산(GDP)에서 소비의 성장 기여도는 65.4%로 집계됐다. 이는 2012년 대비 10%p 높아진 것이다.

hongwoori84@newspim.com