IPO∙투자은행 업무 통한 실적개선 전망

홍콩 기반 해외자산관리 시장 확대 기대

[서울=뉴스핌] 배상희 기자 = 올해 상반기 신종 코로나바이러스 감염증(코로나19) 사태로 수많은 업계가 '생존 절벽'에 내몰린 가운데서도, 중국 대형 증권사들은 양호한 매출 성장세를 기록하며 초대형 악재를 버텨냈다.

양호한 경제 펀더멘털(기초체력)을 바탕으로 한 경제 회복세, 위안화 자산 가치 상승 등을 이유로 중국 증시를 안전한 투자처로 평가한 투자자들이 대거 유입된 데다, 과학기술주 전용 증시인 커촹반(科創板·스타마켓) 상장 열풍과 중소∙벤처기업 전용 증시인 창업판(創業板∙차이넥스트) 기업공개(IPO) 등록제 시행 등 자본시장 개혁이 속도감 있게 추진되면서 중국 증시가 활기를 띈 덕분이다.

전문기관들은 하반기에도 중국 증시로 투자자들이 지속 유입되는 가운데, 중국 당국의 자본시장 개혁 움직임이 급물살을 타면서 증권사 종목이 적지 않은 수혜를 입을 것으로 예상하고 있다. 최고의 역사를 자랑하는 중국 대표 증권사 해통증권(海通證券 600837.SH, 06837.HK)도 그 중 하나다.

해통증권은 A주(중국 본토 증시에 상장된 주식) 상장 증권사 중 시가총액(시총, 9월 3일 기준) 규모로는 중신증권(中信證券 600030.SH, 06030.HK)에 이어 두 번째로 높은 몸값을 자랑하는 증권사다. 해통증권은 탄탄한 자금력과 고객층을 바탕으로 사업 영역을 다각화하며 중국 대표 종합 증권사로 자리매김했다.

◆ 중국 최초의 증권사로 출발한 32년 발자취

해통증권은 중국 최초의 증권사다. 1988년 설립 당시 1000만 위안의 자금으로 시작한 해통증권은 올해 6월 30일 기준 총자산을 6800억 위안(업계 2위), 순자산을 1300억 위안(업계 3위)으로 늘리며 자금 경쟁력을 키워왔다.

올해 증권사 평가에서 해통증권은 업계 최고 수준인 A등급 중 AA를 받았다. 이는 기업의 경영 및 리스크 대응 역량이 높다는 것을 의미한다. 중국 내 344곳의 증권∙선물 영업처와 1700만 명에 달하는 고객을 보유하고 있고, 전세계 14개 국가 및 지역에 기업 네트워크 망을 구축했다.

해통증권의 전신인 상해해통증권공사(上海海通證券公司)는 1994년 전국형 증권회사로 변신, 중국을 대표하는 대형 증권사로 성장하는 발판을 마련한다. 지난 2002년 해통증권은 등록자본 87억3400만 위안을 기록하며 당시 중국 국내 증권사 중 자산 규모가 가장 큰 종합 증권사로 부상했다.

2014년 1월 해통증권은 금융리스(임대인은 리스 설비 구입에 대한 자금을 지급하고, 임차인이 임차자산의 유지 및 보수를 책임지는 형태의 리스) 업체인 항신금융그룹(恒信金融集團)을 인수하며, 중국 증권사 최초로 금융리스 사업에 뛰어들었다. 이후 해통항신(海通恒信 01905.HK)으로 기업명을 바꾼 뒤, 지난해 6월 3일 홍콩증권거래소에 정식 상장했다. 이로써 해통항신은 증권사를 모기업으로 둔 금융리스 업체의 최초 상장 사례라는 기록도 남겼다.

해통증권의 주요 업무는 기업경영, 투자은행, 자산관리, 이자, 투자이익(공정가치변동에 따른 이익 포함), 자기매매(증권사가 보유한 고유의 자금으로 유가증권을 매매해 수익을 얻는 것), 금융리스, 해외업무 등이다. 공정가치(Fair value)란 합리적인 거래라는 전제 하에 판매자로부터 구매자에게 자산이나 용역이 이전될 때의 가격을 의미하는 것으로, 쉽게 시세가격으로 해석할 수 있다.

상반기 사업 영역별로 창출된 수익 비중을 살펴보면 기업경영(12.6%), 투자은행(9.6%,) 자산관리(9.2%), 이자(12.4), 투자이익(34.4), 기타(21.9%)로 집계됐다. 연계된 사업 영역 모두에서 다년간 균일한 수익을 창출해내고 있다는 점에서 안정적인 경영실적의 경쟁력을 엿볼 수 있다.

◆ IPO∙지분금융 업무 확대로 상반기 실적부진 만회 기대

중국 금융 정보 제공업체 윈드(Wind)가 중국 대표 39개 증권사의 상반기 실적을 집계한 결과, 영업수익(매출) 규모 측면에서 중신증권(中信證券 600030.SH, 06030.HK)은 267억4400만 위안(전년동기대비 22.73% 증가)을 벌어들여 업계 매출 1위를 차지했고, 해통증권(海通證券 600837.SH, 06837.HK)이 그 뒤를 이었다.

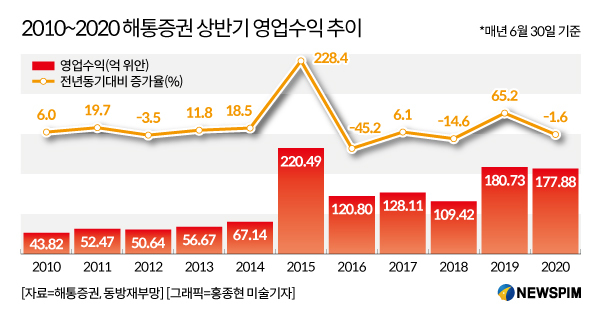

해통증권이 올해 상반기 달성한 영업수익과 순이익은 각각 177억8800만 위안과 54억8300만 위안으로 각각 1.58%와 0.78% 하락했다. 영업수익과 순이익 모두 전년동기대비 하락했지만, 영업수익 규모 측면에서는 여전히 높은 수준을 기록해 업계 2위 자리를 지켜냈다.

업계 전문가들은 '자산손상차손' 규모를 늘린 것이 상반기 실적 부진의 주된 이유가 됐다고 진단했다.

올해 상반기 해통증권의 자산손상차손 규모는 29억 위안으로 전년동기대비 173.8%나 늘었다. 자산손상차손이란 대차대조표 자산 평가에서 기업이 유∙무형 자산에서 회수할 수 있는 금액이 장부상 금액에 크게 미달되는 것으로 판단되는 경우, 그 차액을 회계장부에 손실로 반영하는 것을 의미한다. 코로나19 사태로 경제 펀더멘털에 대한 압박이 커진 상황에서, 자산손상차손 규모를 높게 잡을 수록 향후 리스크에 대비할 수 있고 이를 통한 장기 발전을 도모할 수 있다.

하지만, 전문 기관들은 해통증권이 투자은행, 기업공개(IPO), 지분금융 업무 등에 있어 강점을 갖고 있는 만큼 하반기 이를 통한 수익 개선이 가능할 것으로 예상한다.

상반기 해통증권이 투자은행 업무를 통해 거둬들인 수익은 17억100만 위안으로 전년동기대비 3.3% 늘었다. 아울러 상반기 IPO 대행 및 채권위탁판매 규모는 각각 52억1000만 위안과 2259억 위안으로 전년동기대비 383%와 26%씩 늘었다.

해통증권은 상반기 18건의 IPO 프로젝트를 완료했다. 현재 심사 승인을 기다리고 있는 IPO 청구 건수는 48건이고, 그 중 과학기술주 전용 증시인 커촹반(科創板·스타마켓)에 대한 IPO 청구 건수가 절반에 가까운 20건에 달해, 커촹반 IPO 청구 건수로는 업계 2위를 기록했다.

화태증권(華泰證券)연구소는 2020~2022년 IPO 대행 업무 건수는 각각 160, 200, 280건으로, 채권위탁판매 규모는 각각 4500억 위안, 5200억 위안, 5500억 위안으로 늘어날 것으로 예상했다.

올해 상반기 해통증권은 국내 지분금융(기업에서 주식과 같은 소유지분을 매각해 자금을 조달하는 것) 프로젝트 11건을 완료했다. 특히 해통증권은 지분금융 업무를 중심으로 한 해외자산관리 시장으로 빠르게 입지를 확대하고 있다.

해통증권의 금융 자회사인 해통국제(海通國際 00665.HK)는 홍콩 시장을 기반으로 해당 업계에서 1위 입지를 구축한 상태다. 8월 31일 기준 해통국제가 관리하는 자산규모는 665억 홍콩달러로 지난해 말 대비 24% 증가했다. 해외자산관리 업무를 중심으로 상반기 해외에서 거둬들인 수익은 44억 위안으로 전체 영업수익의 25%를 차지했다.

◆ 증권사별 주가적정성∙수익률∙재무건전성 비교

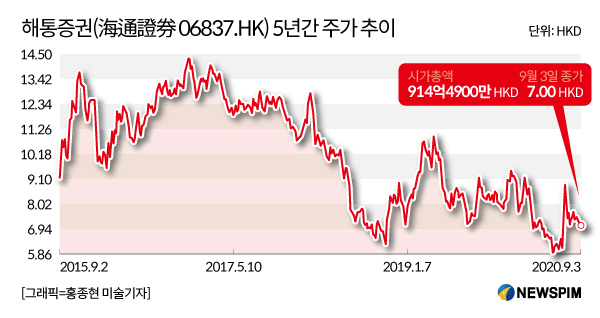

해통증권은 2007년 7월 31일 상하이증권거래소(海通證券 600837.SH)에, 2012년 4월 27일 홍콩증권거래소(海通證券 06837.HK)에 상장한 A+H 증권사다.

윈드(Wind)와 화태증권연구소는 A주 상장 증권사의 8월 31일 기준 시총과 주가 목표치, 2020년 주당순이익(EPS)∙주당 순자산가치(BPS)∙주가수익비율(PER)∙주가순자산비율(PBR)의 예상치를 기준으로 증권사별 주가 형성 적정성, 수익성, 재무건전성 등을 비교 분석했다.

8월 31일을 기준으로 해통증권의 시총은 1981억8400만 위안, 목표 주가는 주당 19.45위안이며, 2020년 EPS∙BPS∙PER∙PBR 예상치는 각각 0.75위안, 11.44위안, 20.20배, 1.33배로 평가됐다.

다른 증권사와 비교해 보면, 대표적으로 중신증권의 8월 31일 기준 시총은 3760억 위안, 목표 주가는 주당 36.83위안이며, 2020년 EPS∙BPS∙PER∙PBR 예상치는 각각 1.28위안, 13.84위안, 25배, 2.31배다. 국태군안(國泰君安 601211.SH)의 8월 31일 기준 시총은 1607억 위안, 목표 주가는 주당 25.79위안이며, 2020년 EPS∙BPS∙PER∙PBR 예상치는 각각 1.16위안, 15.76위안, 17배, 1.26배다. 화태증권(601688.SH)의 8월 31일 기준 시총은 1783억 위안이고, 2020년 EPS∙BPS∙PER∙PBR 예상치는 각각 1.29위안, 14.45위안, 17배, 1.50배로 평가됐다.

EPS는 당기순이익을 주식수로 나눈 값으로, EPS가 높아진다는 것은 해당 기업의 경영실적이 호전되고 배당 여력도 많아져 그만큼 투자 가치가 높아진다는 것을 의미한다.

BPS는 기업의 총자산에서 부채를 빼고 남은 기업의 순자산을 발행주식수로 나눈 수치를 의미한다. 기업 자산을 주주들에게 나눠줄 경우 주당 얼마씩 배분되는 가를 나타내는 것으로, 수치가 높을수록 수익성과 재무건전성이 높아 투자 가치가 높다고 평가한다.

PER은 주가를 주당순이익으로 나눈 값이고, PBR은 주가를 주당순자산으로 나눈 비율을 말한다. 한마디로 PER은 기업이 벌어들이는 이익에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표이고, PBR은 기업의 순자산에 비해 주가가 적정하게 형성돼 있는 지를 판단하는 지표다. 일반적으로 PER과 PBR이 낮을 수록 주가가 저평가 돼있다는 뜻으로 해석할 수 있는 만큼, 미래 성장 가능성을 기대할 수 있고 이에 투자가치가 높다고 판단한다.

화태증권은 △주요 업무의 안정적인 경영 실적 △중국 증시 신규 개설 계좌 증가 △커촹반 IPO 업무를 통한 수익 창출 확대 △업계 평균 수준을 넘어서는 국내외 자산관리 업무 경쟁력 등을 고려해 '매수' 투자 의견을 제시했다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com