국내 증권사 대출 금액 20조 9000억원

[서울=뉴스핌] 유명환 기자 = 금융감독당국이 부동산 프로젝트파이낸싱(PF) 부실화 관련 불안이 여전한 가운데 증권사 부실자산에 대한 상각을 요구했다. 반기 결산을 앞두고 PF 관련 재무건전성 관리에 고삐를 죄겠다는 것으로 풀이된다.

18일 금융투자업계에 따르면 금융감독원은 이달 초 국내 증권사를 대상으로 '부동산 PF 대출 대손상각 관련 유의사항'이라는 공문을 보내 "(부동산 PF 대출 중) 추정 손실로 분류한 것에 대해 최대한 이른 시일 내 대손상각 절차를 진행해달라"고 요청했다. 금융감독원은 특히 반기 결산 등을 고려해 이달 중 절차를 진행해달라며 시한까지 제시했다.

이는 부동산 PF 연체율 증가에 따른 것으로 풀이된다. 지난해 12월 말 증권사의 부동산 PF 연체율은 10.4%로 지난해 9월 말 8.2%에서 2.2%p(포인트) 늘었다.

2020년 말과 2021년 말의 증권사 부동산 PE 연체율이 3.4%와 3.7%였다는 점을 고려하면 경고등이 켜진 셈이다.

증권사의 부동산 PF 연체 잔액은 2020년 말 1757억원, 2021년 말 1690억원, 작년 9월 말 3638억원, 작년 말 4657억원으로 급증했다.

지난해 12월 말 증권사의 부동산 PF 고정이하여신 비율도 14.8%로 지난해 9월 말 10.9%보다 3.9%포인트 늘어 위험 수준이다. 2020년 말에는 증권사의 부동산 PF 고정이하여신 비율이 5.5%, 2021년 말에는 5.7%에 불과했다.

증권사의 부동산 PF 고정이하여신 잔액은 작년 9월 말 4842억원에서 작년 12월 말 6638억원으로 큰 폭 뛰었다. 증권사의 부동산 PF 대출 금리는 지난해 9월 말 8.3%로 정점을 찍은 뒤 지난해 12월 말에는 7.1%로 1.2%포인트 내렸다.

채무보증액도 증가했다. 국내 주요 증권사의 올해 상반기 채무보증액은 2조~5조원대로 집계됐으며 이중 부동산 PF 비중이 높은 것으로 나타났다.

한국투자증권이 5조 8484억원으로 가장 많았고 KB증권(5조1337억원), 하나증권(4조8545억원), 메리츠증권(4조7609억원), 신한투자증권(4조3608억원) 등이 뒤를 이었다. 미래에셋증권(2조9842억원), NH투자증권(2조2526억원) 등도 2조원을 넘어섰다.

자기자본 대비 비중을 따져보면 한국투자증권(94.2%), 메리츠증권(90.6%)이 90% 이상이고 KB증권(89.2%), 신한금융투자(85.9%), 하나증권(82.4%) 등이 80%대다. 금융감독원은 채무보증 한도를 자기자본 대비 비율 100%로 설정해놓고 있는데, 몇몇 대형사들이 이에 가까워지고 있는 셈이다.

증권사들은 기업금융(IB) 부문 중에서도 부동산 PF 사업을 공략해왔다. 수익 다각화에 더해 최근 몇 년간 이어진 저금리 기조와 풍부한 유동성을 기반으로 호황을 맞은 부동산 경기 수혜를 보기 위한 목적이었다.

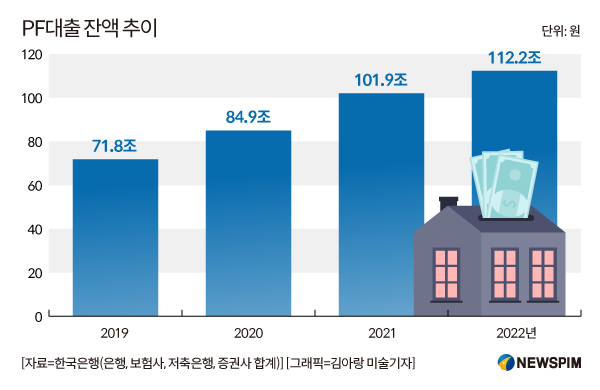

증권사의 부동산 PF 관련 대출은 작년 말 기준으로 5조2000억원 수준이다. 이와 별도로 부동산 PF에 대한 신용보강(매입보장·매입확약) 규모는 작년 말 기준 20조9000억원에 달한다고 한국금융연구원은 밝혔다.

금융당국 역시 증권사들의 부동산 PF 대출 등에 대한 문제를 예의주시하고 있다. 특히 증권사들의 재무 건전성 확보와 더불어 대손상각 등에 대한 개선을 요구하고 있다.

실제로 26개 증권사들의 사업보고서에 따르면 이들의 1분기 신규 대손충당금 설정액은 2365억원에 달한다. 1분기 말 대손충당금 설정액은 총 2조7483억원으로 집계돼, 지난해 말 대비 9.42% 증가했다.

금융당국 관계자는 "국내 증권사들의 부동산 PF 대출 중 부실 자산 등을 대한 자금회수를 통해 재무 건전성 확보에 나서줄 것을 주문했다"라면서 "이와 함께 충당금으로 잡혀있는 금액을 장부에서 털어내면 연체율을 떨어뜨리는 효과가 생긴다"고 말했다.

ymh7536@newspim.com