국외계열사와 내부거래 첫 분석…21.2% 차지

총수일가·총수2세 지분율 높을수록 내부거래↑

[세종=뉴스핌] 최영수 기자 = 지난해 대기업집단의 내부거래 비중이 12.2%로 소폭 증가한 것으로 나타났다. 국외계열사와의 내부거래 비중은 21.2%로서 이번에 처음으로 분석됐다.

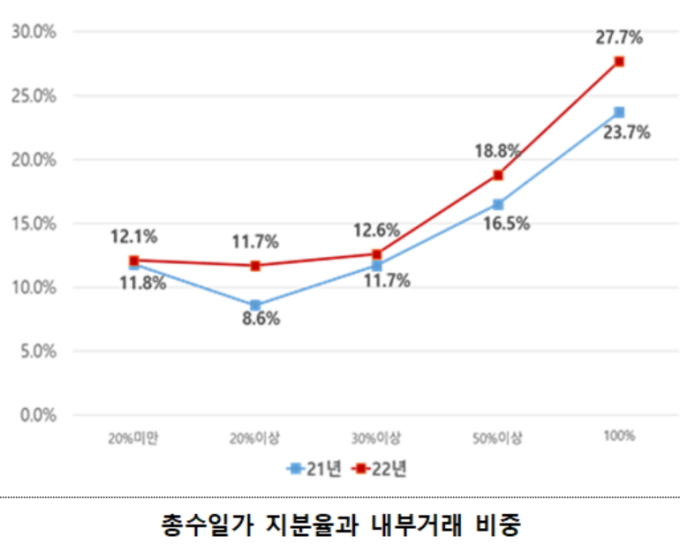

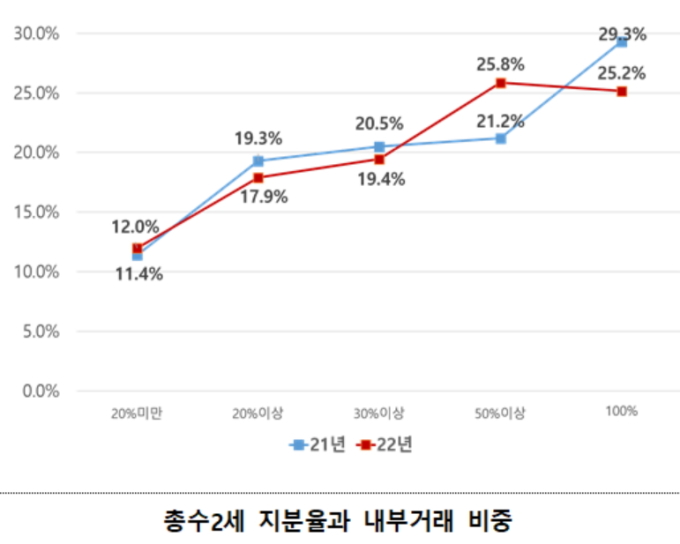

특히 총수일가와 총수2세의 지분율이 높을수록 내부거래 비중이 높은 경향은 여전히 지속되고 있는 것으로 나타났다.

공정거래위원회(위원장 한기정)는 2023년 공시대상기업집단의 '2022년 상품·용역 거래 현황 등'(이하 '내부거래 현황')을 11일 분석·공개했다.

이번 현황은 지난 5월 지정된 82개 공시대상기업집단 소속 2503개 계열사가 지난해 거래한 내부거래 현황을 분석한 것이다.

분석 결과 공시대상기업집단(82개)의 국내외계열사 전체 내부거래 비중은 33.4%이고, 내부거래 금액은 752.5조원으로 파악됐다. 이 중 국내계열사 간 내부거래 비중은 12.2%(금액 275.1조원), 국외계열사와의 내부거래 비중은 21.2%(금액 477.3조원)이다.

국외계열사와의 거래가 국내계열사 간 거래보다 비중(9.0%p)과 금액(202.2조원) 모두 큰 것으로 나타났고, 해외 고객을 위한 해외거점 판매법인(국외계열사)과의 사이에서 대규모 매출이 발생한데 주로 기인했다.

한편 2년 연속 분석 대상 기업집단(74개)을 보면, 국내계열사 간 내부거래 비중(11.8%→12.3%, 0.5%p)과 금액(217.5조원→270.8조원, 53.3조원)이 모두 증가했다. 특히 총수있는 상위 10대 기업집단의 내부거래 금액은 196.4조원으로 전년(155.9조원) 보다 40.5조원 늘어나 최근 5년 간 가장 크게 증가했다.

총수일가 또는 총수2세 지분율이 높을수록 내부거래 비중이 높은 경향은 지속되었다. 특히 총수일가의 경우, 총수일가 지분율이 20% 이상인 계열회사의 국내계열사 간 내부거래 비중이 지난해보다 큰 폭으로 증가(8.6%→11.7%, 3.1%p)하는 등 전 구간에서 전년 보다 증가했다(그래프 참고).

특수관계인의 부당이익제공 행위 관련 규제대상 회사의 국내외계열사 전체 내부거래 비중(금액)은 15.6%(53.0조원)이다. 이 중 국내계열사 간 내부거래 비중(금액)은 10.8%(36.7조원), 국외계열사와의 내부거래 비중(금액)은 4.8%(16.3조원)이다.

한편 국내계열사 간 거래 중 90.8%는 수의계약을 통해 이루어졌으며, 비상장사(92.5%)가 상장사(88.9%)보다 수의계약 비중이 높다.

내부거래 현황을 업종별로 살펴보면, 내부거래 비중은 사업지원 및 임대 서비스업(N)과 과학 및 기술서비스업(M) 등이 높았고, 내부거래 금액은 제조업(C)과 건설업(F)이 컸다.

계열사 간 내부거래 비중·금액이 크다는 것만으로 부당 내부거래의 소지가 높다고 단정하기는 어려우나 ▲총수일가 지분율과 내부거래 비중 간 양(+)의 상관관계가 지속되고 ▲내부거래 관련 수의계약 비중이 큰 점 등을 고려할 때, 부당 내부거래 발생 여부에 대한 모니터링의 필요성은 상당하다고 판단된다고 공정위는 분석했다.

상표권 사용거래 현황을 보면, 상표권 사용계약을 체결하고 대가를 지불하는 유상사용 집단・수취회사 수(59개 집단, 100개사)와 거래규모(1.78조원)가 모두 전년(52개 집단, 88개사, 1.52조원)보다 증가한 것으로 나타났다.

총수있는 집단의 상표권 유상사용 비율은 76.4%(55/72개 집단)로 총수없는 집단의 유상사용 비율(4/10개 집단, 40%)보다 높았다. 특히, 총수있는 집단 소속 수취회사(95개사) 중 53.7%(51개사)는 총수일가 지분율 20% 이상 회사이다.

이들의 상표권 사용료 수취액(1.47조원)은 총수있는 집단 전체 수취액(1.76조원)의 83.3%를 차지했고, 매출액에서 상표권 사용료 수취액이 차지하는 비중(1.39%)도 총수일가 지분율 20% 미만 회사(0.05%)보다 크게 높았다.

계열회사 간에 상표권 사용시 대가를 명시한 계약을 체결하는 집단이 증가하는 등 상표권 거래관행이 투명화되고 있다. 한편, 총수일가 지분율이 높을수록 상표권 수취액의 절대적 규모와 매출액에서 차지하는 비중이 커지는 점을 고려할 때, 상표권 거래현황에 대한 지속적인 모니터링이 필요하다고 판단된다.

공정위 관계자는 "앞으로도 대기업집단 계열사 간 부당 내부거래 발생 여부를 면밀히 감시하고, 시장의 자율감시 기능 활성화를 위해 관련 정보를 지속적으로 분석·제공할 계획"이라고 밝혔다.

dream@newspim.com