[편집자] 이 기사는 8월 3일 오후 4시06분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 최근 약 2년 사이 80%가 넘는 수익률을 낸 미국 반도체 주식이 아직 저렴해 보여 매수에 나설만하다는 조언이 제시됐다.

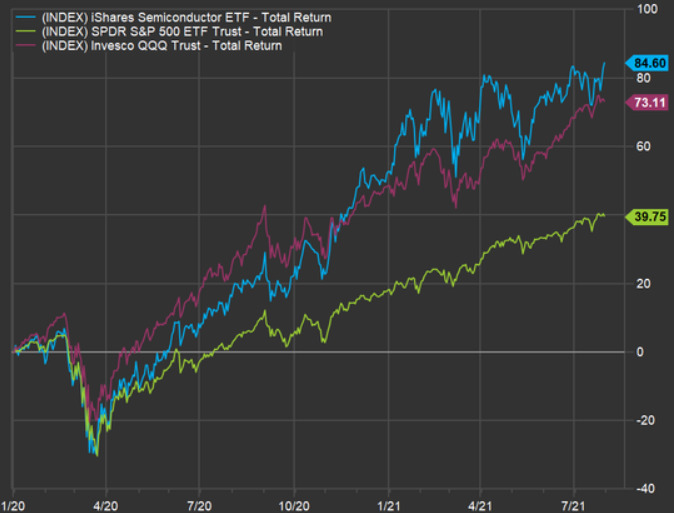

2일(현지시간) 마켓워치에 따르면 2019년 12월31일부터 올해 7월30일까지 '아이셰어즈 세미컨덕터 상장지수펀드(ETF, 종목명: SOXX)'의 총수익률은 84.6%로 집계됐다.

같은 기간 SPDR S&P500 ETF(SPY)와 인베스코 QQQ 트러스트(QQQ)의 총수익률 39.75%와 73.11%를 크게 능가하는 성과다.

SOXX는 미국 대형 반도체 관련주 30개를 추종하는 필라델피아반도체지수에 연계된 상품이고 SPY와 QQQ는 각각 S&P500와 나스닥100에 연동한다.

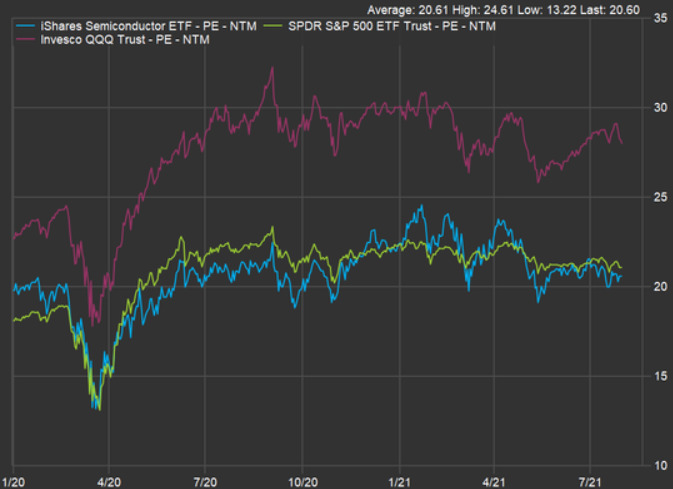

SOXX의 이같은 성과를 보면 주가수익배율(PER) 등 밸류에이션이 비쌀 것이라는 생각을 하기가 쉽다. 하지만 작년 말부터 지난달 30일까지의 PER(12개월 뒤 주당순이익 예상치 기준) 추이를 보면 QQQ 보다는 한참 아래에 있고 SPY와는 비슷한 궤적을 그린다.

지난달 30일 SOXX의 PER은 20.6배로 20배 후반대의 QQQ보다 저렴하고 SPY보다는 소폭 낮은 것으로 조사됐다. 미국 반도체 주식이 아직 싸다는 주장이 나오는 배경이다.

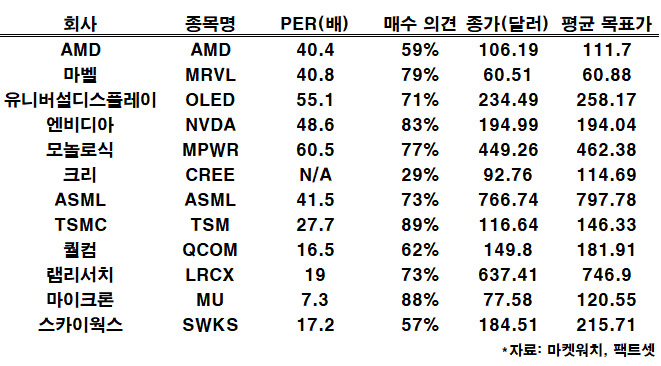

그렇다면 반도체 주식은 어디에 투자하는 게 좋을까. 마켓워치는 필라델피아반도체지수 구성 종목 가운데 성장 기대감이 큰 12개 종목을 제시했다.

먼저 지난해 매출액(기업마다 회계연도가 일치하지 않아 추정치로 씀)부터 2023년 매출액 예상치까지의 연평균 증가율(추정치)이 가장 큰 종목 10개를 선정했다.

이렇게 선정된 종목은 ▲AMD(종목명 동일, 연평균 매출 증가율 추정치 27.6%) ▲마벨 테크놀로지(MRVL, 24.5%) ▲유니버설디스플레이(OLED, 23.5%) ▲엔비디아(NVDA, 23.2%) ▲모놀리식 파워시스템즈(MPWR, 23.0%) ▲크리(CREE, 17.5%) ▲ASML(ASML, 17.5%) ▲TSMC(TSM, 17.2%) ▲퀄컴(QCOM, 14.8%) ▲램리서치(LRCX, 14.6%) 등 10개다.

하지만 지수 구성 종목 중에 매출액 전망치 컨센서스가 2022년까 밖에 형성되지 않은 종목이 5개가 있다. 이 가운데 마켓워치는 성장 전망이 가장 우수한 ▲마이크론테크놀로지(MU, 27.9%)와 ▲스카이웍스(SWKS, 24.3%)를 추천주로 내세웠다.

이같이 선별된 12개 종목 가운데 PER이 가장 낮고 월가의 매수 투자의견 비중이 많은(TSMC 89%에 이어 2위) 종목은 마이크론으로 집계됐다. 마이크론의 PER과 매수 투자의견 비중은 각각 7.3배와 88%다.

엔비디아는 PER가 48.6배로 12개 종목 가운데 2번째로 높고 월가의 평균 목표가는 194.04달러로 지난달 30일 종가 194.99달러 대비 소폭 낮은 것으로 조사됐다.

이에 대해 마켓워치는 "월가 애널리스트들이 엔비디아 주가가 충분히 상승했다고 보는 셈"이라며 "다만 이는 12개월 뒤 목표가이기 때문에 그 너머를 바라보는 장기 투자자에게는 짧은 시각의 목표가"라고 설명했다.

한편 ETF인 SOXX 구성 종목의 올해 매출액 증가율 예상치는 27%로 SPY와 QQQ의 14%, 20%를 크게 상회하는 것으로 집계됐다.

다만 SOXX는 2022년과 2023년 그 수치가 9%와 4%로 둔화가 예상됐다. SPY는 각각 6%, 5%로 파악됐고 QQQ는 각각 모두 10%로 조사됐다.

또 SOXX 구성 종목의 주당순이익 증가율은 올해 40%→2022년 12%→2023년 -2%가 전망됐다. SPY는 45%→9%→9%다. QQQ는 38%→11%→8%로 예상됐다.

SOXX는 기초지수에 따라 30개 종목에 투자한다. 엔비디아가 9.2%를 차지해 비중이 가장 크다. 이 밖에 브로드컴(AVGO)과 인텔(INTC), 퀄컴, 텍사스인스트루먼츠(TXN)가 상위 5대 목록에 포함된다.

bernard0202@newspim.com