'한일 양국 vs 중국' 미 관세 대응책 입장차 분석

3국 관계 개선, 동아시아 구도 재편 가능성 진단

이 기사는 4월 8일 오후 4시37분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

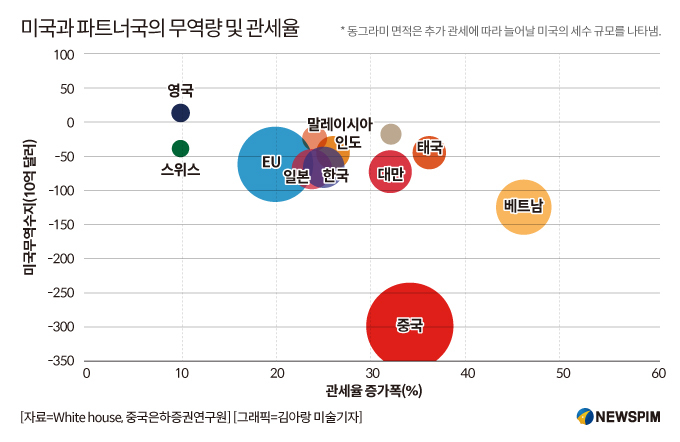

[서울=뉴스핌] 배상희 기자 = 미국 도널드 트럼프 행정부의 '상호관세' 충격이 아시아를 강타하면서 한·일·중 3국의 공조 가능성도 대두하고 있다. 미국의 관세폭탄은 세계경제를 위협할 거대 리스크다. 여기에 맞서 동북아 3국이 무역, 공급망, 기술혁신, 외교 등 다방면에서 더 밀착할 것이라는 관측이 나온다.

지난달 30일 서울에서 열린 '제13차 한일중 경제통상장관회의'를 계기로 이런 시각은 더 힘을 받고 있다. 2019년 12월 베이징 회의 이후 5년여 만에 열린 이번 회의는 4월 2일 트럼프 대통령의 상호관세 발표를 앞두고 마련된 자리였다는 점에서 의미가 남다르다.

동맹과 적성국을 불문하고 난타전을 전개하는 트럼프의 관세정책이 오히려 3국의 합심을 유도, 미국의 아시아 동맹국들을 중국의 범주 안으로 밀어 넣는 결과를 불러올 것이라는 분석도 나온다. 다만, 대미(對美) 관계에서 한일 양국과 중국의 입장차도 분명하다. 트럼프 상호관세에 대한 정책대응 방향에 있어서도 이런 차이는 두드러진다.

트럼프 관세가 불러온 3국의 밀착 기류가 일시적인 위기 대응 용도에 그칠지, 아니면 한층 결속된 동아시아 경제 블록화로 나아가는 촉매가 될지 국제사회의 관심이 높다.

◆ 한∙일 vs 중국 '美 관세 대응책 차별화'

한일 양국과 중국의 트럼프 관세 대응은 엇갈린다.

중국은 소위 '이안환안 이아환아(以眼還眼 以牙還牙, 눈에는 눈 이에는 이)' 식의 보복관세 조치로 응수하는 반면, 한일 양국은 미국과 관계 악화를 되도록 피하기 위한 우회 조치를 강구 중이다.

한일 양국은 다른 다수의 국가들과 마찬가지로 협상을 통해 관세율을 낮추는 데 총력전을 펴고 있다. 7일 이시바 시게루 일본 총리는 트럼프 대통령과 전화통화로 25분간 관세 문제를 논의했다. 가능한 빠른 시일 내 미국을 방문하겠다는 입장도 밝혔다. 한국은 정인교 통상교섭본부장이 자동차와 철강 등 한국의 주력 수출 품목에 매겨진 관세 인하를 위한 대미 협상을 시도하기 위해 8일 미국으로 출국했다.

중국은 즉각 미국에 34% 보복관세를 예고했다. 발끈한 트럼프 대통령은 9일(현지시간) 중국이 보복조치를 철회하지 않자 50% 추가관세를 물리기로 했다. 트럼프는 미국과 협상을 요구한 다른 나라들과는 즉시 테이블에 앉을 테지만 그렇다고 관세를 유예할 계획은 없다고 재차 확인했다.

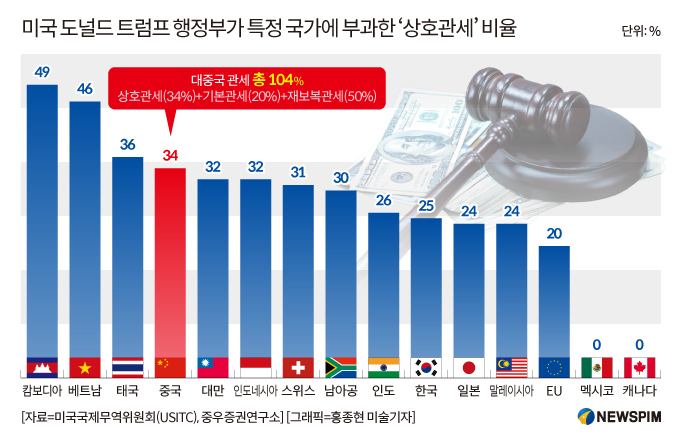

트럼프 2기 행정부 출범 이후 미국이 중국에 부과하는 관세율은 104%에 달하게 됐다. 지난 2월과 3월 두 차례에 걸쳐 부과된 20%의 기본관세와 34%의 상호관세, 그리고 이번에 50%의 보복관세가 보태진 결과다.

① 중국 '보복관세 앞세운 정면돌파 대응'

중국의 선택은 강대강의 정면돌파다. 미국에 역대 최고 수위의 보복관세를 부과하기로 하는 한편 희토류 수출 통제, 법적 규제, 공급망 탄력성 확대 등 다각도의 조치를 동원했다.

지난 2월 4일과 3월 4일 미국이 중국산 수입품에 대해 각각 10%씩의 기본 관세를 부과했을 때도 중국은 에너지와 농산물 등 중국 시장에 대한 의존도가 높은 미국 수입품에 최대 15%의 추가 관세를 부과하는 보복을 택했다.

미국이 4월 2일 34%의 대중국 상호관세를 발표하자, 이틀 뒤(4일) 미국산 수입품에 대해 동일한 34%의 관세로 맞받아쳤다. 미국의 농산물과 자동차, 에너지 등 미국의 핵심 공급망에 직접적인 충격을 주겠다는 의지를 드러냈다.

같은 날 상무부는 미국에 대한 사마륨, 가돌리늄, 테르븀 등 희토류 7종의 희토류 수출 통제를 실시해 미국의 첨단 제조업 및 군수 산업을 정밀 타격한다는 방침을 밝혔다. 중국은 전세계 희토류 가공 생산능력의 80%를 담당하고 있어, 희토류 수출 제한은 미국을 압박할 핵심 카드로 활용돼 왔다.

법적 대응에도 나섰다. 중국 상무부는 미국 상호관세의 부당성을 바로잡기 위해 세계무역기구(WTO)에 미국을 제소했다. 중국이 미국 등 서방국가의 제재에 보복하기 위해 만든 '반외국제재법'을 근거로 미 군수기업 16곳에 대한 이중 용도 물품 수출을 금지하고, 대만에 무기를 판매했다는 이유로 미국 기업 11곳을 '신뢰할 수 없는 기업 목록'에 포함시켜 중국의 민감 기술에 대한 접근을 금지시켰다. 동시에 미국산 의료용 CT 튜브에 대한 반덤핑 조사를 개시하여 의료 장비 공급망을 차단했다.

공급망 탄력성을 확대하기 위한 조치도 강화해 '쌍순환(雙循環∙이중순환) 전략'을 가속화하고 '2025년 외자 안정화 행동 방안'을 통해 지멘스, BMW 등 다국적 기업의 중국 내 투자 확대를 유도하기로 했다. 쌍순환 전략이란 내수시장과 해외시장을 함께 키워간다는 의미지만, 내수에 더욱 큰 방점이 찍혀있다. 수출 위축에 따른 충격을 내수 확대로 상쇄하겠다는 의지 표명이다.

중국 당국이 이처럼 고강도 대응책을 한꺼번에 쏟아낸 것은 2018년 미중 무역 마찰이 시작된 이래 전례 없는 일이다. 그만큼 이번 미국의 관세 조치가 중국에 있어 심각한 사안으로 받아들여지고 있다는 것을 의미한다.

중국 대외경제무역대학 내 중국 WTO 연구원의 투신취안(屠新泉) 원장은 미국의 관세 조치에 대한 중국의 대응은 속도와 강도 면에서 '전례 없는 수준'이라고 평했다. 희토류 통제와 법적 수단을 결합한 조치는 미중 무역전쟁에 있어 중국이 수동적 방어에서 적극적 공세로 태도를 전환한 것으로 풀이할 수 있다고 진단했다.

중국 현지 전문기관은 공통적으로 이번에 트럼프 집권 2기 행정부가 시행한 관세 정책은 관세율, 적용 산업 범위, 연계 국가 등 여러 측면에서 트럼프 집권 1기 당시 관세 정책보다 더욱 큰 불확실성과 파급력을 불러올 것이라는 진단을 내놓는다.

여기에 2018년 무역 전쟁 당시 미국은 중국에만 관세를 부과했지만, 이번 관세 조치는 전 세계 국가로 확대됐다. 특히, 이번에 융단 폭탄을 맞은 지역은 베트남과 인도네시아 캄보디아 등 아시아태평양 국가들이다.

이들은 중국의 생산기지 이전과 '우회 수출' 통로의 전략적 기지가 됐던 국가다. 중국의 우회 수출까지 제약을 받으며 중국 수출에 큰 타격을 줄 것으로 예상된다. 자연, 중국의 반격 수위도 높을 수 밖에 없다. 중국은 트럼프 1기 때와 마찬가지로 '보복관세' 조치로 응수하되 당시보다 그 수위를 높일 것이라는 관측이 지배적이어서, 당분간 미중 관세전쟁은 더 심화할 전망이다.

중국이 보복관세 조치를 철회하지 않았다는 이유로 미국이 50%의 추가관세까지 부과한 상태라 중국이 또 어떤 보복조치를 꺼내들지도 관심이다.

<[관세 뉴노멀] ②亞 경제 블록화 모멘텀...한일중 합종연횡 탄력받나>으로 이어짐.

pxx17@newspim.com