HD한국조선해양, STX중공업 주식 35.05% 취득

시장지배적 지위 강화 가능성…기간 연장도 가능

[세종=뉴스핌] 백승은 기자 = 정부가 HD한국조선해양의 STX중공업 인수 건에 대해 조건부 승인 결정을 내렸다.

HD한국조선해양-STX중공업은 선박용 엔진의 핵심 부품 '크랭크샤프트(CS)'에 대한 ▲공급거절금지 ▲최소물량보장 ▲가격인상제한 ▲납기지연금지 조건을 향후 3년간 준수해야 한다.

공정거래위원회(위원장 한기정)는 HD한국조선해양㈜이 STX중공업㈜의 주식 35.05%를 취득한 기업결합에 대해 15일 이 같이 결정했다. 결합인수대금은 813억원이다.

HD한국조선해양은 자회사 HD현대중공업, HD현대삼호, HD현대미포 등을 통해 ▲선박 ▲선박용 엔진 ▲엔진용 부품 등을 제조한다. STX중공업 역시 선박용 엔진과 엔진용 부품을 제조하는 기업이다.

작년 8월 HD한국조선해양은 STX중공업의 주식 35.05%를 취득하는 계약을 체결하고 공정위에 기업결합을 신고했다.

공정위는 HD한국조선해양과 STX중공업이 결합할 경우 엔진용 부품 크랭크샤프트에 대한 경쟁제한우려에 대해 주목했다.

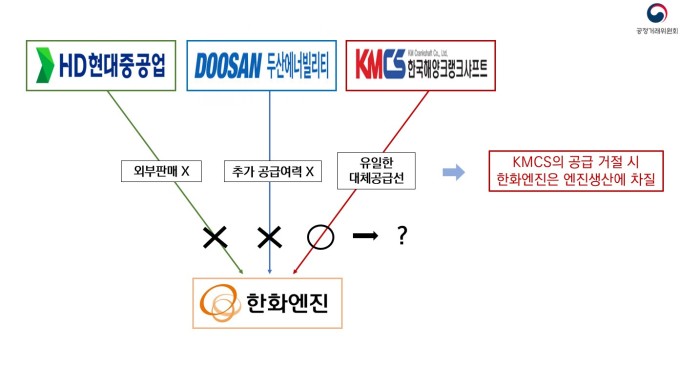

크랭크샤프트는 엔진 내 프로펠러를 동작하는 선박용 엔진의 품질을 좌우하는 핵심 부품이다. 국내에서는 HD현대중공업, STX중공업 자회사 한국해양크랭크샤프트(KMCS), 두산에너지빌리티 3개사가 생산한다.

특히 공정위는 HD한국조선해양-STX중공업 결합회사가 한화엔진 등 경쟁 엔진사에 대해 크랭크샤프트를 공급하지 않는 방식으로 시장지배적 위치를 더욱 강화할 가능성이 있다고 판단했다.

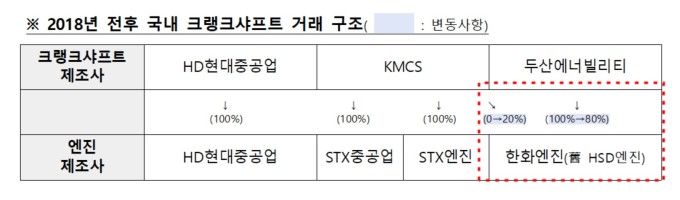

이와 관련해 공정위는 지난 2018년 한화엔진(옛 HSD엔진)과 두산에너지빌리티 사례를 확인했다.

당시 한화엔진은 크랭크샤프트 100%를 두산에너지빌리티에 공급받았으나 2018년 이후 STX중공업 자회사 한국해양크랭크샤프트(KMCS)에 20%를, 두산에너지빌리티에 80%를 공급받는 구조로 바뀌었다.

이번 기업결합으로 STX중공업이 HD한국조선해양의 계열사로 편입될 경우 한국해양크랭크샤프트가 한화엔진에 대한 크랭크샤프트 공급을 거절할 가능성이 발생한 것이다.

두산에너지빌리티의 공장 가동률은 포화 상태고, 생산 증대 여력이 없는 상황이다. 또 중국산 크랭크샤프트는 품질, 운송비 등 측면에서 대체가 어렵다. 한화엔진 입장에서는 한국해양크랭크샤프트가 유일한 대체 공급선인 셈이다.

공정위는 HD한국조선해양-STX중공업 결합회사가 앞으로 3년간 경쟁 엔진사에 대해 안정적인 크랭크샤프트 수급이 가능하도록 ▲공급거절 금지 ▲최소물량보장 ▲가격인상제한 ▲납기지연금지 등 안전장치를 마련했다.

먼저 경쟁 엔진사가 크랭크샤프트 공급을 요청하는 경우 생산능력 범위 내에서 정당한 이유 없이 계약 체결을 거절해선 안 된다.

또 2023년 체결한 크랭크샤프트 공급 물량(연간 32대, 한국해양크랭크샤프트 전체생산능력의 15% 수준)에 대해서는 매년 생산능력과 무관하게 계약을 거절할 수 없다.

크랭크샤프트의 가격은 금속가공제품 생산자물가지수 인상률을 초과해 인상하면 안 되고, 납기를 지연해서도 안 된다.

향후 시장 상황을 고려해 필요할 경우 기간이 연장된다.

이번 기업결합심사를 위해 공정위는 선주와 조선사, 엔진 제조사, 크랭크샤프트 제조사 등 이해관계자 10개 사로부터 30차례 의견을 듣는 과정을 거쳤다. 한국해양대학교와 한국선급, 한국조선해양기자재 연구원 등 전문가 자문을 받기도 했다.

정희은 공정위 기업거래결합심사국장은 "시정조치 기간 3년 부분은 조선업의 호황·불황 사이클 등을 고려했다"며 "사실상 크랭크샤프트에 대해 가장 많은 영향을 받는 게 한화엔진인데, 작성 시점에서 (한화엔진이) 3년 후 크랭크샤프트를 내재화한다는 전략을 가지고 있어서 이 부분도 고려됐다"고 설명했다.

정희은 국장은 "올해 계약체결 거절을 명령했기 때문에 올해 계약을 체결할 경우 실제 납품은 2025년 또는 2026년이고, 시정명령이 끝나는 2026년 계약 체결 시 2027년 또는 2028년 물량까지 보장되는 셈"이라며 "시정명령 기간은 3년이지만 실질적으로 보장 기간은 최대 5년 정도까지라고 보면 된다"고 말했다.

100wins@newspim.com