"2000년 이후 한국의 대규모 자본유출 없어"

[세종=뉴스핌] 정성훈 기자 = 국책연구기관인 한국개발연구원(KDI)이 고물가에 따른 한국의 금리 인상 정책에 대해 신중론을 제기했다. 높은 물가 상승 지속세에 따른 금리 인상 방향성을 맞지만, 한국의 경제 상황에 맞는 속도 조절이 필요하다는 것이다.

특히 KDI는 단지 환율 인상을 우려해 한국이 미국의 고금리 정책을 따라갈 필요는 없다고 강조한다. 미국의 기준금리 인상에 대응한 한국의 금리 인상이 일시적 물가안정, 통화 안정화에 도움이 될 수 있지만, 장기적으로 봤을때 한국의 독립적 통화정책이 더 효과적일 수 있다는 것이다.

◆ KDI "미국 금리인상, 한국 거시경제에 큰 영향 없어"

KDI는 16일 정규철 KDI 경제전망실장이 발표한 '미국의 금리인상과 한국의 정책대응' 보고서를 통해 미국의 금리 인상이 한국의 거시경제 큰 영향이 없다고 분석했다.

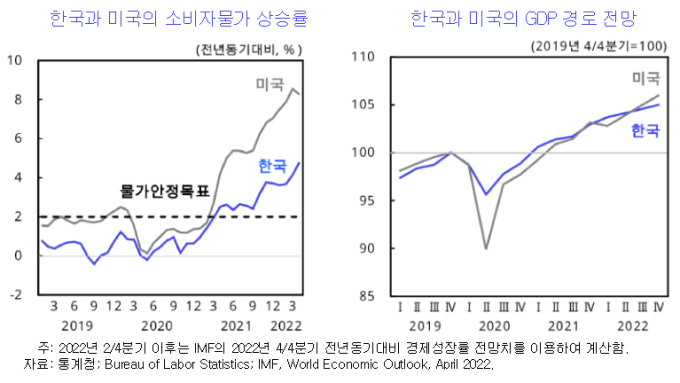

최근 미국은 높은 인플레이션(물가 상승)이 지속되면서 물가안정 목표를 큰 폭으로 상회하는 8% 중반까지 상승했다. 미국 연방준비제도(Fed·연준)는 유동성 회수를 위한 방안으로 지난 4일 기준금리 빅스텝(한번에 0.5%p 인상)을 한 차례 단행했다. 현재 최대 1%인 기준금리를 연내 3%까지 인상한다는 계획도 세워놓고 있다.

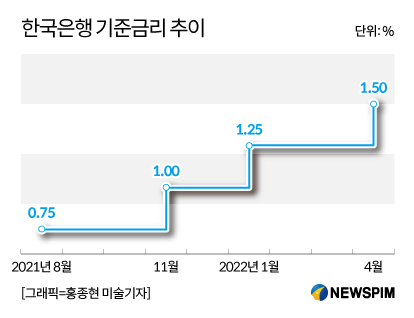

이에 한국은행은 환율 안정을 목표로 현재 1.75% 수준까지 인상한 기준금리를 추가 인상하겠다는 계획을 세우고 있다. 올해 연말까지 기준금리를 2.5%까지 끌어올리는 게 목표다.

|

KDI는 보고서에서 "미국경제에 동일한 충격이 발생하더라도 한국의 통화정책 대응에 따라 파급 영향이 달라질 수 있다"면서 미국의 수요 충격과 금리 충격으로 나눠 분석했다.

우선 보고서는 "미국의 수요 증가에 따라 미국 금리가 인상될 경우, 미국과 한국의 물가와 경기가 부분적으로 동조화된다"면서 "통화정책 운용방식의 차이에도 불구하고 국내 물가와 경기에 대한 상방 압력, 기준금리 인상 등 정성적인 영향은 차이가 없다"고 강조했다.

이어 "미국 수요 증가를 동반하지 않고 금리가 외생적으로 인상되면, 미국을 따라 금리를 인상할 경우 우리 경제에 경기 둔화가 그대로 파급되는 반면, 독립적인 통화정책을 수행할 경우 일시적인 물가 상승 외에는 큰 영향을 받지 않는다"고 설명했다.

그러면서 "최근의 미국 금리인상에는 미국의 수요 충격과 금리 충격이 복합적으로 작용했으며, 미국 수요 충격과 미국 금리 충격이 모두 존재하는 일반적인 상황에서 (한국의) 독립적인 통화정책이 금리 동조화 정책보다 사회후생의 관점에서 우월하다"고 분석했다.

한국은 외환정책으로 자유변동환율제도를, 통화정책으로 물가안정목표제를 채택하고 있다. 기본적으로 자본유출입과 환율변동을 허용하고, 국내 상황에 맞게 독립적인 통화정책을 운용한다.

◆ KDI "한국, 물가안정 위한 기준금리 인상 요구…속도조절 필요"

KDI는 최근 한국의 고물가 기조에 따른 물가안정을 위해 기준금리 인상이 요구된다는 점에서 입장을 같이한다.

보고서는 "최근 우리 경제 상황을 보면 물가안정목표를 큰 폭으로 상회하는 높은 물가상승세가 지속되고 있어, 물가안정을 위한 기준금리 인상이 요구된다"고 강조했다.

다만 "미국과 한국 간의 물가와 경기 상황 차이에 따라 발생할 수 있는 기준금리 격차는 용인할 필요가 있다"며 한국의 금리인상 속도조절 필요성을 제기했다.

특히 보고서는 "미국은 한국보다 물가상승률이 높고, 경기회복세도 견고할 것으로 예상된다"며 "미국보다 한국의 금리가 낮으면 자본이 유출될 수 있다는 우려가 있으나 2000년대 이후 한국과 미국의 금리 격차로 인해 대규모 자본유출이 발생한 적은 없다"고 강조했다.

그러면서 "한국의 통화정책은 자본유출입과 환율변동을 용인하며, 국내 물가와 경기 여건에 맞게 운용할 필요가 있다"고 명확히 했다.

환율 방어를 위한 한 가지 대안으로 '통화스와프(통화 교환)'를 제안하기도 했다. 보고서는 "글로벌 금융위기와 코로나19 위기에서 경험했듯이, 국제금융시장이 급격히 불안정해질 경우 미국 등과의 통화스와프 체결이 효과적인 대응 수단이 될 수 있다"고 설명했다.

jsh@newspim.com