[편집자] 이 기사는 9월 18일 오전 04시53분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[뉴욕=뉴스핌] 황숙혜 특파원 = 스스로를 중산층으로 여기며 안정적인 생활을 즐기던 직장인들 가운데 은퇴 이후 빈곤층으로 전락하는 사례가 적지 않다.

모아 놓은 돈으로 어떻게든 먹고 살 수 있을 것이라는 안이한 생각으로 인생 2막을 맞이했거나 나름 노후에 대한 고민을 했지만 치밀한 계획을 세우지 않으면서 벌어지는 결과다.

은퇴 이후의 삶을 위한 자금을 마련하지 않은 경우는 물론이고 노후 자금을 알뜰살뜰 모으는 이들 역시 수익률과 안정성의 균형을 근간으로 포트폴리오 설계에 만전을 기해야 한다는 것이 재정 전문가들의 조언이다.

17일(현지시각) 미국 온라인 투자 매체 모틀리 풀은 돈 걱정 없는 노후를 위해 포트폴리오에 담아야 할 3개 상장지수펀드(ETF)를 제시했다.

우선 이들 3가지 펀드로 포트폴리오의 뼈대를 세운 뒤 개인적인 투자 성향과 재정적인 상황에 따라 다른 자산을 채워나가는 것이 순서라는 얘기다.

대다수의 투자자들이 장기간에 걸쳐 안정적인 수익률을 창출하기 위한 전략으로 선택하는 상품 가운데 하나가 주식형 인덱스 펀드다.

그런데 인덱스 펀드에는 커다란 결점이 자리잡고 있다. 대부분의 상품이 시가총액 가중치를 동원하기 때문에 소수의 대형주가 펀드 전체의 수익률을 쥐락펴락하는 상황이 벌어진다.

이 때문에 인덱스 펀드라고 하지만 실상 분산 투자 효과가 떨어지고, 수익률의 변동성은 예상보다 높다.

|

이를 보완하기 위해 개발된 상품이 이퀄 웨이트 인덱스 펀드다. 해당 펀드는 벤치마크 지수에 편입된 종목들을 시가총액 가중치를 두지 않고 고르게 편입하는 전략을 취한다.

대표적인 상품으로 인베스코 S&P500 이퀄 웨이트 ETF(RSP)가 꼽힌다. 2003년 출시된 펀드는 운용 보수가 0.2%로 낮고, 포트폴리오를 구성하는 상위 10개 종목의 비중이 2.5%로 크게 제한됐다.

총 운용 자산 규모가 293억달러에 이르는 펀드는 투자자들에게 S&P500 지수를 추종하는 동시에 강력한 분산 투자 효과를 제공한다.

뉴욕증시의 빅테크를 대표하는 이른바 FAANG(페이스북, 아마존, 애플, 넷플릭스, 구글 모기업 알파벳)의 S&P500 지수 비중이 절반 가량을 차지하는 상황에 시장 교란을 피하는 데 적절하다는 평가다.

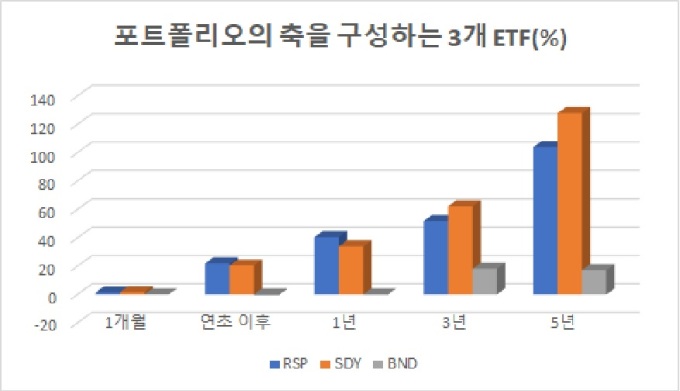

RSP는 연초 이후 22%의 수익률로 S&P500 지수를 소폭 앞질렀고, 1년간 40%를 웃도는 성적을 거뒀다. 3년과 5년 수익률도 각각 52%와 104%에 달했다.

배당주도 포트폴리오에서 빼놓을 수 없는 하나의 축이다. 특히 25년 이상 매년 배당을 인상한 이른바 배당 귀족주는 주식시장에 패닉이 발생할 때 손실 리스크를 크게 떨어뜨리는 방어막이 돼 준다.

장기간에 걸쳐 배당을 매년 인상했다는 것은 경기 사이클의 하강 기류나 신종 코로나바이러스(코로나19) 팬데믹 사태와 같은 소위 '블랙 스완'에도 안정적인 이익을 창출할 만큼 시장 지배력이 강력하다는 의미다.

고성장을 앞세워 단기간에 시장 대비 크게 아웃퍼폼하는 종목을 편입하기 앞서 안정적인 수익률을 제공하는 종목과 관련 ETF를 편입하는 것이 올바른 순서다.

대표적인 배당주 펀드로 SPDR S&P 디비덴드 ETF(SDY)가 꼽힌다. 1993년 출시된 펀드는 운용 보수가 0.03%에 불과하고 자산 규모가 4036억달러에 이르는 대형 상품이다.

연초 이후 20%를 웃도는 수익률을 창출, S&P500 지수와 어깨를 나란히 했고 1년간 34%의 성적을 냈다.

3년과 5년 사이에는 투자자들에게 각각 62%와 128%의 수익률을 제공, 안정성을 기하면서도 쏠쏠한 성과를 안겨줬다는 평가다.

마지막으로 모틀리 풀이 추천하는 펀드는 채권 ETF다. 연방준비제도(Fed)를 포함한 각국 중앙은행이 일제히 통화완화 정책에 나서면서 채권시장의 버블 논란이 뜨겁고, 최근 빌 그로스는 채권을 '쓰레기'라고 일갈했다.

하지만 여전히 채권은 중장기적인 포트폴리오 운용에 반드시 필요한 자산이라는 것이 시장 전문가들의 주장이다.

대표 상품으로 뱅가드 토탈 본드 마켓 ETF(BND)가 꼽힌다. 2007년 출시된 상품은 총 운용 자산이 약 823억달러로 집계됐다.

최근 1년 사이 0.22%의 완만한 손실을 냈지만 3년과 5년 사이 각각 18%와 17%의 수익률을 올렸다.

higrace5@newspim.com