수익률 하락에 자금유출 등 악순환

“투자자 관심 끌 제도적 뒷받침 절실” 조언

[서울=뉴스핌] 김민수 기자 = 정부가 야심차게 내놓은 코스닥 벤처펀드가 여전히 마이너스(-) 수익과 자금 유출 확대라는 이중고를 겪고 있는 것으로 나타났다. 대부분의 펀드가 손실을 보면서 자금이 지속적으로 빠지고 있다.

|

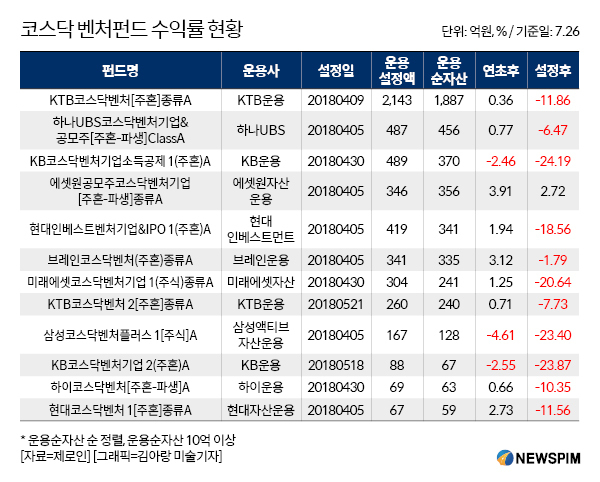

30일 펀드평가사 제로인에 따르면 지난 26일 종가 기준 운용순자산 10억원 이상 국내 12개 코스닥 벤처펀드 가운데 설정 후 플러스(+) 수익을 거둔 상품은 에셋원자산운용이 운용하는 ‘에셋원공모주코스닥벤처기업[주혼-파생]종류A’가 유일했다.

지난해 4월5일 최초 설정된 해당 상품은 현재까지 2.62%의 수익률을 기록 중이며, 올 들어서도 3.91% 수익을 올려 전체 수익률 1위를 지키고 있다.

코스닥 벤처펀드는 코스닥 시장 활성화 및 중소·벤처기업 지원을 목표로 지난해 4월 조성됐다. 펀드 자산의 50% 이상을 벤처기업이나 벤처기업 해제 후 7년 이내인 코스닥 상장 중소·중견기업의 주식·무담보 전환사채(CB)·신주인수권부사채(BW)에 투자하며, 자산의 15%는 CB와 BW를 포함한 벤처기업 신규 발행주식에 투자해야 한다.

대신 코스닥 공모주의 30%를 우선 배정하는 한편 3년 이상 펀드에 가입한 개인투자자들에게 최대 300만원의 소득공제 혜택을 부여하도록 했다.

실정 초기 코스닥 벤처펀드는 문재인 정부의 코스닥 시장 활성화 의지와 더불어 세제 혜택을 바탕으로 투자자들의 높은 관심을 끌었다.

하지만 정부가 추진하는 ‘혁신성장’의 마중물이 될 것이라는 기대와 달리 미·중 무역분쟁 등 대외적 이슈와 경기둔화 우려, 바이오주 거품 논란이 겹쳐 힘을 쓰지 못했다. 설상가상으로 지난해 10월 대조정까지 겪으며 손실 폭만 오히려 확대됐다.

익명을 요구한 한 자산운용사 임원은 “취지는 좋지만, 여러 제약이 존재하는 상품은 중장기적으로 성공하지 쉽지 않다”며 “운용사 입장에서도 당국의 가이드라인에 맞춰 투자하다 보니 정작 목표 수익률을 달성하기 힘든 애로사항이 있다”고 귀띔했다.

실제로 ‘에셋원공모주코스닥벤처기업[주혼-파생]종류A’ 외에 나머지 상품들은 현재까지도 설정 후 마이너스 수익을 벗어나지 못한 상태다. 1%대의 약보합권을 기록한 상품도 있지만 최대 20%나 넘는 손실을 기록한 상품이 전체의 3분의 1에 달하는 등 전반적으로 부진한 성과를 거뒀다.

가장 손실률이 큰 상품은 KB자산운용의 ‘KB코스닥벤처기업소득공제 1(주혼)A’였다. 지난해 4월30일 설정돼 운용순자산 370억원에 달하는 이 상품은 설정 후 -24.19%의 손실을 봤다. 올 들어서도 -2.46%를 기록하고 있다.

이어 ‘KB코스닥벤처기업 2(주혼)A’(-23.87%)와 ‘삼성코스닥벤처플러스 1[주식]A’(-23.40%), ‘미래에셋코스닥벤처기업 1(주식)종류A’(-20.64%)가 20%가 넘는 손실률을 기록했다. 특히 KB자산운용의 경우 출시한 코스닥 벤처펀드 2종이 나란히 손실률 1·2위를 기록하며 체면을 구겼다.

운용순자산 규모가 가장 큰 ‘KTB코스닥벤처[주혼]종류A’ 역시 -11.86%로 손실을 피하지 못했다. 시장에서 유일하게 공격적자산배분 전략을 꺼낸 KTB자산운용이 운용하는 이 상품은 운용설정액 2143억원, 운용순자산 1887억원에 달하는 국내 최대 코스닥 벤처펀드다.

하지만 지난해 4월9일 설정 후 두 자릿수가 넘는 손실을 보면서 올해만 1129억원의 자금이 빠져나가는 등 부침을 겪고 있다. 연초 이후 수익률 0.36%로 가까스로 플러스 수익을 유지하고 있으나, 코스닥 부진이 장기화될 경우 추가적인 자금 유출이 불가피할 것으로 전망된다.

이에 대해 또 다른 금융투자업계 관계자는 “저금리 기조가 고착화된 상황에서 일부 소득공제만으로는 투자자들의 관심을 붙잡기 어려울 것”이라며 “혁신성장 자본 공급이라는 본연의 목적을 달성하기 위해서라도 추가적인 혜택은 물론 코스닥의 체질을 근본적으로 강화하는 제도적 뒷받침이 필요한 시기”라고 강조했다.

mkim04@newspim.com