인플레 위험 감소와 중립 금리 하락, 지정학적 위험 등이 배경

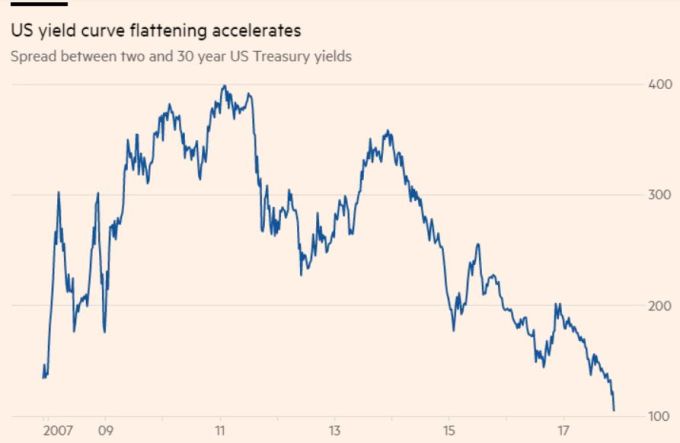

[뉴스핌=이영기 기자] 미국 국채 30년물과 2년물 간의 수익률 격차가 10년 만에 처음으로 1% 수준 이하로 좁혀졌다. 2007년 금융위기 이후 회복세를 보이던 경기가 정점에 왔다는 우려가 나오는 대목이라 주목된다.

지난 21일 자 파이낸셜타임스(FT) 보도에 따르면, 이날 미 국채 30년물과 2년물의 수익률 스프레드는 98.8bp(1bp=0.01% point)로 내려가면서 2007년 11월 이후 처음으로 1% 이하로 미끄러졌다.

경기하강을 미리 알려주는 지표로 가장 널리 사용되는 미국 국채 수익률곡선은 2차 세계대전 이후 경기하락기 이전에 평평해지기 시작해서 결국은 장단기 수익률이 역전되는 현상을 보였다.

수익률곡선이 이렇게 평평해지는 현상은 일반적으로 투자자들이 향후 경기전망을 어둡게 보는데도 불구하고 미국 연방준비제도가 금리를 인상할 경우 나타난다. 단기수익률은 금리인상과 함께 올라가지만, 투자자들이 장기물을 사들이면서 장기채 수익률이 내려가는 것이다.

미국채 10년물과 2년물간의 스프레드도 10년간 최저수준인 58bp까지 떨어졌다. 이는 연초 스프레드 수준의 절반에 해당한다.

미국 샌프란시스코 연방준비은행의 마이클 바우어는 이날 "이번 장단기 국채수익률의 디커플링은 지난 2004~2005년의 '그린스펀 수수께끼'를 연상시킨다"면서 "하지만 이번에는 설득력 있는 요인이 있다"고 말했다.

이번 디커플링은 인플레이션 위험 감소와 중립 금리 하락, 지정학적 위험 등으로 장기국채 수익률이 내려갔다고 설명할 수 있다는 것.

그린스펀 수수께끼는 앨런 그린스펀 전 연준 의장의 재임 시절 연준이 금리를 계속 인상했음에도 불구하고 미 국채 장기물 수익률이 오르지 않았던 현상을 가리키는 표현이다.

반면 일부 애널리스트는 이 같은 수익률곡선 평탄화에 동요하고 있다. 롬바르드 스트리트 리서치는 이날 투자 노트에서 "수익률곡선이 지속해서 평평해지면서 일부 투자자는 내년에 수익률 장단기 스프레드가 역전될 수 있다고 우려한다"며 "이는 전통적으로 경기침체를 알리는 신호"라고 지적했다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)