'채권의 해' 전망 좌절

변동성 주식 웃돌아

이 기사는 10월 17일 오후 4시12분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = 찍어 내기만 하면 팔렸던 미국 국채가 금융시장은 물론이고 실물경제까지 위협하는 뇌관으로 부상했다.

갑작스럽게 불거진 이스라엘과 팔레스타인의 전쟁으로 안전자산 선호 심리가 고조된 상황이지만 국채 수요가 크게 위축됐고, 월가에는 금리 공포가 번졌다.

HSBC를 포함한 투자은행(IB) 업계에서는 공급 물량이 문제되지 않는다는 판단이 틀렸다는 자성의 목소리가 쏟아지고, 일부에서는 채권시장의 거대한 버블이 무너지는 상황이라는 진단을 내놓았다.

최근 뉴스핌의 프리미엄 투자 콘텐츠 GAM(Global Asset Management)이 집중적으로 다룬 ▲장기물 중심의 수익률 상승과 ▲기간 프리미엄의 '서브 제로' 탈출 ▲베어 스티프닝 ▲수요 위축 등 미 국채시장의 상황이 단순히 채권 자경단의 수익률 상승 베팅에 따른 단기적 현상이 아니라 2008년 금융위기 당시 비전통적 통화정책 이후 장기간에 걸쳐 몸집을 불린 채권 버블이 마침내 꺼지기 시작했다는 주장이다.

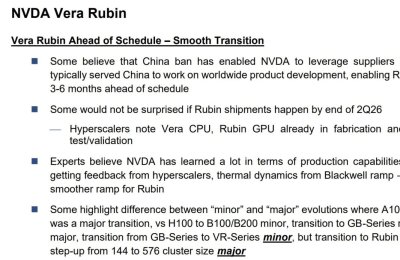

사실 연초만 해도 월가에는 2023년이 채권의 해가 될 것이라는 기대가 컸다. 2022년 과격하게 금리를 올린 연방준비제도(Fed)가 이른바 피벗(pivot, 정책 전환)에 나서면서 폭락했던 채권 가격이 강하게 반등하는 시나리오에 힘이 실렸다.

하지만 장밋빛 전망은 보기 좋게 빗나갔고, 연초 이후 최근까지 미국 국채시장은 사상 최악의 베어마켓을 연출했다.

월가의 81세 노장 레이시 헌트 호이싱턴 인베스트먼트 매니지먼트 이코노미스트는 블룸버그와 인터뷰에서 "금융권에 몸담은 이후 가장 힘든 한 해였다"고 털어 놓았다.

미국 벤치마크 10년물 국채 수익률은 장중 최고치인 4.887%를 기준으로 연초 이후 100bp(1bp=0.01%포인트) 가까이 뛰었다. 문제는 2023년 미 국채 가격 하락의 배경이 2022년과 다르다는 데 있다.

40여년래 최고치로 뛴 인플레이션과 연준의 이른바 '자이언트 스텝(75bp 금리 인상)' 등 누구나 알만한 표면적인 원인이 2022년 국채시장의 폭락을 초래한 반면 2023년 이후 특히 최근 3개월 가량 수익률 상승은 중립 금리 논란과 재정적자를 둘러싼 경계감, 이에 따른 기간 프리미엄 상승까지 보다 근본적인 사안에 뿌리를 두고 있다.

10월12일(현지시각) 실시한 미 재무부의 30년 만기 국채 입찰 결과는 투자 심리와 시장 상황을 보여주는 단면이다.

21조달러 규모의 미 국채시장은 이날 200억달러 규모의 30년물 국채 신규 물량을 제대로 소화하지 못했고, 발행 금리는 4.837%로 예상치보다 4bp 높은 수준에서 결정됐다.

이른바 테일(tail), 즉 최고 낙찰 수익률과 예상 수익률의 차이가 크게 벌어질수록 투자자들에게 제공해야 하는 프리미엄이 높아진다.

투자자들 사이에 30년물 입찰이 국채 수요를 가늠하는 최상의 잣대로 통하지는 않지만 앞서 실시했던 10년물과 3년물 입찰에서도 수요 위축이 두드러졌다.

단기물도 마찬가지. 최근 미 재무부는 750억달러 규모의 13주 만기 국채를 5.34%에 발행했고, 26주 만기 국채를 680억달러 물량으로 5.335%에 매각했다.

피델리스 캐피탈의 크리스 건스터 채권 전략 헤드는 배런스와 인터뷰에서 "미국 국채를 매입하려는 수요가 기대치에 미달한다"고 전했다.

발행 금리가 예상보다 뛰었을 뿐 아니라 프라이머리 딜러(시장 조성자)들이 떠안은 물량이 18.2%에 달했다. 이는 2022년 2월 이후 최고치인 동시에 역사적인 평균치 10.72%를 크게 웃도는 규모다.

찍어내기 무섭게 팔렸던 미 국채시장에 커다란 수요 공백이 발생한 사실이 재차 확인되면서 장 초반 중동 정세 불안에 상승 탄력을 받았던 국채 가격이 입찰 이후 급락 반전했다.

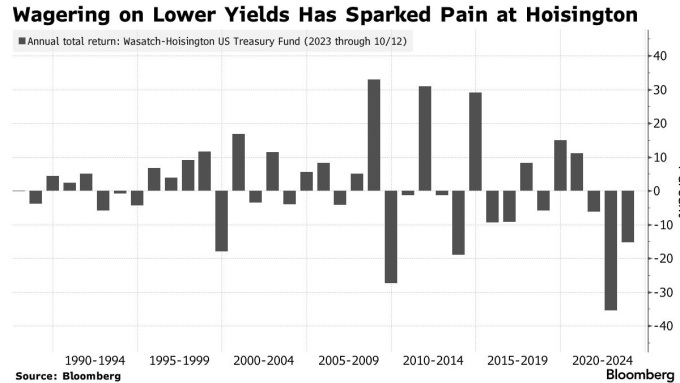

2022년 6월 9.1%까지 치솟았던 소비자물가지수(CPI)가 2023년 9월 3.7%까지 후퇴했고, 최근 연준 내부에서 금리인상 중단 발언이 나온 데도 미국 국채 수요가 크게 위축된 데는 위험 수위에 이른 재정적자와 앞으로 더 늘어날 국채 발행 물량을 둘러싼 경계감이 배경으로 자리잡고 있다.

미국 의회예산국(CBO)은 2023 회계연도 연방 정부의 재정적자 규모를 1조7000억달러로 추정했다. 이는 전년 1조3800억달러에서 대폭 늘어난 수치다.

2023년 1~9월 사이 국채 발행 규모는 15조7300억달러. 지난해 같은 기간 12조5300억달러에서 25.54% 뛰었다. 당장 이번주 130억달러 규모의 20년 만기 국채와 220억달러 규모의 5년물 TIPS(물가연계채권) 발행이 예정돼 있고, 2024년에도 발행 증가가 불가피하다.

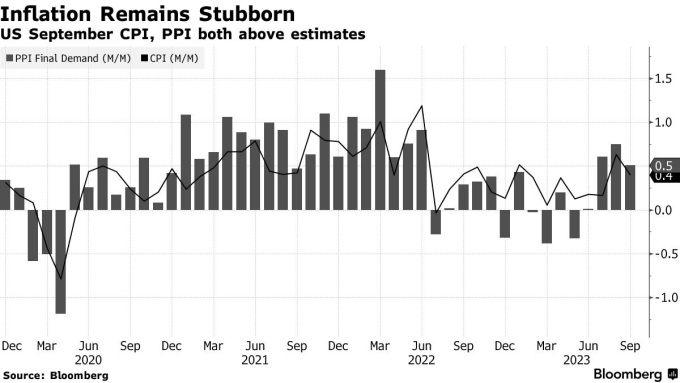

연방 정부에 대한 투자자들의 신뢰 저하와 경계감은 국채 수익률 이외에 변동성 지표에서도 확인된다.

업계에 따르면 세계 최대 미 국채 상장지수펀드(ETF)인 아이셰어 20+ 이어 트레저리 본드(iShares 20+Year Treasury Bond) ETF(TLT)의 3개월 내재 변동성이 최대 주식형 ETF로 꼽히는 SPDR S&P500 ETF(SPY)를 4%포인트 웃돌았다.

대표적인 안전자산으로 통하는 미국 국채는 가격 안정성과 낮은 변동성을 앞세워 포트폴리오의 축으로 통한다는 점에서 최근 상황은 월가를 크게 긴장시킨다.

뉴에지 웰스의 벤 에몬스 수석 포트폴리오 매니저는 블룸버그와 인터뷰에서 "국채시장의 변동성이 상식적인 범위를 넘어섰다"며 "트레이더들이 국채를 주식처럼 거래하는 상황"이라고 전했다.

JP모간 애셋 매니지먼트를 필두로 자산운용사들은 장기물을 중심으로 국채 비중을 축소하고 나섰다. 시장 전문가들은 장기물 수익률이 5.25%까지 오르는 한편 고용시장이 흔들리지 않으면 보다 과격한 국채시장 조정이 나올 수 있다고 경고한다.

shhwang@newspim.com