금리 상승에 올해 주춤...내년에 10조 돌파할 듯

[편집자] 이 기사는 10월 15일 오후 3시52분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

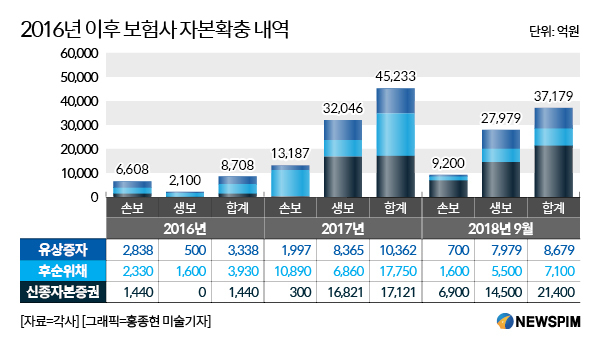

[서울=뉴스핌] 김승동 박미리 기자 = 지난 3년간 보험업계는 약 9조원의 자본을 확충한 것으로 나타났다. 오는 2021년 도입되는 새 국제회계기준(IFRS17)에 준비하기 위해서다. 특히 저축성보험을 많이 판매한 생명보험사는 손해보험사보다 2배 가량 많이 자본을 확충했다.

15일 보험업계에 따르면 지난 2016년부터 올 3분기까지 보험사가 확충한 자본은 총 9조1120억원으로 집계됐다. 생보업계는 6조2125억원, 손보업계는 2조8995억원이다. 생보가 손보보다 2배 이상 많았다.

|

연도별 자본 확충액은 △2016년 8708억원(생보 2100억원, 손보 6608억원) △2017년 4조5233억원(생보 3조2046억원, 손보 1조3187억원) △2018년 3조7179억원(생보 2조7979억원, 손보 9200억원)이었다.

보험업계는 지난 2015년 10월 IFRS17을 의식한 정책인 ‘보험산업 경쟁력 강화 로드맵’이 발표된 뒤, 이듬해부터 본격적으로 자본을 확충하기 시작했다. IFRS17 골자는 원가로 하던 보험부채를 시가로 평가하는 것이다. 보험사들은 요구자본이 증가해 자본 확충 압박이 커진다.

일단 지급여력비율(RBC)이 낮은 손보사들이 서둘러 자본확충을 시작했다. 보험사의 자본확충 방법은 크게 △유상증자 △후순위채 △영구채 등 3가지다. 지난해 초 한화생명이 5000억원의 대규모 신종자본증권(영구채)를 발행하자 생보업계의 자본확충 규모가 대폭 커졌다.

이중 3년간 유상증자로 증가한 자본은 2조2379억원(생보1조6844억원, 손보 5535억원)이다. 유상증자는 모기업 등이 자본을 수혈해주는 것을 말한다. 모기업이 탄탄하지 않으면 쉽지 않은 자본확충 방법이다.

후순위채 발행을 통한 자본 확충은 2조8780억원(생보 1조3960억원, 손보 1조4820억원)이었다. 후순위채는 선순위채권보다 금리가 높은 대신 전액 자본으로 인정받는 채권이다. 다만 잔존만기 5년 이내에는 매년 발생액의 20%가 자본에서 상각되며, 자기자본의 50%만 자본으로 인정된다.

영구채 발행 규모는 3조9961억원(생보 3조1321억원, 손보 8640억원)이었다. 금리가 높은 대신 만기가 30년 이상이어서 전액 자본으로 인정받는다. 다만 자기자본의 25%까지만 자본으로 인정된다.

다만 올해는 미국의 기준금리 인상과 함께 자본확충 과열에 따른 금리 상승으로 후순위채·영구채 발행이 주춤했다. 이에 지난해에 비해 자본확충 금액이 8054억원(생보 4067억원, 손보 3987억원) 줄었다.

보험업계 관계자는 “올해 금리 인상 기조로 인해 자본확충이 지난해 대비 줄었다”면서도 “다시 금리가 하락하게 되면 시가평가하는 부채 규모가 증가하게 되어 자본확충이 다시 빨라질 것”이라고 설명했다. 이어 “이르면 내년 초 자본확충 규모는 10조원을 넘어갈 것이며, 이처럼 대규모 자본확충은 당분간 지속될 것”이라고 덧붙였다.

milpark@newspim.com