[편집자] 이 기사는 2월 12일 오후 3시01분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=김승동 기자] 일부 보험사가 자녀 사랑을 앞세워 100세까지 보장을 받는 자녀보험(어린이보험) 상품을 권하고 있다. 하지만 100세까지 보장받는 자녀보험은 30세까지 보장받는 상품에 비해 보험료가 3배 이상 비싼 것으로 조사됐다.

또 물가 상승에 따른 화폐 가치 하락이나 의료기술 발달 등을 감안하면 100세까지 보장받는 상품의 효용성은 떨어진다고 전문가들은 지적한다. 오히려 ‘100세’ 가입을 권하는 건 보험사나 설계사가 더 많은 수입 때문이라는 분석이다.

◆ 100세 만기가 30세 만기보다 7배 비싸

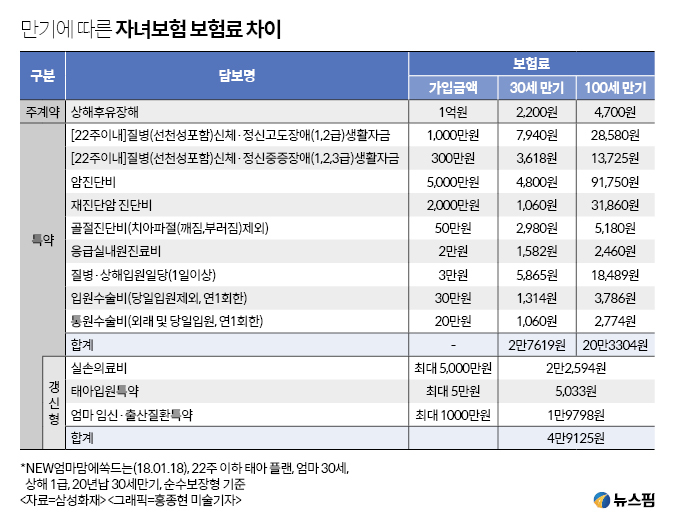

뉴스핌이 12일 삼성화재 ‘NEW엄마맘에쏙드는’ 자녀보험의 보험료를 비교했다. 30세 엄마가 22주 이하 태아를 잉태했을 경우 30세 만기와 100세 만기의 비갱신형 상품을 가입한다는 조건이다. 비교 결과 보험료 차이는 7배 이상이었다.

손해보험사 자녀보험은 여러 특약을 조합해 하나의 상품으로 구성한다. 이 특약 중 실손의료보험과 함께 보험료가 1000원 이상인 주요 특약만 뽑아 비교했다. 특약별 1000원 이상의 보험료는 ▲발생 확률이 높거나 ▲고액 치료비가 발생하는 주요 질환이라는 의미다.

|

만기에 따라 보험료 차액이 가장 큰 특약은 암 진단비다. 최대 5000만원을 보장받기 위해 30세 만기의 경우 월 4800원만 내면 된다. 반면 100세는 9만1750원을 내야 한다. 암은 나이가 들수록 발병 확률이 높아지기 때문이다. 암이 재발했을 때 최대 2000만원을 받는 재진단암 특약도 마찬가지 이유로 보험료 차이가 컸다.

또 질병·상해입원일당특약은 30세까지 보장받을 경우 월 5865원만 내면 되지만, 100세까지는 1만8489원을 내야 했다.

비갱신형 담보들만 비교할 경우 30세까지 보장받기 위한 보험료는 약 2만8000원이다. 반면 100세 만기는 20만원 이상의 보험료를 내야 한다. 무려 7배 이상 보험료 차이가 발생하는 것.

만기 때마다 보험료가 변동되는 갱신형 특약에 가입한다고 해도 보험료(만기 30세 7만6740원, 100세 25만2420원)는 3배 이상 차이가 발생했다. 실손의료비특약 등은 1년마다 갱신하며 엄마의 임신·출산특약은 1년만기여서 갱신할 필요가 없다. 따라서 만기가 달라도 보험료가 동일하다.

◆ 만기 짧게 가입하는게 가성비 높아

자녀보험을 100세까지 가입하면 자녀가 성인이 된 후 질병 노출에도 고액 보장이 가능하다는 장점이 있다. 자녀가 암에 노출되면 100세까지 5000만원을 보장 받을 수 있다. 하지만 물가상승률로 인해 암 발병 시기가 늦으면 늦을수록 보험금의 가치는 낮아진다.

국가암정보센터 통계를 보면 일반암의 발병시기는 50대부터 증가하며, 60대부터 급증한다. 그럼에도 암 보험금은 고정돼 있다.

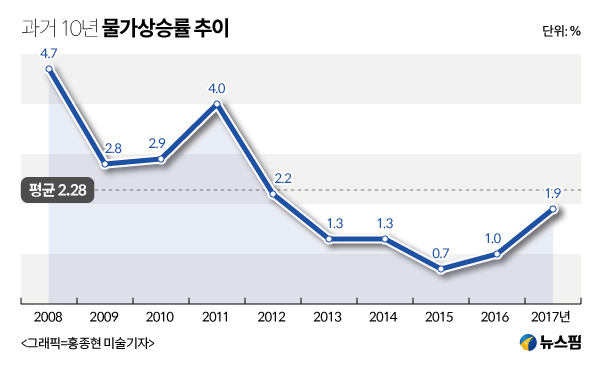

2008년부터 2017년까지 평균 소비자물가상승률은 2.28%다. 향후 지금과 같은 수준으로 물가가 상승한다고 가정하면 자녀 나이 50세 시기에 5000만원의 가치는 1600만원이 채 되지 않는다. 60세에는 1200만원, 70세 이후에는 1000만원에도 미치지 못한다.

반면 한국암치료보장성확대협력단에 따르면 국내 평균 암치료비용은 2016년 기준 약 2900만원이다. 게다가 치료비는 물가상승률에 따라 인상되게 마련이다.

보험업계 한 전문가는 “100세 만기 상품이라고 해도 특약의 갱신주기마다 보험료가 인상될 확률이 크다”면서 “치료비는 늘어나겠지만 고정되어 있는 비갱신형특약의 보험금 가치는 물가상승률에 따라 조금씩 상각될 것”이라고 말했다.

그는 “자녀보험은 가급적 만기를 짧게 가입하는 게 가성비 측면에서 유리할 수 있다”며 “100세 만기를 권하는 것은 설계사가 보험사가 더 많은 돈을 벌기 위한 수단일 수 있다”고 덧붙였다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)