[뉴스핌=김성수 기자] 미국 헤지펀드들이 에너지주를 대거 사들이는 반면 금융주는 처분하고 있는 것으로 나타났다. 다만 아메리칸인터내셔널그룹(AIG)는 금융주 전체와 달리 헤지펀드 매수 1순위에 올라 눈길을 끌었다.

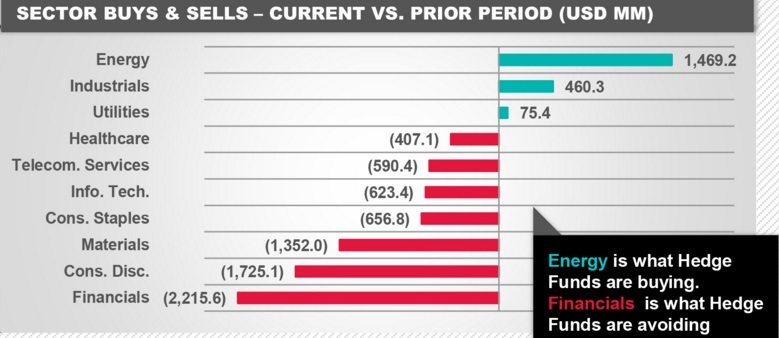

19일 S&P 캐피탈 IQ에 따르면 에너지 섹터는 작년에 S&P500지수 중 가장 성적이 저조한 분야였음에도 작년 4분기에 헤지펀드가 가장 많이 매수한 섹터로 조사됐다.

에너지주는 저유가 후폭풍 속에서 바닥에 가까워졌으나, 글로벌 성장 둔화와 저금리를 맞닥뜨리고 있는 금융주는 아직 투자 전망이 비관적이라는 헤지펀드들의 시각을 알 수 있는 대목이다.

상위 10대 헤지펀드가 작년 4분기에 에너지 섹터에서 매수한 주식 자금은 15억달러(약 1조8493억원)에 이르렀다. 이 중 파이오니어 내추럴 리소시즈와 윌리엄스 컴퍼니는 단일 종목 기준 에너지 섹터 중에서 가장 많은 매수 자금이 몰렸다.

반면 헤지펀드들가 가장 많이 처분한 섹터는 금융주로 나타났다. 작년 4분기 헤지펀드들의 금융주 순매도액은 총 22억달러(약 2조7156억원)로 집계됐다.

가장 많은 매도를 겪은 주식은 영국 최대 모기지대출 은행 로이드뱅킹그룹이었다.

전 섹터를 통틀어 헤지펀드들이 가장 많이 사들인 5개 기업은 ▲아메리칸 인터내셔널 그룹(AIG, 25억달러) ▲프라이스라인 그룹(16억달러) ▲밸리언트 파머슈티컬(13억달러) ▲테바 파머슈티컬(13억달러) ▲애플(12억달러)였다.

미국 보험회사 AIG는 금융주에 포함돼 있음에도 매수 자금이 유입됐다. 이는 헤지펀드들이 AIG 투자에 대해 역발상(컨트래리안 뷰)을 갖고 있음을 시사했다.

AIG는 파산 시 금융시스템에 심각한 위험을 불러올 수 있는 '시스템적으로 중요한 금융기관(SIFI)'으로 분류돼 미국 금융당국에서 엄격한 감시를 받고 있다. 이런 가운데 AIG는 칼 아이칸 등 행동주의 주주들로부터 자산 분할 및 자산 매각을 강요당하고 있다.

아이칸은 AIG의 가치를 높이기 위해 생명보험과 손해보험, 주택담보대출(모기지) 보험 등 3개로 쪼갤 것을 요구하고 있다. 규모를 줄이면 규제대상에서 빠지게 돼 수익성이 개선될 것이란 이유에서다.

AIG 다음으로 많은 자금이 유입된 회사는 온라인 여행사 프라이스라인이다. 프라이스라인은 최근 예상을 뛰어넘는 실적을 발표하면서 주가가 11.24% 급등했으며, 헤지펀드 3군데가 거액을 투자할 정도로 대형 헤지펀드들 사이에서 큰 인기를 끌었다.

프라이스라인은 지난 1997년 처음 설립된 후 2003년 온라인 여행사 트레블웹 인수를 시작으로 인수합병(M&A)을 통해 몸집을 불렸고, 호텔·항공사 등 파트너와 상생을 도모하면서 고객에게 정확한 정보를 제공하는 것을 목표로 삼고 있다.

프라이스라인은 역경매(reverse auction)라는 독특한 방식을 쓰고 있다. 이는 소비자 가 먼저 가격을 던져 놓으면 공급자가 이 소비자를 잡기 위해 경쟁하는 방식이다. 이에 따라 경매가는 오히려 내려가게 되며, 소비자들은 경쟁력 있는 서비스를 저렴한 가격에 제공받게 된다.

반면 헤지펀드들이 가장 많이 팔아치운 종목은 ▲앨러간(21억달러) ▲넥스트(10억달러) ▲월그린 부츠 얼라이언스(9억7500만달러) ▲로이드뱅킹그룹(9억300만달러) ▲할리버튼(8억9800만달러) 등이었다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)