평균 판매가격 인하에도 수익성 향상

차기 실적도 자신감, 월가도 개선 긍정

"안정적 경영, 30년 간 CEO 교체 3번뿐"

이 기사는 3월 27일 오후 3시46분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

<트럼프 관세 '미국 신차 시장' 흔든다, 카맥스가 웃는 이유①>에서 이어짐

[서울=뉴스핌] 이홍규 기자 = 그런데도 카맥스에 대해 최근 월가에서 낙관론이 형성된 것은 실적 약화의 우려가 잦아들고 회복의 신호가 2025회계연도 3분기(2024년 9~11월) 실적을 계기로 깃들기 시작하면서다. 작년 12월 발표된 카맥스의 25회계연도 3분기 결산은 판매량이나 이익률 등 대부분의 항목에서 애널리스트들의 컨센서스를 웃도는 성과를 냈다. 매월 기존 점포 판매량이 개선되기 시작해 3분기 동안 소매 판매량이 4% 늘었고 도매 판매량은 6% 증가했다.

4. 실적 회복 신호

평균 판매가격을 인하(전년동기 대비 인하폭 대당 약 1100달러, 3.9%)했음에도 불구하고 이익이 개선된 것이 눈에 띈다. 카맥스의 25회계연도 3분기 전체 매출총이익은 11% 늘어난 가운데 소매 판매분 대당 매출총이익은 2306달러로 전년과 동일했다. 판매가격 인하에도 불구하고 이익은 전년과 동일한 수준을 유지한 셈이다. 나아가 도매 판매분 대당 매출총이익은 1015달러로 오히려 6% 더 늘었다.

25회계연도 3분기 매출총이익률은 10.9%로 전년 동기의 10%에서 90bp 상승했다. EBITDA 마진(영업이익에다가 감가상각비를 더한 값인 EBITDA를 매출액으로 나눠 백분율화)은 4.38%로 100bp 넘게 개선됐다. 2만달러 미만 가격대의 차량 비율이 25%에서 30%로 증가한 가운데 판매량 증가와 비용 절감 조치가 힘을 발휘한 덕이다. 기존의 비용 절감 계획(차량당 200달러)의 절반가량을 달성했다고 한다.

|

25회계연도 4분기(2024년 12월~2025년 2월)도 기대감이 나온다. 관련 분기에는 전년보다 토요일이 하루 적은 요일 구성과 윤년일 부재(올해는 2월이 29일이 아닌 28일까지만 존재) 영향이 있어 전년보다 불리한 여건이 예상되지만 기존점포 판매 증가율은 3분기보다 높을 것으로 전망됐다. 자동차 소매업에서 토요일은 일주일 중 판매량이 가장 많은 날이다. 또 영업일이 하루 감소한다는 것은 판매 기회의 감소를 의미하기에 실적 측면에서 타격이 될 수밖에 없다.

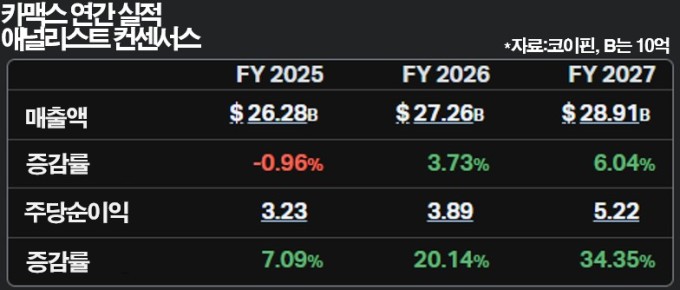

애널리스트들의 추정치에서는 장기적인 회복의 기대가 읽힌다. 코이핀이 집계한 애널리스트 컨센서스에 따르면 이미 올해 2월 종료된 25회계연도 연간 매출액은 262억8000만달러로 전년비 1% 감소가 예상되지만 26회계연도와 26회계연도에는 증가세로 반전해 그 폭이 4%와 6%로 향상될 것으로 전망됐다. 연간 주당순이익은 25회계연도 매출액 감소에도 7% 증가가 예상되고 26회계연도와 27회계연도에는 증가율이 각각 20%와 34%로 크게 가팔라질 것으로 전망됐다.

5. "안정적인 경영"

카맥스의 비용절감을 통한 판매가격 경쟁력 추가 확보가 확인된 가운데 트럼프 행정부의 관세 조치를 계기로 더욱 가속할 가능성이 있는 중고차 선호 현상은 시차를 두고 애널리스트들의 실적 추정치를 상향시키는 결과를 낼 수 있다. 관련 전망의 실현 가능성에 무게를 둔다면 최근 수년 주가가 부진했던 카맥스 주식에 대해 투자 가치가 있다는 판단도 가능하다.

|

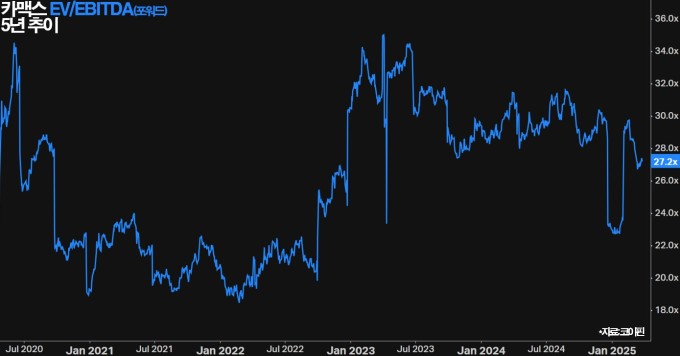

카맥스의 주가 수준은 밸류에이션 지표상 경쟁 기업에 비해 높은 편이다. 카맥스의 기업가치(EV)를 애널리스트들의 향후 12개월 EBITDA 추정치 컨센서스로 나눈 값인 EV/EBITDA는 현재 27.2배다. 시킹알파가 집계한 업계 중앙값 9.6배를 크게 뛰어넘는다. 경쟁업체 카바나와 오토네이션은 각각 16.7배와 9.4배다. 다만 카맥스의 과거 수치와 비교하면 평균치 수준이다. 카맥스의 관련 EV/EBITDA 5년 평균치는 약 26배로 추정된다.

스티븐스의 릭 애널리스트(목표가 90달러)는 "실시간 판매 대수와 신용 지표에 대한 분석의 결과는 당사의 [낙관적인] 올해 추정치, 특히 상반기 전망에 확신을 준다"면서 "주가가 [현재 75달러대에서 더 떨어져] 72달러 밑으로 내려가면 투자자들은 자신 있게 포지션을 늘려도 된다"고 했다. 이어 31년 기업 역사 동안 단 3명의 최고경영자(CEO)만 있었다는 점을 언급하며 회사의 경영 안전성이 주식 매력 중 하나라고 했다.

릭 애널리스트는 "안정적인 리더십이 카맥스의 일관된 수익성으로 이어지고 있다"며 "최소 2023회계연도부터 [소매 판매분] 차량 1대당 매출총이익은 2300달러선을 꾸준히 유지했다"고 강조했다. 과거 30여년 동안 CEO가 3명뿐이었다는 것은 각 CEO가 평균 10년씩 회사를 이끌었다는 의미다. 이런 환경에서는 일관된 사업 모델과 운영 방식의 전개를 통해 수익성 역시 장기적으로 일관된 형태를 유지할 수 있다.

bernard0202@newspim.com