지분매각 대금 차입금 상환에 사용할 경우...재무부담 경감

[서울=뉴스핌] 김지완 기자 = 현대중공업지주의 현대오일뱅크 지분 매각으로 차입부담이 해소될 것이란 분석이다. 이에 현대중공업지주 신용도에도 긍정적으로 작용할 것으로 보인다.

현대중공업지주는 지난 30일 보유중인 현대오일뱅크 지분 91.1% 중 19.9%(1조8000억원 내외)를 사우디 국영석유회사 아람코에 매각한다고 발표했다.

현대중공업지주와 아람코는 오는 2~3월경 이사회 개최를 통해 주식매매계약 및 주주간 본계약을 체결하고 오는 7~8월 주식매매대금 수령 및 지급을 완료할 예정이다. 지분 매매 규모 및 금액은 추후 최종 협의를 통해 조정될 수 있다.

유건 한국신용평가 신용평가본부 본부장은 "지주사로서 현대오일뱅크, 현대중공업 등 그룹 주력사의 신용도와 더불어 지주사 자체의 현금흐름, 재무안정성에 영향을 받고 있다"면서 "그룹 주력사 중 현대중공업은 조선3사의 실적 불확실성, 지주사 자체의 차입부담, 분할 전 채무에 대한 연대보증의무 등이 현대중공업지주 신용도를 제약하고 있다"고 설명했다.

하지만 현대오일뱅크 지분 매각으로 현대중공업지주 신용도에 변화를 줄 전망이다.

안지은 한신평 연구위원은 "이람코와의 지분매매 거래가 성사되면서 대규모 유동성이 유입될 경우, 지주사 자체의 재무부담이 크게 경감될 전망"이라고 진단했다.

현대중공업지주는 지난해 9월 말 기준, 자체 차입금이 2조55000억원에 이르는 가운데, 이중레버리지가 139.5%, 부채비율이 45.4%, 차입금의존도가 30.3%에 이른다.

하지만 1조8000억원 내외의 지분매매 계약이 성사되고, 법인세를 제외한 지분매각 대금을 전액 차입금 상환에 사용할 경우, 현대중공업지주의 이중레버리지는 111%, 부채비율은 16%, 차입금의존도는 13% 수준까지 낮아질 것이란 분석이다.

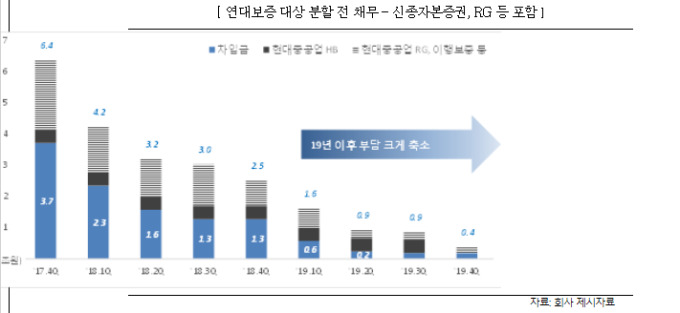

지분매각과 별개로, 현대중공업지주의 연대보증부담도 감소가 신용도에 긍정적인 영향을 주고 있다고 평가했다.

정혁진 연구위원은 "분할 전 발생한 채무로 인한 현대중공업, 현대건설기계, 현대일렉트릭앤에너지시스템에 대한 연대보증 부담이 큰 폭으로 감소하고 있다"면서 "현대중공업그룹 전반의 재무적 대응능력이 제고되고 있으며, 이는 현대오일뱅크 등 주력사의 신용도에도 긍정적으로 작용하고 있다"고 진단했다.

분할 직후 연대보증채무는 7조3000억원(무역금융 제외)으로 과중한 규모였으나, 올해말 4000억원 수준까지 떨어질 전망이다.

swiss2pac@newspim.com