연준 세 차례 금리 인하 기대감

인플레 리스크 여전, 반대 목소리도

[서울=뉴스핌] 황숙혜 기자 = 연일 하락하는 미국 국채 수익률이 월가에 화제다.

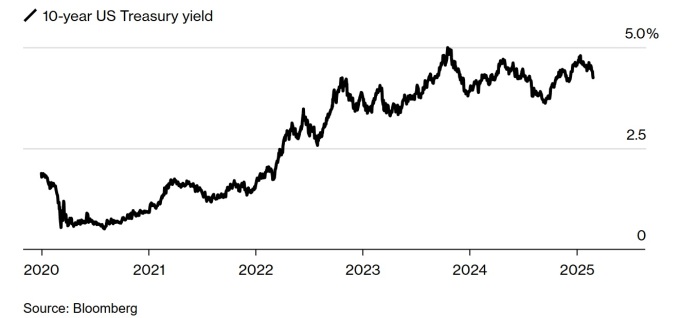

미국 10년 만기 국채 수익률은 2월26일(현지시각) 장중 4.263%까지 밀렸다. 지난해 12월 이후 최저치로 후퇴한 셈이다. 정책 금리에 가장 민감한 2년 만기 국채 수익률 역시 4.098%로 내렸다.

벤치마크 10년물 국채 수익률은 2025년 초 이후 28bp(1bp=0.01%포인트) 떨어졌다. 1월 중순 4.79%까지 상승했던 수익률의 방향 전환이 두드러진다.

특히 10년물 수익률이 3개월물 수익률 아래로 하락, 경기 침체 신호를 의미하는 장단기 금리가 역전이 나타났다는 데 월가가 신경을 곤두세운다.

◆ 흔들리는 '미국 예외주의' = 장단기 국채 수익률 하락과 일브커드 역전은 최근 경제 지표 둔화와 무관하지 않다.

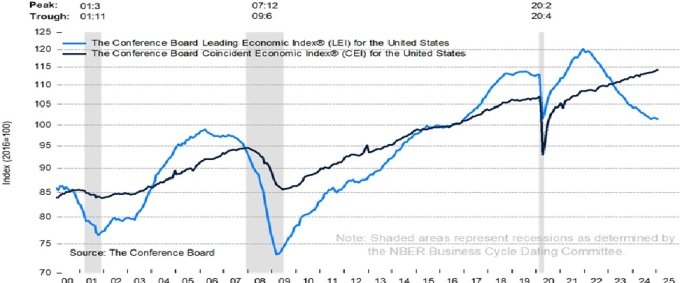

컨퍼런스 보드가 발표한 1월 경기선행지수(LEI)가 101.5를 기록, 3개월만에 하락 전환한 데 이어 2월 소비자신뢰지수가 전월 대비 7.0포인트 떨어진 98.3으로 100을 하회했다.

미국 실물경기의 바로미터로 통하는 월마트의 매출 성장이 둔화될 것이라는 전망 역시 투자 심리를 냉각시켰다.

미시건대학의 서베이에서는 응답자 절반 이상이 실업률 상승을 점친 한편 미국 경제가 가파른 하강 기류를 앞둔 것으로 판단했다.

투자은행(IB) 업계는 트럼프 행정부의 정책 리스크를 배경으로 지목한다. 관세를 포함한 미국 우선주의 정책이 글로벌 경제 질서를 위협하고, 오히려 미국 경제에 타격을 줄 것이라는 우려다.

BMO 캐피탈은 보고서를 내고 "트럼프 행정부의 정책 리스크에 대한 경계감이 점차 고조되는 양상"이라고 전했다.

뉴욕 소재 토우스 코프의 필 토우스 대표는 마켓워치와 인터뷰에서 "경기 침체 혹은 급격한 경기 둔화 가능성을 둘러싼 우려가 최근 국채 수익률 하락의 직접적인 배경"이라며 "인플레이션 압력 때문에 가려져 있던 실상이 확인되는 상황"이라고 전했다.

브라운 브러더스 해리만의 엘리어스 헤이대드 전략가는 블룸버그와 인터뷰를 갖고 "미국 경제 곳곳에서 적신호가 켜지고 있다"며 "앞으로 수 개월 동안 지표 악화가 이어지면 미국 예외주의 논리가 흔들릴 수밖에 없다"고 주장했다.

주요 외신에 따르면 2022년 이후 미국 신규 일자리의 절반 가량이 정부 부문과 헬스케어 및 교육 분야에서 창출됐다. 일론 머스크가 이끄는 미국 정부효율부(DOGE)가 이들 세 개 부문을 겨냥하고 있어 향후 고용시장 타격이 불가피하다는 지적이다.

◆ 미국 10년물 3% 선 진입 전망 = 모간 스탠리는 보고서를 내고 미국 10년물 수익률이 3% 선으로 떨어지는 시나리오를 제시했다.

1월 개인소비지출(PCE) 물가 지표가 상당폭 하락할 가능성이 열려 있고, 이는 트레이더들의 금리 인하 기대감을 부추기는 한편 시장 금리 하락에 힘을 실어줄 것이라는 얘기다.

미 채권시장의 트레이더들은 이번주 들어 2025년 말까지 두 차례의 금리 인하 가능성에 무게를 두기 시작했다. 시장은 2026년 초 또 한 차례 금리 인하가 단행되는 시나리오를 예고하고 있다.

모간 스탠리는 "채권시장이 기준금리 3.25% 가능성에 베팅하기 시작하면 10년물 수익률이 4% 아래로 떨어질 것"이라고 전했다.

점차 수위가 높아지는 반이민 정책이 지속되면 GDP(국내총생산) 성장률이 2026년 잠재 성장률 아래로 떨어질 수 있다고 모간 스탠리는 경고한다.

이 경우 중립금리에 대한 판단이 하향 조정되면서 연준의 금리 인하에 설득력을 실어주는 동시에 시장 금리를 아래로 끌어내릴 수 있다는 설명이다.

아메리벳 증권의 그레고리 패러넬로 미국 채권 트레이딩 헤드는 보고서에서 "10년물 수익률은 경제 지표에 민감하다"며 "트럼프 행정부가 예산 절감과 부채 축소에 무게를 두면 긴축 기조가 이뤄지면서 실물 경기를 둔화시킬 것"이라고 내다봤다.

◆ 금리 업사이드 리스크 경고음 = 경제 지표 둔화에 월가가 국채 수익률 하락 베팅에 뛰어드는 상황이지만 금리 상승에 대한 경계감이 없지 않다.

미국 하원이 수 조 달러에 달하는 세금 및 지출 삭감을 골자로 하는 예산 결의안을 통과시킨 데 따라 시장 금리 상승 압박이 발생할 수도 있다는 지적이다.

책임있는연방예산위원회(Committee for a Responsible Federal Budget)에 따르면 2034년까지 최소 2조8000억달러의 재정 적자가 늘어날 전망이고, 결국 국채 발행 증가로 이어질 것으로 보인다.

하지만 캐피탈 이코노믹스의 조 마허 이코노미스트는 마켓워치와 인터뷰에서 "성장 둔화에 대한 우려가 다소 과장됐다"며 "트럼프 행정부가 2분기 추가 관세를 도입하면서 인플레이션 리스크가 상승할 것"이라고 주장했다.

그는 "인플레이션 상승이 성장 둔화를 상쇄할 것"이라며 "2025년 말까지 연준이 기준금리를 동결할 전망"이라고 말했다.

인플레이션 리스크와 금리 동결 전망을 근거로 볼 때 미국 10년물 국채 수익률이 4.75%까지 반등할 전망이라고 그는 강조했다.

비안코 리서치의 짐 비안코 대표도 같은 목소리를 냈다. 그는 블룸버그 TV와 인터뷰에서 "채권시장은 잠재적인 공급 둔화 가능성에 반응하고 있다"며 "하지만 이 같은 상황이 실제로 벌어진다 하더라도 연말에 가서 드러날 전망이고, 당장은 인플레이션 리스크를 경계해야 한다"고 주장했다.

shhwang@newspim.com