2개월간 비트코인 ETF 폭풍 자금 유입

20년 된 금 ETF를 비트코인 ETF가 역전?

부족한 비트코인…공급 늘릴 방법은 난감

[서울=뉴스핌] 한태봉 전문기자 = 비트코인이 1억원을 가뿐히 돌파했다. 파죽지세다. 이제 시장 참여자들 사이에서는 2억원 돌파도 가능한지가 최대 관심사다. 각종 투자게시판에도 "비트코인 지금이 꼭지다", "무서워서 못 산 게 후회된다", "너무 빨리 팔아서 아쉽다", "연말 3억원도 문제없다" 등 다양한 의견들이 봇물 터지듯 쏟아지고 있다.

과연 올해 비트코인은 1억원을 넘어 2억원도 돌파할 수 있을까? 변수를 하나로 압축하면 심각한 공급 부족 현상이다. 아직 표면화되지 않고 있지만 비트코인 공급 부족은 곧 닥칠 예정된 미래다.

◆ 지난 2개월간 비트코인 ETF에 폭풍 자금 유입

먼저 미국 증권거래위원회(SEC)의 역사적인 결단으로 10개의 '비트코인 ETF' 거래가 동시에 시작된 2024년 1월 11일로 돌아가 보자. 이 당시 비트코인 가격은 '뉴스에 팔아라'라는 격언이 그대로 맞아떨어지는 모양새였다.

코인마켓캡 자료에 따르면 2024년1월11일 비트코인 시초가는 4만6656달러를 기록했다. 그런데 기대와 달리 1일 뒤인 1월 12일의 비트코인 종가는 4만2853달러로 순식간에 -8%가 하락했다. 이 당시만 해도 대다수의 전문가는 비트코인 ETF로의 자금유입에 긴 시간이 걸릴 것으로 전망했다.

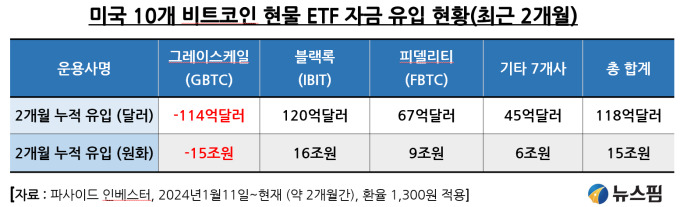

하지만 실제 현실은 달랐다. '파사이드 인베스터'의 자료에 따르면 ETF 신규 상장 후 2개월이 지난 2024년 3월 13일까지 비트코인 현물 ETF에 유입된 자금은 15조3000억원(118억달러)을 기록했다.

100억달러(13조원)가 유입되는 데 최소 1년은 걸릴 거라던 보수적인 전망이 무색하게도 불과 2개월만에 유입금액이 100억달러(13조원)를 돌파해 버렸다. 이렇게 가파르게 자금이 유입될 거라 예상한 전문가는 없었다. 대부분의 전문가 전망이 크게 빗나간 셈이다.

신규 상장된 총 10개의 비트코인 현물 ETF 중 기존부터 운용돼 왔던 '그레이스케일 비트코인 신탁' ETF에서는 -15조원(114억달러)이라는 기록적인 자금이 유출되고 있다.

이는 규정상 기존 신탁에 묶여 있던 자금들이 비트코인 현물 ETF 전환을 기회 삼아 차익을 실현하고 있는 탓이다. 대신 이 공백을 '블랙록'과 '피델리티'의 비트코인 ETF가 훌륭하게 메꿔 나가고 있다.

그런데 지난 2개월간 15조원(118억달러)의 자금이 순 유입 됐다면 이게 큰 돈일까? 물론 118억달러도 큰 돈이다. 그런데 만약 2024년 내내 이런 추세가 이어진다면 비트코인 현물 ETF로 올해에만 총 78조원(600억달러) 이상이 유입될 전망이다. 어마어마한 금액이다.

118억 달러의 기록적인 자금 유입에 힘입어 비트코인 가격도 대 폭등했다. 2024년 3월13일의 비트코인 종가는 7만3083달러를 기록했다. 이는 2개월 전 시초가(4만6656달러) 대비 57% 급등한 수치다.

같은 날 한국거래소에서는 7%의 김치 프리미엄까지 붙어 비트코인 가격이 1억400만원까지 치솟았다. 이에 따라 비트코인 현물 ETF들은 실제 투입된 금액보다 순자산이 훨씬 더 커져 있다. 막대한 평가차익이 발생한 셈이다.

◆ 비트코인 공급 대비 ETF 수요 7배 예상

예상을 뛰어넘는 자금 유입은 목표가 상향으로 이어질 수밖에 없다. 그렇다면 비트코인은 정말로 2억원도 돌파할 수 있을까? 비트코인의 총 발행량과 시가총액부터 살펴보자.

비트코인은 총 발행 가능물량 2100만개 중 현재까지 1965만개인 93.6%가 이미 발행된 상태다. 현재 비트코인의 시가총액은 약 1867조원(1조4361억달러)이다. 이는 '코인마켓캡'이 발표한 2024년3월13일 비트코인 종가 7만3083달러를 이미 발행된 비트코인 물량에 곱한 후 환율 1300원으로 환산한 산식이다.

현재 비트코인의 블록당 채굴량은 6.25개다. 평균적으로 하루에 약 900개가 채굴(공급)되고 있다. 하지만 2024년 4월 21일로 예정된 반감기 이후에는 블록당 채굴량이 3.125개로 뚝 떨어진다. 이에 따라 하루 채굴(공급)량도 약 450개로 급감하게 된다.

|

반면 지난 2개월간 10개의 비트코인 ETF 누적 순매수 비트코인 개수는 약 20만개다. 이를 휴일 포함한 평균 일일 순 매수량으로 환산해 보면 약 3150개가 된다. 현재 공급은 하루에 900개 수준이니 매수량이 공급량의 3.5배에 달한다.

설상가상으로 2024년 4월의 반감기 이후부터 공급량이 하루에 450개로 줄어들어 매수량이 공급량의 7배에 달한다. 더 공포스러운 건 이 숫자가 단지 신규 상장된 10개의 비트코인 현물 ETF 예정 매수량만 계산한 수요라는 점이다.

◆ 비트코인 공급 대 붕괴…ETF 비상

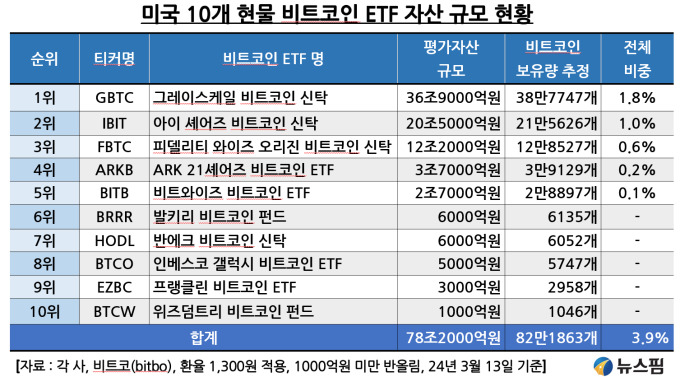

데이터를 좀 더 구체적으로 살펴보자. 현재 비트코인 보유수량 1위를 기록중인 '그레이스케일 비트코인 신탁(GBTC)'이 ETF로 전환하기 전에 보유하고 있던 비트코인 수량은 약 62만개였다.

이는 총 2100만개의 비트코인 중 3%에 달하는 어마어마한 물량이다. 하지만 ETF로 전환된 후부터는 계속되는 환매로 보유수량이 현재는 약 39만개로 줄었다. 23만개가 감소한 셈이다. 3%였던 비중도 1.8%로 급감했다. 평가금액도 39조9000억원(284억달러)로 쪼그라들었다.

이 공백을 메꾼 건 2위인 블랙록의 '아이 셰어즈 비트코인 신탁(IBIT)' ETF다. '비트보(bitbo)'의 자료에 따르면 IBIT ETF는 지난 2개월간 21만개가 넘는 비트코인을 쓸어 담았다. 비트코인 전체 물량의 1%다. 그레이스케일의 매도 물량을 그대로 다 받아낸 셈이다. IBIT ETF의 평가금액은 20조5000억원(157억달러)을 기록 중이다.

3위를 기록중인 '피델리티 와이즈 오리진 비트코인 신탁 ETF(FBTC)'도 만만치 않다. 벌써 비트코인 보유물량이 13만개에 육박한다. 비트코인 전체 물량의 0.6%다. FBTC ETF의 평가금액은 12조2000억원(94억 달러)를 기록 중이다.

◆ 연말까지 100만개의 비트코인 수요 발생?

상위 빅 3인 그레이스케일, 블랙록, 피델리티 외에 나머지 7개의 비트코인 현물 ETF 누적 매수량도 9만개로 결코 적지 않다. 전체 비중의 0.4%다. 평가자산 규모는 8조6000억원(66억달러)이다. 이 10개의 비트코인 ETF를 모두 합치면 보유수량은 총 82만개다. 전체 발행 가능물량 2100만개 기준 3.9%의 비중이다.

이렇게 계산해 보면 많은 것 같지만 그레이스케일의 물량감소로 인해 실질적으로 증가한 비트코인 개수는 2개월간 약 20만개에 불과하다. 전체 물량 중 1%에 살짝 못 미친다.

중요한 건 속도다. 만약 비트코인 ETF가 2개월마다 지금처럼 비트코인 현물을 20만개씩 사들인다면 남은 기간을 10개월로 계산했을 때 연말까지 추가로 약 100만개의 비트코인 공급이 필요하다.

3월 13일 기준 10개의 비트코인 현물 ETF가 보유한 비트코인 보유수량 82만개에 더해 10개월간 추가로 100만개의 비트코인을 순매수하면 연말 기준 비트코인 현물 ETF는 총 182만개의 비트코인을 보유하게 된다. 2024년말에는 전체 비트코인 물량의 8.6%를 10개의 비트코인 현물 ETF가 보유하게 된다는 계산이 나온다.

◆ 부족한 비트코인, 공급 늘릴 방법은 난감

그런데 이 계산법에는 의아한 점이 있다. 2024년 4월 반감기 이후부터 비트코인 공급량이 하루 450개로 줄어드니 연말까지 10개월간 비트코인 채굴량(공급량)은 대략 [(900개*30일*2개월)+ (450개*30일*8개월) = 16만개] 수준이다.

수요는 100만개인데 공급은 16만개이니 무려 84만개의 비트코인이 부족하다. 이는 전체 비트코인 물량의 4%에 달하는 어마어마한 숫자다. 도대체 이 엄청나게 부족한 비트코인 물량을 어디서 가져올 수 있을까?

비트코인 신규 채굴물량 외에도 기존 보유자가 시장에 비트코인을 직접 매도해서 물량을 공급하는 방법도 있다. 하지만 비트코인 보유자들의 매도 목표가격은 점점 더 높아져만 가고 있다. 이유는 비트코인 공급 대 붕괴가 한 눈에 보이기 때문이다.

이는 수학이 아니라 산수다. 비트코인 공급과 수요의 불균형은 시간이 지날수록 급격하게 벌어질 가능성이 크다. 이는 이미 정해진 미래다. 이 심각한 수요와 공급의 불균형은 비트코인의 추가적인 가격 상승으로 이어질 가능성이 커 보인다.

②편에서 계속…

longinus@newspim.com