[편집자] 이 기사는 8월 12일 오전 09시18분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 과거 두 차례의 주가 급락을 예고한 미국 경제의 유동성 지표가 빠른 속도로 악화했다는 분석이 나왔다.

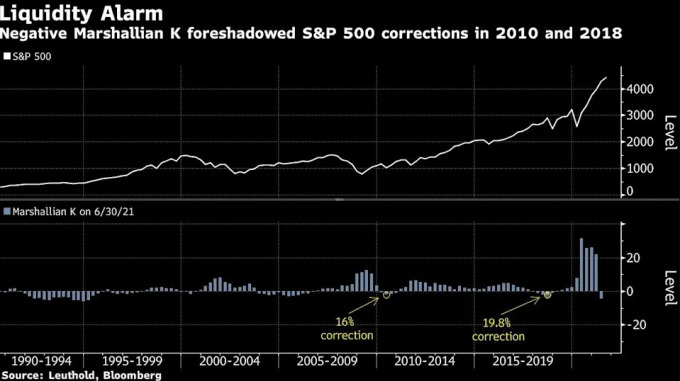

11일(현지시간) 블룸버그통신에 따르면 올해 2분기 현금이나 은행 예금 등의 형태로 미국 경제에 유통되는 통화공급(M2)의 전년동기 대비 증가율과 미국 국내총생산(GDP) 명목 성장률의 격차가 2018년 이후 3년 만에 마이너스(-)로 반전했다.

이는 GDP가 통화공급량보다 가파르게 증가했다는 의미로 미국 경제의 급속한 회복에 따른 수요 급증이 유동성을 빠르게 흡수했기 때문으로 풀이된다.

관련 격차는 '마셜리언K'로 불린다. 구체적으로 2분기 마셜리언K는 M2 증가율이 12.7%, 명목 GDP 성장률이 16.7%를 기록한 데 따라 -4%포인트(p)를 나타냈다. 직전 4개 분기 마셜리언K는 20%포인트가 넘는 양의 값을 기록했다.

마셜리언K 지표가 이목을 끄는 것은 과거 두 차례 미국 증시의 급락장을 예고했기 때문이다. 2010년 미국 주가지수 S&P500이 전고점 대비 16% 하락한 당시 마셜리언K는 마이너스로 떨어졌고 2018년 19.8% 하락 때도 마찬가지였다.

물론 마셜리언K 지표가 마이너스일 때도 주가가 상승한 경우는 여럿 있었다. 이번에는 주식뿐 아니라 암호화폐(가상자산) 비트코인 등 위험자산 가격 모두가 치솟는 양상이다. S&P500은 이날로 올해 46번째 신고가를 경신하는 등 매주 사상 최고치를 기록 중이다.

마셜리언K 지표에 주목하는 전문가들이 우려하는 대목은 내년 초 개시가 예상되는 연방준비제도(연준)의 테이퍼링(자산 매입 축소)이다. 통화부양책 축소 조치인 테이퍼링이 개시되면 마셜리언K 지표는 더 악화할 가능성이 크다는 게 이들의 의견이다.

유동성 악화를 걱정하지 않는 전문가도 있다. 투자은행 UBS는 지난 6월 보고서를 내고 연준이 연간 1조4000억달러 규모의 양적완화를 중단해도 이에 따른 S&P500의 예상 낙폭분은 3%에 불과하다고 주장했다.

2013년 5월 벤 버냉키 당시 연준 의장이 '연내 테이퍼링 개시'를 시사한 발언으로 S&P500이 고점(당월) 대비 6%가량 떨어진 경우처럼 주가가 요동칠 가능성은 작다고 본 셈이다.

하지만 미국 증시의 밸류에이션이 당시와 비교할 수 없을 정도로 많이 늘어나 유동성 악화에 취약해졌다는 점은 유념해야 할 부분이라고 전문가들은 지적했다.

밀러타박플러스의 매트 말리 수석 마켓 전략가는 "2013년 때는 S&P500의 주가수익배율(PER)이 15배였지만 현재는 22배"라며 "이번에는 시장이 무시하기 힘들 것"이라고 말했다.

루이트홀드의 더그 램지 최고투자책임자(CIO)는 "최근 상승세에 동참하는 주식의 수가 줄고 있는데 이는 유동성 감소 때문일 수 있다"며 "마셜리언K 지표를 보면 현재 유동성 상황은 악화됐을뿐 아니라 수축하고 있다"고 주장했다.

그는 이어 "연준이 추가로 유동성을 악화시키지 않고 내년 테이퍼링을 할 수 있다면 놀라운 성과가 되겠지만 그러지 않을 가능성이 크다고 본다"고 덧붙였다.

bernard0202@newspim.com