아마존, PER 높아도 매출 늘며 주가 상승 견인할 것

[편집자] 이 기사는 4월 8일 오후 3시35분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 무료로 보실 수 있습니다.

[서울=뉴스핌] 고인원 기자= 뉴욕증시에서 스탠더드앤드푸어스(S&P)500 지수와 다우존스 지수가 최근 신고점을 기록하며 증시가 고점에 이른 게 아니냐는 우려의 목소리도 흘러나오고 있다. 일부 종목의 경우 과도한 밸류에이션도 문제로 제기되고 있다.

하지만 7일(현지시간) 마켓워치는 주가수익배율(PER)이 높은 기업이라도 매출이 그만큼 빨리 늘면서 주가 상승을 뒷받침 해줄 수 있다며 미국의 전자상거래 공룡인 아마존(AMZN) 등을 추천주로 꼽았다.

지난 2016년부터 최근까지도 SPDR S&P500 ETF 트러스트(SPDR S&P 500 ETF Trust, SPY) 및 인베스코 QQQ 트러스트(Invesco QQQ Trust, QQQ)와 비교했을 때, 아마존의 12개월 선행 PER은 항상 높았다.

하지만 밸류에이션이 과도하다는 지적이 무색하게 아마존의 주식은 승승장구하며 지난 5일까지 최근 5년간 무려 451% 오르는 기염을 토했다.

아마존의 실적이 늘 좋았던 건 아니다. 2014년까지만 해도 아마존은 매출이 890억달러인데 비해 순손실이 4100달러에 이르는 적자 기업이었다. PER만 놓고 보면 투자 포트폴리오에서 추방해야 마땅한 기업이었던 셈이다.

하지만 이후 아마존의 연간 매출은 2015~2020년 29%의 연평균복합성장률(CAGR, Compound Annual Growth Rate)을 기록했고, 매년 연간 이익을 달성했다.

아마존의 경우가 보여주듯이 실적을 과시하기 보다 잉여 현금으로 신사업과 투자에 전념하는 기업이라면 PER이 주가를 판별하는 척도로 충분치 않다는 걸 알 수 있다.

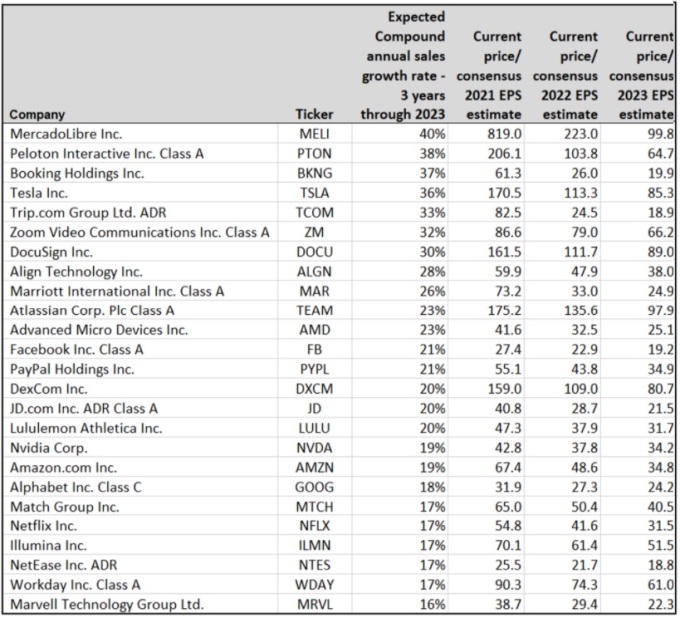

마켓워치는 금융정보 업체 팩트셋이 집계한 애널리스트 전망을 바탕으로 나스닥100 기업 가운데 2023년까지 매출이 성장할 것으로 기대되는 종목을 추렸다. 매출 전망치가 제시되지 않았거나, 2021~2023년 기간에 연매출(전망)이 감소하거나 순손실이 늘어날 걸로 추정되는 기업은 제외했다.

이렇게 선정된 77개 기업 가운데 아마존 등 향후 3년 CAGR이 가장 강력할 걸로 예상되는 종목 25곳을 최종 선정했다. 기간을 3년으로 잡은 건 이 기간이 미국 경제가 빠르게 반등하고 이에 따라 기업의 실적도 개선될 걸로 기대되는데다, 미 연방준비제도가 금리를 낮게 유지하기로 약속했기 때문이다.

25개 종목에는 최근 기술주에서의 자금 유출로 주가가 역풍을 맞고 있는 홈 트레이닝 업체 펠라톤(PTON), 남미의 아마존으로 불리는 메르카도리브레(MELI), 화상회의 전문 플랫폼 줌 비디오 커뮤니케이션(ZM), 최근 주가가 고전하고 있는 미국 전기차업체 테슬라(TSLA) 등이 포함됐다.