국유기업 중심 기업 구조 개혁이 급선무

'공산당'과 특수 관계 의혹 풀어야

[서울=뉴스핌] 강소영 기자=미국의 '틱톡' 퇴출로 해외시장 진출을 위한 중국 기업의 전략 수정이 시급해졌다. 중-미 신냉전의 국제 환경 속에서 미국 등 해외 주요 시장에서 중국 기업의 입지가 갈수록 좁아들 것으로 예상되기 때문이다.

전문가들은 중국기업이 해외 시장에서의 미국의 견제에 맞서고 글로벌화 전략을 지속하기 위해서는 △ 국유기업 중심의 기업 구조 개선 △ 기업 경영 효율성 제고 △ 중국 기업과 정부(공산당)의 '특수한 관련성'에 대한 의혹 등 문제를 해결해야 한다고 지적했다. 그러나 이 모든 해결 방안이 쉽게 실천 혹은 실현할 수 없는 것이어서 해외 시장에서 중국기업의 성장에 적신호가 켜진 상태라고 설명했다.

|

◆ 미국 견제에도 중국 기업 세계화 포기 못해

미국의 노골적 견제, 세계적 반중 분위기 확산 속에서 중국 정부는 '대순환' 경제 개념을 내세우며 내수 중심 정책에 드라이브를 걸고 있다. 대외 의존도를 줄여 자력갱생의 기초를 다지겠다는 계획이다. 그러나 글로벌 영향력 확대와 중국 기업의 성장을 위해선 해외시장을 포기할 수 없는 상황이다.

위청둥(余承東) 화웨이 소비자부문 대표는 지난 8월 7일 개최된 중국정보화 포럼에서 "중국의 인구는 14억 명이다. 세계 인구는 70억이다. 우리 중국 기업은 해외 수십억 인구를 상대하지 못하고 있지만, 미국 기업은 전 세계로 뻗어나가 있다. 미국 기업은 70억 인구로부터 돈을 벌어들인다. 중국과 미국의 격차가 여전히 큰 이유가 여기에 있다"라며 중국 기업의 해외진출 중요성을 강조했다.

그러나 부상하는 중국의 영향력을 꺾기 위해 미국의 중국 기업 견제는 갈수록 심해질 것이 유력한 상황이다. 중국 정부와 기업들도 이 같은 상황을 인지하고 있다.

지난해 미국과 무역전쟁 촉발로 가장 먼저 견제 대상이 된 화웨이와 달리 틱톡은 중국 기업으로는 처음으로 정부라는 '배경'없이 순수 민간의 힘으로 세계 시장에서 성공한 사례로 꼽힌다. 이 때문에 틱톡의 미국 퇴출은 세계화를 추진하는 중국 기업에 엄청난 충격을 가져왔다. 동시에 중국 기업이 해외 진출과 세계화 전략 수정을 자극하는 분수령이 됐다.

중국 입장에서 더 큰 문제는 틱톡이 '시작'에 불과하다는 점이다. 마이크 폼페이오 미국 국무장관은 8월 초 '클린 네트워크'를 선언하며, IT 분야에서 중국과의 관계 단절을 요구했다. 그 영향으로 알리바바·바이두·텐센트· 위챗 등 중국 유수의 IT 기업들이 미국의 대중국 '제재' 대상에 포함될 것으로 예상되고 있다.

미국의 이 같은 조치는 중국 기업의 미국 시장 퇴출과 함께 중국 기업의 해외 시장 진출에도 큰 위협이 될 전망이다. 당장 중국 기업이 취할 수 있는 돌파구는 두 가지로 요약된다. 중국이 국가 사업으로 추진하는 일대일로(一帶一路,육·해상 실크로드 경제벨트) 협력국을 중심으로 해외 시장 개척에 집중하는 방안이 한가지다. 둘째는 유럽과 미국 등 선진 시장에 진출해 성과를 내고 있는 중국 기업의 경쟁력을 근본적으로 향상하는 것이다.

일대일로 협력국 진출은 미국과의 직접적 충돌을 피할 수 있지만, 이들 관련국은 중국 기업의 국제 영향력 향상을 이루기엔 한계가 있는 시장으로 여겨진다. BBC중문망은 정면 돌파에 가까운 두번째 방안, 즉 중국 기업 경쟁력 제고 역시 정치적 리스크를 피하기는 힘들다고 지적했다. 전문가들은 중국 기업의 글로벌화 전략이 최대의 위기에 직면했다고 경고하고 있다.

◆ 글로벌 기업으로 부상한 중국기업의 '허상'

중국 기업은 규모의 측면에서 보면 '세계화' 목표에 상당한 성과를 실현했다. 미국 경제 전문지 포춘이 매년 발표하는 세계 500대 기업 명단을 보면 중국 기업의 빠른 성장 속도를 쉽게 느낄 수 있다. 지난 20년간 '포춘500'은 미중 양국 기업의 각축장이 됐고, 이곳에서 중국의 맹렬한 미국 '추격전'이 연출됐다.

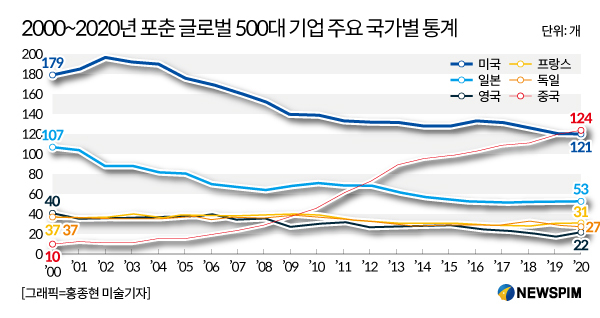

포춘500대 기업 명단에 중국 기업이 포함된 것은 중국이 세계무역기구(WTO)에 가입한 2001년부터다. 당시 포춘이 발표한 '2000 글로벌 500'에 중국 기업은 10개에 불과했다. 그러나 2020 포춘 500에 선전된 중국 기업은 121개로 20년 만에 12배가 늘어났다. 같은 기간 미국 기업은 179개에서 121개로 1/3이 줄었고, 총 수량에서도 중국에 밀려났다. 일본 기업의 수도 절반이나 줄었다.

그러나 중국 기업의 수익성과 경영 효율성은 양적 성장에 미치지 못하고 있다. 포춘500 명단 진입 기업 수에선 중국이 미국을 추월했지만, 연간 매출 규모를 보면 미국(9조8000억 달러)이 여전히 중국(8조 3000억 달러)을 앞선다.

맥킨지가 6월 발표한 '중국과 세계' 보고서에서도 이러한 문제가 지적됐다. 2019년 포춘500 명단에 오른 중국과 미국 기업을 비교한 결과, 기업의 수는 두 나라가 비슷했지만 시장 범위는 달랐다. 중국 기업은 내수시장 영업 중심인 반면 미국 기업은 전 세계 시장에서 영업하고 있다. 포춘500 진입 중국 기업의 전체 매출에서 해외시장의 비중은 18%에 그쳤다. 미국 중심의 S&P 500 지수 기업의 해외시장 매출 비중은 44%에 달한다.

중국 기업은 낮은 해외 매출 비중 외에도 기업 수익성과 효율도 미국 기업과 비교하면 매우 취약하다. BBC중문망이 관련 데이터를 인용해 보도한 내용에 따르면, 2020년 중국 기업의 이윤율(이윤/매출)은 4.5%로 집계됐다. 반면 미국과 캐나다 기업은 각각 8.9%와 9.1%에 달한다.

자기자본이익률(ROA) 부분은 더욱 약하다. 중국 124개 주요 상장사의 평균 ROA는 1.9%로 스위스(4.2%)와 미국(4.9%)에 크게 뒤처진다.

포춘500 선정 기업의 평균 매출수익률도 중국은 5.4%로 미국의 8.6%보다 훨씬 낮다. 평균 순자산수익률도 미국 기업(17%)이 중국(9.8%) 기업보다 거의 두 배가 높다.

◆ 국유기업 중심 기업 구조 개혁이 급선무

중국 기업이 커다란 '덩치'에도 수익성과 경쟁력이 낮은 이유는 국유기업 중심의 기업 구조 때문이다. 중국 경제정책과 국제관계 연구에 특화된 스콧케네디연구소(Scott Kennedy)는 국유기업 중심의 구조를 탈피하고, 민간 기업의 역량을 키워야만 중국 기업이 세계적인 경쟁력을 갖출 수 있다고 강조했다.

대다수 업종에서 시장 우위를 점하고 있는 대다수 중국 대기업은 국유기업이다. 스콧케네디연구소는 2020 포춘500에 선정된 124개 중국 기업 가운데 국유기업이 91개에 달한다고 지적했다.

포춘은 자체 집계에서 명단 내 중국 국유기업의 수를 84개로 집계했지만, 실제로는 더 많다는 것이 스콧케네디연구소의 연구 결과다.

스콧케네디연구소는 포춘이 지분 구조만을 보고 실질적인 지배 구조를 고려하지 않았다고 지적했다. 일례로, 포춘이 '민간'기업으로 분류한 거리전기(格力電器)는 사실상 '국유기업'이다. 거리전기의 대주주인 거리그룹(格力集團)이 중국 주하이시(珠海市) 국유자산위원회 산하 국유기업이다. 거리전기 홈페이지 회사소개에도 '국유기업'임이 명시돼있다.

중국 전체 기업에서 국유기업의 비율은 73%에 달한다. 기업의 수가 아닌 매출총액으로 보면 국유기업의 비중은 78%로 더욱 올라간다. 포춘500 선정 중국 기업 전체 매출에서 국유기업이 84%를 차지하고 있다.

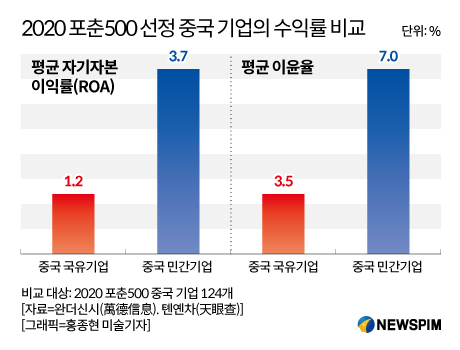

더욱 큰 문제는 국유기업의 수익 창출 능력이다. 포춘500 선정 중국 기업 가운데 국유기업과 민간기업의 이윤 차이가 두드러진다. 국유기업 평균 ROA는 1.2%로 민간 기업의 1/3에 불과하다. 평균 이윤율도 민간기업의 절반에 그친다.

포춘500 선정 124개 중국 기업의 본사 소재지도 주목해야 할 부분이다. 54개 기업이 베이징 소재 기업이다. 상하이 기업은 9개에 불과하다. 베이징 소재 54개 기업 전부가 국유기업이고, 이중 48개는 '중앙정부 소속 국유기업'이다. 중앙 국유기업은 중앙정부 산하 국유자산감독기관 혹은 재정부가 관할하는 기관임을 의미한다.

스콧케네디연구소는 중국 대기업의 베이징 '쏠림' 현상은 지난 40년 동안의 개혁개방 정책에도 중국 기업의 정부 의존도가 높다는 것을 시사한다고 설명했다. 중국 정부도 국유기업 개혁을 추진하고 이들에 대한 정부 지원을 줄이고 있지만, 국유기업의 경영 개선은 더딘 상황이다. 정부로부터 받을 수 있는 자금은 줄어들고 있는데 부채는 오히려 갈수록 늘어나고 있다.

국유기업의 수익성은 악화되고 있지만 자산 규모 증가 속도는 엄청나게 빠르다. 중국 국유기업의 약 40%가 손실을 내고 있는 것으로 조사됐다. 민간 기업보다 수익 창출능력이 심각하게 떨어지지만 국유기업의 자산증가 속도는 민간기업의 4배에 달한다고 스콧케네디연구소는 지적했다.

◆ '공산당'과 특수 관계 의혹 풀어야

기업 자체의 경쟁력 제고 외에 정부와의 '특수한 관련성'도 해결해야 할 과제로 꼽힌다. 중국 기업은 각종 법률과 규정에 의거해 중국 정부에 대한 '충성'을 제도적으로 약속해야 한다. 관련 규정 상당 부분은 '미국식 사고와 논리'에서 보면 이해하기 힘든 부분이 많다.

예를 들어, '중화인민공화국 회사법' 제19조는 중국 기업이 회사 내부에 반드시 공산당 조직을 구성할 것을 요구한다. 그러나 공산당 조직이 회사 경영에 어떤 역할을 하는지, 왜 반드시 필요한 것인지 명확하지 않다.

'중화인민공화국 국가안전법' 제77조는 조직과 개인이 국가 안보기관·공안기관 및 군 관련 기관에 협조할 것을 요구한다. 문제는 국가안보업무에 대한 기업의 협조 범위가 어디까지 인지 명확한 설명이 어렵다.

중국 '네트워크 안전법' 제37조와 38조에 따르면, 인터넷 데이터를 반드시 중국 경내에 보관해야 한다. 또한, 관련 데이터를 수집하고 운용하는 주체는 중국 정부의 안보적 차원의 검열을 받아야 한다. 사기업이 정부의 요구를 거부할 수 있는 권리가 법적으로 보장되어 있지도 않다.

스콧케네디연구소는 이 같은 법률과 규정은 미국 등 외국이 중국 기업을 신뢰할 수 없게 하는 가장 직접적인 문제라고 지적하고, 이러한 의혹에 대한 명확한 해명과 신뢰구축이 필요하다고 강조했다.

jsy@newspim.com