[뉴욕=뉴스핌] 황숙혜 특파원 = 월가 투자자들 사이에 주가 하락 베팅이 봇물을 이루고 있다.

2000년 닷컴 버블을 연상케 할 만큼 주식시장의 밸류에이션이 위험 수위까지 상승했고, 싼 종목을 찾기 어렵다는 지적이다.

로빈훗을 포함한 온라인 증권사의 이른바 개미들 계좌가 대폭 늘어난 가운데 기관 투자자들은 비관론에 무게를 두는 모습이다.

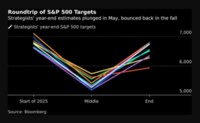

23일(현지시각) 미 상품선물거래위원회(CFTC)에 따르면 S&P500 선물에 대한 숏 베팅이 30만3000건에 달했다.

이는 2011년 이후 9년래 최고치에 해당한다. 뿐만 아니라 숏 포지션은 주가 상승에 베팅하는 롱 포지션에 비해 두 배 높은 것으로 집계됐다.

투기 세력으로 통하는 기관 투자자들이 하락 베팅에 앞장선 것으로 파악됐다. 이들은 지난 3월 초 5만5000건의 순매수 포지션을 취했지만 뉴욕증시가 3월23일 저점 이후 약 40% 폭등하자 강한 경계감을 드러내고 있다.

투자자들은 최근 뉴욕증시가 2000년 닷컴 버블과 2007년 금융위기 직전 최고치까지 뛰었을 때와 흡사한 상황이라는 진단을 내놓았다.

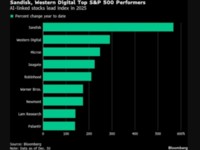

모든 것이 비싸다는 것. 뱅크오브아메리카(BofA)의 조사에서 펀드매니저들은 뉴욕증시의 밸류에이션에 대해 강한 경고음을 냈다.

10년 평균 이익 대비 미 주가를 근간으로 보더라도 닷컴 버블 당시 상황이 재연되고 있다는 것이 비관론자들의 지적이다.

블리클리 글로벌 어드바이저스의 피터 부크바 최고투자전략가는 CNBC와 인터뷰에서 "4월 이후 누적된 숏 베팅은 역발상으로 해석하기 어렵다"며 "증시 상황은 2007년 10월 정점을 찍고 하락 반전하기 전인 9월과 흡사하다"고 주장했다.

선물시장에서 큰손들의 포지션은 종종 증시 방향을 정확히 적중시켰다. 2009년 3월 롱 포지션이 사상 최고치를 기록했고, 이후 뉴욕증시는 10년 이상 장기 강세장을 연출했다. 최근 숏 베팅에 시장의 관심이 모인 것도 이 때문이다.

롱뷰 이코노믹스는 투자 보고서를 내고 "IT 섹터를 중심으로 모든 주식이 비싸다"며 "분석 대상 시장 가운데 80%가 역사상 최고치 수준의 밸류에이션에 거래되고 있고, 이 수치 역시 1990년대 중반 이후 최고치"라고 말했다.

뉴욕증시뿐 아니라 글로벌 주요 증시가 동반 급등했다. 블룸버그에 따르면 MSCI 월드 지수는 내년 예상 이익을 기준으로 20배의 밸류에이션에 거래되고 있다.

골드만 삭스도 보고서에서 "경제 펀더멘털이 강한 회복을 보일 경우 주가 상승에 버팀목이 될 수 있겠지만 한계 수위까지 치솟은 밸류에이션이 추가 상승을 제한할 것"이라고 예상했다.

2분기 종료를 앞두고 연기금을 포함한 큰손들이 주식시장에서 차익을 실현, 증시에 단기적인 충격을 가할 가능성도 제기됐다.

일부 시장 전문가들은 2분기 말 주식에서 채권으로 포트폴리오 재편 규모가 350억~760억달러에 이를 것으로 내다보고 있다.

연기금을 중심으로 한 기관 투자자들이 주식 매도를 통해 두 자릿수의 차익을 확정하려 할 여지가 높다는 얘기다.

이어 2분기 어닝 시즌과 성장률을 포함한 굵직한 경제 지표가 주식시장에 호재보다 악재가 될 여지가 높다는 데 시장 전문가들은 공감대를 형성하고 있다.

higrace5@newspim.com