만기 3년 이내 회사채 AA~BB ·CP A1~A3 매입

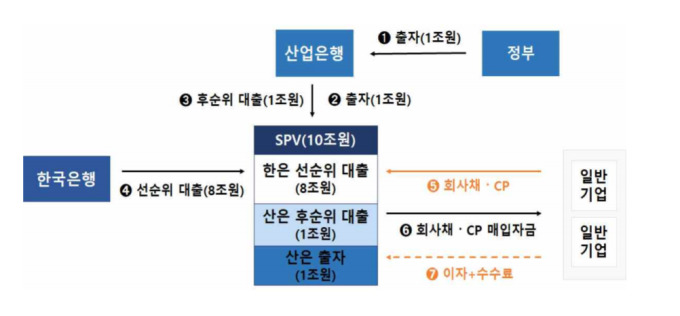

[서울=뉴스핌] 백지현 기자 = 저신용등급 회사채·기업어음(CP) 매입기구(SPV)의 윤곽이 공개됐다. 정부의 출자를 받아 산업은행이 SPV에 출자하고 중앙은행이 대출해 우선 10조원 규모로 출범하고 필요시 20조원까지 확대할 방침이다. 우선 6개월간 한시적으로 운용된다. 지난달 제5차 비상경제회의에서 SPV 추진 계획이 나온지 한달만이다.

정부는 20일 홍남기 경제부총리 겸 기획재정부 장관 주재로 열린 비상경제 중앙대책본부(경제 중대본) 회의에서 '저신용등급 포함 회사채·CP 매입기구(SPV) 설립 방안'을 확정했다.

◆ 우선 10조 규모 운영...이중 한은이 8조 직접대출

산업은행 산하에 세워지는 SPV는 1차적으로 10조원 규모로 운영된다. 필요시 규모를 20조원까지 확대할지 여부는 코로나19 사태 추이에 따라 시장상황을 반영해 결정할 방침이다.

산은은 정부 지원을 통해 SPV에 1조원 출자하고, 산금채 발행을 통해 후순위대출 1조원을 지원할 방침이다. 정부는 3차 추가경정예산 5000억원과 내년도 예산 5000억원을 합쳐 산은 출자금을 뒷받침한다.

한은은 캐피탈콜 방식으로 8조원 선순위대출을 시행할 방침이다. 캐피탈콜은 한번에 기금을 마련하지 않고 기관의 신청이 있을 때마다 일정 비율로 기금을 마련해 자금을 공급하는 방식이다.

당초 한은은 산업은행을 통한 SPV에 간접대출 방식을 선호한 것으로 알려졌으나 기재부와의 논의끝 선순위 대출을 대안으로 채택한 것으로 보인다. SPV는 기업의 조기상환, 시장 정상화 등에 따라 운용 규모 축소시 한은에 제일 먼저 대출금을 상환해야 한다.

한은의 SPV 직접대출은 영리기업에 대한 여신으로 취급돼 한은법 80조에 근거한다. 80조에 따르면 금융통화위원회 위원 4명 이상의 찬성을 받아야 영리기업에 자금을 대출할 수 있다. 이 사안은 오는 28일 열리는 금통위에서 논의될 전망이다.

◆ 투기등급도 매입 대상 포함

SPV의 매입 대상은 만기가 3년이내인 회사채 AA~BB등급, CP·단기사채 A1~A3등급이다. BB등급은 코로나19 충격으로 신용등급이 투자등급에서 투기등급으로 하락한 이른바 '추락천사'(Fallen angel) 기업에 한정했다. 구체적 매입대상은 향후 운영위원회를 통해 결정할 예정이다.

이자보상비율이 2년 연속 100% 이하 기업은 매입대상에서 제외된다. 코로나19 사태로 인해 일시적으로 자금조달에 애로를 겪는 기업지원이라는 목적에 부합하도록 하기 위함이라는 설명이다. 동일기업 및 기업군에 대한 매입한도는 SPV 전체 지원액의 2~3%이내로 설정한다.

매입금리는 시장금리에 일부 가산 수수료를 가산하는 형태로 운용된다. 가산수수료는 신용등급별로 차등화하되 최대 100bp(1bp=0.01%p) 이내로 부과할 방침이다. 신용등급이 낮을수록 리스크를 반영해 수수료가 높다.

SPV는 6개월간 운영 후 운영성과와 시장안정 상황 등을 고려해 기간 연장 여부를 결정할 방침이다.

금융당국은 앞서 '100조원+α 민생 금융안정 패키지 프로그램' 등을 통해 코로나19 피해기업 지원 및 금융시장 안정 조치를 시행했다. 그러나 우량채 위주의 지원으로 비우량채 사각지대가 형성됐다는 지적이 나오자 지난 4월 22일 제5차 비상경제회의에서 저신용등급 회사채·CP 매입 SPV 설립 계획을 발표했다.

당국은 "A등급 이하 비우량채 시장이 여전히 부진하며 자금시장의 신용경계감이 잔존한다"며 "SPV 설립을 구체화해 채권시장 불안요인을 적극 해소할 것"이라고 전했다.

lovus23@newspim.com