IC 설계, 제조 등 분야 맹추격

[편집자] 이 기사는 8월 6일 오전 09시41분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[서울=뉴스핌] 황세원 기자= '후발주자의 대 역습이 시작됐다' 중국의 반도체 굴기가 기존 글로벌 반도체 지형도를 바꿀 기세로 맹위를 떨치고 있다. 연말에는 D램 반도체 양산에 본격 돌입한다. 중국 정부는 수십조원 대 예산 지원, 정부 수요 창출, 해외 유망 반도체 기업 투자 유치, 합작 법인 설립 지원 등 반도체 육성을 위해 총력전을 펼치고 나섰다. 이를 통해 현재 10%대인 반도체 자급률을 2025년까지 70%까지 끌어 올려 소비와 생산 모든 면에서 반도체 주도국이 된다는 계획이다.

최근에는 미·중 무역 전쟁으로 G2 간 갈등이 격화되며 반도체 패권을 쥐기 위한 중국 정부의 행보도 한층 더 빨라졌다. 반도체는 중국이 중점 육성중인 인공지능(AI), 빅데이터, 사물인터넷 등 4차산업혁명시대 핵심 기술이며 전투기 미사일 등 군사 무기 고도화 등에도 직결되는 국가 전략 산업이다. 이 때문에 중국의 반도체 굴기를 '제2의 진주만 공습'으로 불린 일본의 대 미국 반도체 공세에 비유하는 전문가도 있다.

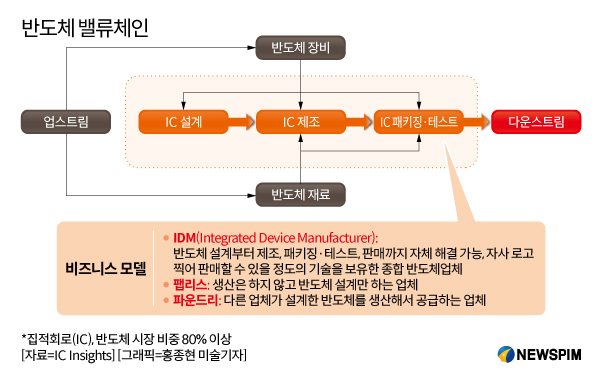

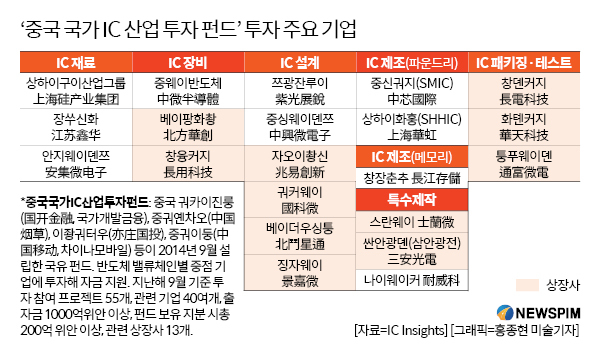

중국은 반도체 시장의 80%를 차지하고 있는 집적회로(IC) 분야 중 패키징·테스트에서 두각을 나타내고 있는 것으로 나타났다. 또한 IC 제조, 설계 분야에서도 빠른 속도로 성장하며 글로벌 선두 기업의 위협적인 존재로 부상했다. IC 밸류체인별 분석을 통해 중국의 반도체 산업의 현재 위상과 함께 반도체 업계 전반적인 현황을 살펴본다.

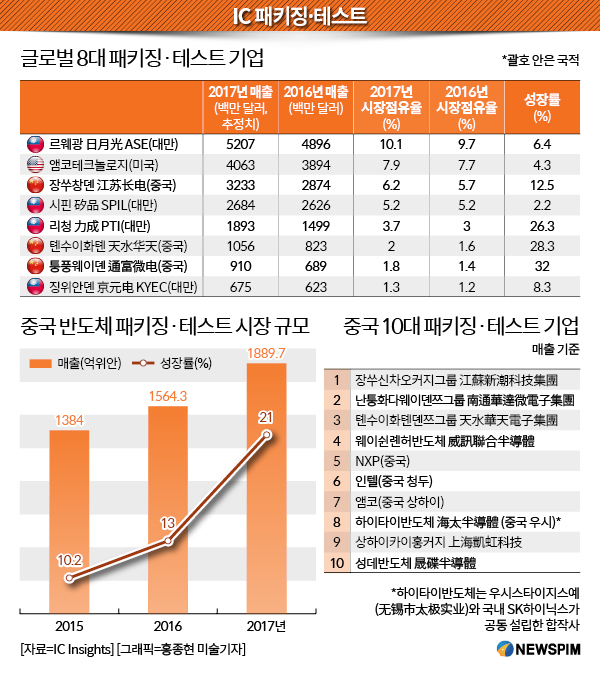

◆ 중국 IC 패키징·테스트 성장세 뚜렷

집적회로(IC) 시장은 크게 △재료 △장비 △설계 △제조 △패키징·테스트로 나뉜다. 이 중 중국은 IC 패키징·테스트와 제조 등 분야에서 약진하고 있다.

|

특히 패키징·테스트 분야 성장세가 두드러진다. 현지 유력 매체 터우쯔제(投資界)에 따르면 2017년 중국은 패키징·테스트 부문에서 290억 달러(약 32조7000억 원) 수익을 창출했으며, 투자 성장세도 기타 국가 대비 빨랐다.

경쟁력을 갖춘 글로벌 수준의 기업도 우후죽순 생겨나고 있다. 창뎬커지(長電科技)가 이미 글로벌 4대 패키징·테스트 업체로 부상, 미국 Amkor, 대만 ASE, SPIL 등과 어깨를 나란히 하고 있으며 화톈커지(華天科技), 퉁푸웨이뎬(通富微電) 등도 글로벌 20대 패키징·테스트 기업에 합류했다.

|

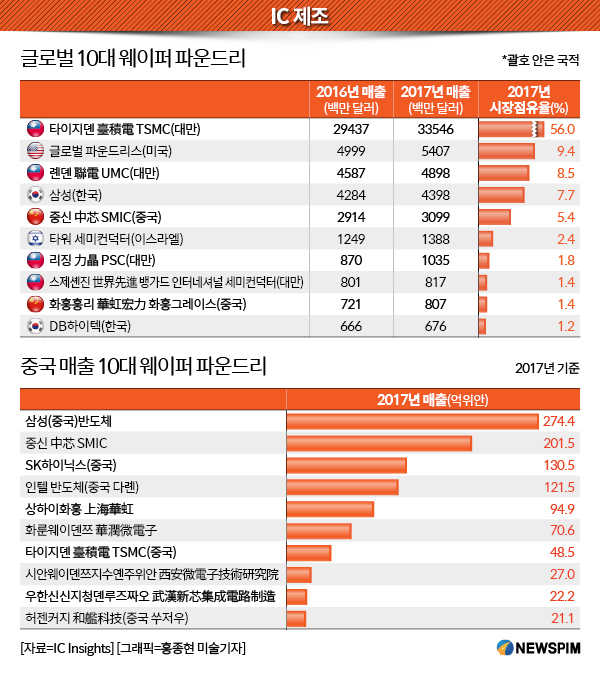

IC 제조 분야는 국내 삼성, 대만 타이지뎬(臺積電, TSMC) 등이 장악하고 있지만 중국 기업의 추격도 만만치 않다.

주목할 만한 기업으로는 중신궈지(中芯國際, SMIC), 상하이화훙(上海華虹) 등이 있다. SMIC는 2017년 전 세계 시장점유율 5.4%를 기록, TSMC(56%), 삼성(7.7%) 등과 함께 글로벌 5대 파운드리 업체로 자리매김했다. 중국 현지 시장에서는 지난해 매출 201억5000만 위안(약 3조3200억 원)을 기록, 삼성(중국) 반도체(274억4000만 위안)에 이어 2위를 기록했다.

상하이화훙은 영업 매출 중 국내 비중이 55% 이상으로 현지 시장 영향력이 높다. 2017년 매출은 94억9000만 위안(약 1조5600억 원)으로, 중국 5대 파운드리 업체에 이름을 올렸다.

|

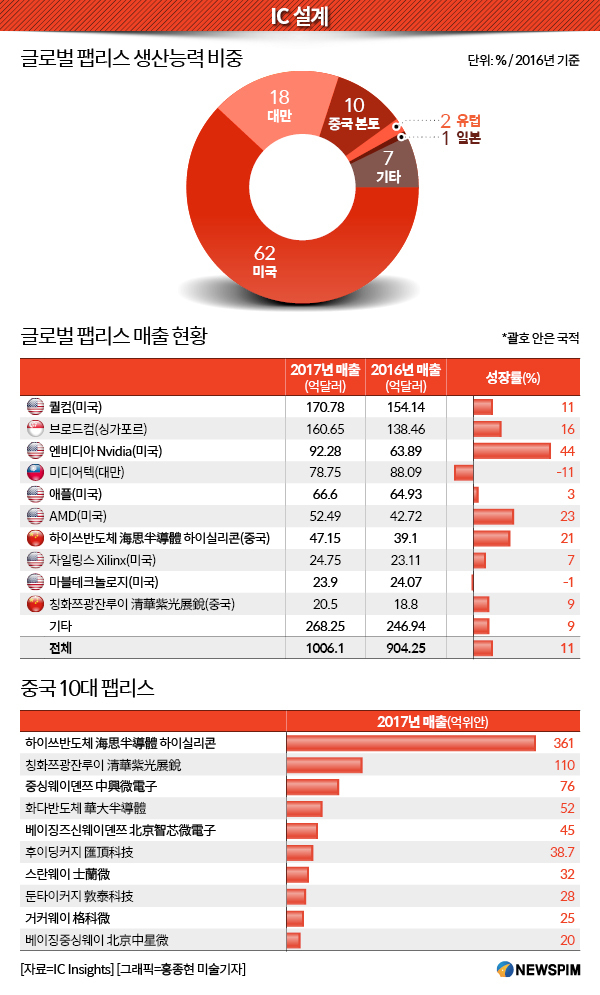

◆ 중국, IC 설계 분야 미국 맹추격

IC 설계는 다소 높은 기술력이 요구되는 분야로 미국이 우위를 점하고 있지만 최근 몇 년간 중국 기업이 급성장하며 미국의 아성을 위협하고 있다.

시장조사기관 IC Insights에 따르면 2009년까지만 해도 글로벌 50대 팹리스 기업 중 중국 기업은 1곳에 불과했다. 하지만 2016년 중국 기업 수는 11개로 증가, 시장 점유율도 10%대까지 늘었다.

주목할만한 기업으로는 쯔광지퇀(紫光集團, 칭화유니그룹)의 잔쉰(展讯, 스프레드트럼), 화웨이(華為)의 화웨이하이쓰(華為海思, 하이실리콘) 등이 있다. 이들 기업은 글로벌 10대 팹리스로, 중국 반도체 설계 발전을 이끌고 있다.

|

IC 재료나 장비 분야에서 중국은 아직 두각을 나타내지 못하고 있지만 시장 규모가 큰 만큼 성장 잠재력이 높다는 평가다.

현지 유력 매체 터우쯔제(投資界)에 따르면 2016년 기준 중국 IC 재료 시장 규모는 65억3000만 달러(약 7조3600억 원)로, 대만, 한국, 일본에 이어 4위를 기록했다. 2018년~2020년 중국 IC 장비 예상 투자액은 108억 달러(약 12조1700억 원), 110억 달러, 172억 달러에 달한다.

한편 중국은 반도체 자급률을 2016년 13.5%에서 2025년 70%까지 끌어올리겠다는 계획을 발표하고 전폭적인 지원 정책을 시행하고 있다. 지난해 중국 집적회로(IC) 무역 수지 적자는 전년도 대비 16.4%가 증가한 1932억6000만 달러(약 218조 원)를 기록, 역대 최고치를 기록했다.

|

mshwangsw@newspim.com