증권사 "테슬라 상장 활성화 기대" vs 정부 "시기상조" 온도차

[편집자] 이 기사는 7월 25일 오후 2시56분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=조인영 기자] 적자기업도 기술력만 있으면 코스닥에 상장할 수 있는 이른바 '테슬라 요건' 문턱이 낮아질 수 있을 지 주목된다.

금융투자협회는 최근 환매청구권(풋백옵션) 기준을 완화하는 내용을 골자로 한 증권업계 건의사항을 수렴, 정부에 전달했다. 업계에선 이 방향으로 제도가 완화될 경우 테슬라 1호 기업이 연내 가시화될 것이란 기대감을 보이고 있다.

금투협에 따르면 최근 테슬라 상장 요건을 완화하는 내용을 담은 '인수제도 선진화를 위한 개선제도 방안'을 금융위원회에 전달했다. 상장 후 주가가 떨어지면 상장주관사(증권사)가 일반청약자에 대해 공모가의 90% 가격으로 공모 주식을 사들이는 환매청구권(풋백옵션) 부담을 낮춰달라는 것이 골자다.

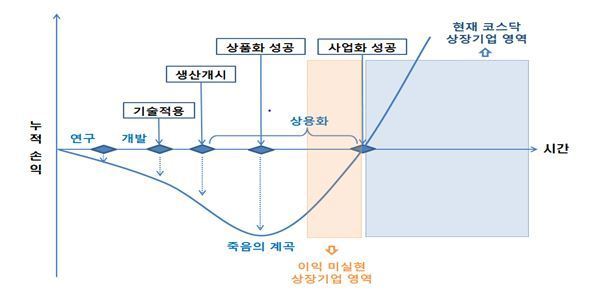

테슬라 상장 요건은 적자기업이라도 뚜렷한 사업성을 갖추면 상장(IPO)을 통해 자금조달을 할 수 있는 기회를 주는 제도다. 대신 투자자 보호를 위해 상장 후 3개월간 주관사에 풋백옵션을 부여한다. 테슬라 요건으로 상장한 기업의 주가가 공모가 대비 10% 이상 떨어지면 주관사는 공모가의 90% 가격으로 물량을 되사줘야 한다.

이것이 증권사들이 부담스러워하는 대목이다. 수수료를 벌려다 수수료 이상의 손해를 볼 수 있기 때문이다.

IPO를 담당하는 A증권사 관계자는 "테슬라 제도는 좋지만 현실성이 떨어진다. 증권사가 풋백옵션을 감수하면서까지 테슬라 1호를 만들어 낼 지 의문"이라며 "공모가도 보수적으로 책정될 가능성이 높아 기업들 역시 저평가를 감수하면서까지 상장하려 들지 않을 것"이라고 우려했다.

이에 증권업계는 테슬라 상장이 활성화되기 위해선 풋백옵션 완화가 필요하다고 주장한다. 풋백옵션 요건을 공모가의 90%에서 80%로 낮추고, 기간도 현행 상장 후 3개월에서 1개월로 줄여야 한다는 것.

또 미매각물량이 발생했을 때 주관사가 아닌 기관투자자 등 제 3자가 매수할 수 있도록 하는 '대기매수계약'도 허용해줄 것을 요청했다. 대기매수계약은 '테슬라 요건' 상장 전에 체결하는 계약으로, 주관사는 미매각물량을 떠안아야 하는 부담을 줄일 수 있고, 기관투자자는 인수 수수료를 챙길 수 있는 이점이 생긴다.

상장 요건이 완화되면 증권사들 움직임도 빨라질 것이라는 관측이 나온다. B증권사 IPO 담당자는 "제도 개선만 이뤄진다면 적극적으로 (테슬라 1호 기업) 추진을 논의할 것"이라고 답했다.

반면, 업계의 기대와는 달리 정부는 미온적이다. 올해 도입된 제도를 바로 손질하는 것은 시기상조라는 입장이다. 풋백옵션의 본래 취지도 훼손할 수 없다고 강조한다.

금융위원회 관계자는 "1분기 도입한 테슬라 요건의 허들이 높거나 낮은 지 여부는 지금 시점에서 판단하기 어렵다"면서 "테슬라 요건 허들을 충분히 넘을 수 있다고 보고 있으며 개정 여부에 대해서도 검토하고 있지 않다"고 강조했다.

[뉴스핌 Newspim] 조인영 기자 (ciy810@newspim.com)