[뉴스핌=김승동 기자] 삼성생명이 최근 출시한 '경영인 정기보험' 상품이 불완전판매 가능성이 높다는 지적이 제기됐다. 정해진 기간 중에 사망하면 보험금을 받는 순수보장성 상품이지만 해약환급금 등이 일정기간 후 납입한 원금보다 많아져 연금보험이나 저축보험으로 오인할 수 있다는 얘기다.

특히, 삼성생명은 일선 영업지점 등에 배포된 마케팅 자료에서 ‘CEO의 퇴직금 재원 마련’이라는 내용을 명시했다. 요컨대 법인의 자금을 CEO 개인자산으로 융통할 수 있게 유도하고 있는 셈이다.

3일 보험업계에 따르면 삼성생명은 지난달 28일 법인 등이 가입할 수 있는 ‘경영인 정기보험’을 출시했다.

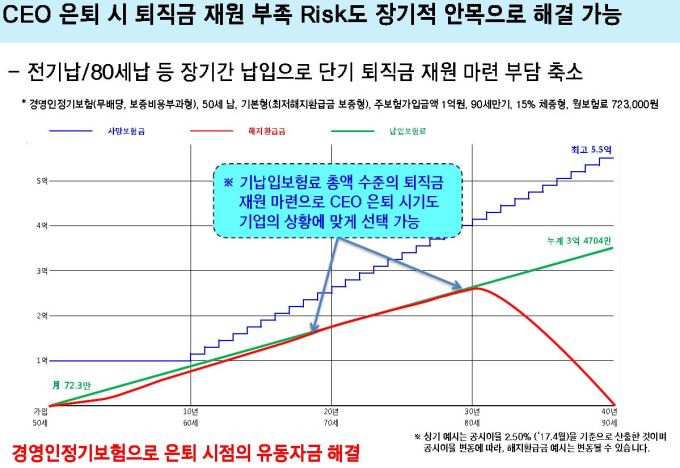

이 상품은 최대 65세까지 가입, 90세까지 보장 받을 수 있다. 가입 후 초기 10년 동안 보장받는 사망보험금은 고정돼 있다. 하지만 11년부터 매년 사망보험금이 10%, 15%, 20% 등으로 많아진다(체증형). 이런 구조 때문에 가입 후 10년 이전에 해지하면 해지환급금이 원금에도 미치지 못하지만, 유지기간이 길어질수록 해지환급금이 원금보다 많아진다.

가령 40세에 보장금액 1억원, 20% 체증형으로 가입하면 50세까지 보장금액은 1억원으로 동일하다. 그러나 51세부터는 매년 20%씩 보장금액이 체증되어 60세 3억원, 70세 5억원, 80세 7억원 등으로 커진다.

해지환급금도 가입 후 약 15년 이전까지는 원금을 밑돌지만 20년 후(60세)에는 2억원, 30년 후(70세)에는 3억원, 40년 후(80세)에는 4억원이 넘는다. 즉, 유지기간이 길수록 보장금액과 해지환급금이 많아져 저축성보험으로 오해할 수 있는 체증형 구조다. 게다가 보험료에 추가보험료까지 납입하면 해지환급금은 더욱 불어난다.

문제는 이 상품이 중소기업 CEO 등 자산가들에게 비과세 저축성 상품으로 둔갑해 판매될 가능성이 높다는 점이다. 실제 삼성생명이 배포한 자료에는 ‘CEO의 퇴직금 재원 마련’이라는 내용이 명시돼 있다.

지난 4월 세법 개정으로 저축성보험은 월 150만원 이상 납입할 경우 비과세 혜택을 받을 수 없다. 다만 순수보장성보험은 월 150만원 이상 고액을 납입해도 비과세 혜택을 받는다. 삼성생명의 경영인 정기보험은 이런 틈새를 노려 개발한 상품이라는 지적이다.

즉, 외형상으로는 순수보장성보험인 정기보험이지만 내용적으로는 저축성보험으로 활용할 수 있다. 특히 보험료를 내는 계약자를 법인으로 하고, 보험금을 받는 수익자를 CEO 개인으로 계약한다면 CEO는 세금 부담없이 사망보장과 목돈까지 마련 할 수 있다.

금융감독원은 지난해 11월 종신보험을 연금보험처럼 판매하지 말도록 경고했다. 하지만 삼성생명은 종신보험과 비슷한 정기보험을 연금보험처럼 활용할 수 있도록 만든 셈이다.

보험업계 관계자는 “자산가들에게 고액 저축성보험 판매가 힘들어짐에 따라 종신보험 등 보장성보험을 연금보험 컨셉으로 불완전판매하는 비중이 증가하고 있다”며 “정기보험 만기가 90세라면 종신보험과 마찬가지인 상품”이라고 말했다.

금감원 관계자는 “종신보험을 연금보험으로 판매하는 사례가 많아져 올해 상반기 내에 ‘종신보험은 연금 목적에 적합하지 않다’는 등의 문구를 상품설명서 등 기초서류에 명기하는 등 설명의무를 강화토록 했다”고 설명했다. 이어 “만기가 긴 정기보험도 사실상 종신보험과 비슷한 상품”이라며 “불완전판매가 발생하지 않도록 감독업무를 강화할 것”이라고 말했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)