[뉴스핌=이영기 기자] 월가에서 2017년은 '액티브 펀드(active fund)'가 다시 뜰 것이란 예감이 나오고 있다.

배런스 최신호(1월7일 자) 커버스토리는 "지난 5년간 지수추종형 펀드(인덱스 펀드)등 '패시브' 쪽으로 자금이동이 주가 상승을 더이상 견인할 수 없는 한계점에 가까워진 데다, 금리상승이 예고하는 경제성장은 소형주에 더 유리해 액티브 쪽에 뒷바람 효과를 안겨줄 것으로 보인다"는 전망을 제시했다.

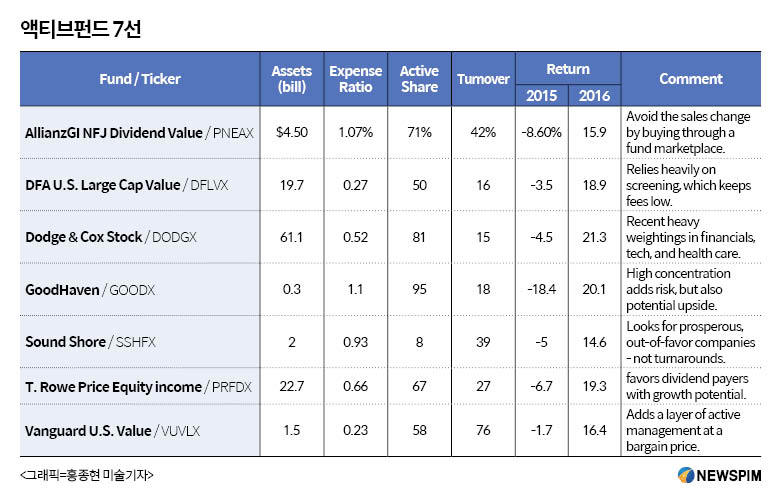

이에 따라 배런스는 알리안츠글로벌인베스트먼츠 NFJ 배당 가치주(AllianzGI NFJ Dividend Value;PNEAX), 디멘저널 미 대형가치주(DFA U.S. Large Cap Value;DFLVX), 닷지앤콕스 주식(Dodge&Cox Stock;DODGX), 굿헤이븐(GoodHaven;GOODX), 사운드쇼어(Sound Shore;SSHFX), 티 로 프라이스 에쿼티 인컴(T. Rowe Price Equity Income;PRFDX), 뱅가드 미국 가치주(Vanguard U.S. Value;VUVLX) 등 7개 액티브 펀드 상품을 추천했다.

배런스는 액티브 펀드 선별 기준으로 "보다 적극적으로 운용하는 종목 점유율이 높되 낮은 회전율의 펀드를 찾을 것"을 권고했다. 이들 펀드는 2015에는 실망스런 실적을 보였지만 2016년에 그 성과가 빛을 발했고 올해도 그 추세를 이어갈 것으로 기대된다고 덧붙였다.

◆ 과도한 패시브 펀드로 자금 쏠림과 금리인상

배런스는 액티브 펀드의 귀환의 배경으로 지난 5년간 인덱스 펀드등 패시브 쪽으로의 자금이동이 주가상승을 더이상 견인할 수 없는 한계점에 가까워졌다는 점과 금리상승이 예고하는 경제성장은 소형주에 더 유리해 액티브 쪽에 뒷바람 효과를 안겨줄 것이란 점을 꼽았다.

티 로 프라이스 에쿼티인컴펀드의 존 리니언(John Linehan) 펀드매니저는 "대규모 자금유입이 패시브 펀드 성과를 끌어올렸다고 생각한다"며 "지수에 포함되지 않은 종목을 보유하고 있다면 불리한 상태에 있게 되는 셈인데, 그렇지만 이 상태가 계속 갈 수는 없을 것"이라고 말했다.

Spiva(Standard & Poor 's Indices Versus Active)에 따르면 지난 5년간 패시브 펀드에는 1조달러 이상이 유입됐다. 반면 액티브 펀드는 여전히 전체 펀드의 3분의 2를 차지하고 있지만 지난해 2000억 달러 이상의 자금유출이 있었다.

이와 같이 패시브 포트폴리오가 임계치에 도달해 액티브에 비해 벨류에이션이 너무 치우치면, 인텍스가 좋은 성과를 낼 수 없고 다른 길을 선택해서 더 좋은 기회를 찾을 때라는 것이 배런스의 주장이다. 닷컴버블 직후와 2007년 금융위기 때도 이와 비슷한 기회가 있었다는 것.

노무라 인스티넷(Nomura Instinet)의 전략가들은 지난주 보고서를 통해 "시장이 지금은 패시브의 최고조에 달한 상태이고 조만간 액티브의 르네상스를 경험할 것"이라고 주장했다. 이들은 "상승하는 금리는 소형주에 이익을 주는 경제 성장을 예고하고, 소형주가 우위를 점할 때 시장 다양성이 증가해 액티브 매니저에게는 뒷바람 효과를 안겨주고 있다"고 강조했다.

◆ 유망 액티브 펀드의 특징은

추천한 7개 펀드 특징을 보면, 우선 일리안츠 배당가치주 펀드(PNEAX)는 배당을 하면서도 적정수준에서 벨류에이션된 종목을 편입한다. 주요 보유 종목에 로얄더치셸(Royal Dutch Shell:RDSA)과 AT&T(T)가 포함돼 있다. 포트폴리오 수익은 3%에 근접한다. 이 펀드의 A주는 찰스슈왑(Charles Schwab) 같은 펀드 공급자를 통함으로서 최대 5.5%의 초기 판매 수수료를 피해갈 수 있다.

DFLVX는 자율주행차량에 가깝다. 펀드매니저는 주가와 자산가치를 비교해 주식시장을 선별하고 최저가 종목을 골라낸다. 소규모 종목과 성장종목을 선호한다. 이렇게 하면 비록 수익은 보장하지 않을지라도 수수료와 회전율은 낮게 유지할 수 있다. 실적을 보면 지난 15년간 S&P500지수를 연간 거의 2%포인트 상회했다. 모회사인 Dimensional Fund Advisors에서 특별교육을 받은 재테크상담사로 부터 이 펀드를 구입하면 좋다.

DODGX는 8명의 공동 펀드매니저가 운용하며 포트폴리오 구성은 까탈스러운 편이다. 금융, 기술 및 보건분야가 포트폴리오의 65%를 차지하고 있다. 이는 S&P500보다 해당 업종 편입 비중이 20%포인트 더 높은 수준이다. 알파벳(Alphabet)과 같은 주목받는 대기업이나 휴렛팩커드(HPQ)나 휴렛팩커드 엔터프라이즈(HPE) 같은 주목받지 못하는 종목을 보유하고 있다. 상위 5개 보유종목 중 4개가 금리 상승이나 트럼프 정책 수혜주다. 이 펀드는 2014년과 2015년에는 S&P500지수에 뒤쳐졌지만 지난해에는 지수를 능가했고, 최근 5년간 평균적으로 연 평균 2% 포인트 높은 성과를 보이고 있다.

굿헤이븐(GOODX)펀드는 집중적인 포트폴리오 구성과 주로 고성과이지만 변동이 큰 성과로 유명한 'Fairholme'펀드 출신 매니저들이 운영하고 있다. 지난해 S&P500지수보다 8%포인트 높은 성과를 보였지만 앞선 해에는 무려 20%포인트나 낮은 저조한 성적을 기록했다. 최근 상위 보유종목에는 버라이즌(Verizon Communications(VZ))과 스테이플스(Staples(SPLS))가 있고, 비인기 산업 심지어 액티브 펀드인 'Federated Investors(FII)'까지 편입할 정도로 공격적이다.

사운드쇼어(SSHFX)펀드는 월스트리트 눈밖으로 밀려났지만 여전히 수익성을 유지하는 종목을 찾고 있다는 점에서 역설적이다. 주가가 정상 벨류에이션을 회복했을때 매도한다. 신용카드 발급 회사인 캐피탈원 파이낸셜(Capital One Financial(COF)), CBS(CBS)가 편입 상위권에 속한다. 이 펀드는 최소투자액이 1만달러다.

티 로 프라이스 에쿼티인컴 펀드는 배당하면서 양호한 성장세를 보이는 종목을 주력으로 하면서 최근 현금을 줄이고 헬스케어종목을 늘였다. 21세기폭스(FOXA)와 엑손 모빌(Exxon Mobil, XOM)에 비해 크게 저평가된 프랑스 회사 토탈(Total(TOT))에 대해 언급했다. 액티브 종목 비율이 67%로 그리 높지않고 수수료도 없지만, 펀드 배당수익률은 시장 배당 수익률보다 높다.

뱅가드 미국 가치주(VUVLX) 펀드는 7개 중 가장 낮은 액티브 주식 보유 비율을 보인다. 하지만 이유가 있는 것이, 운용을 지수 포트폴리오로 시작한 다음 벨류에이션 모멘텀이나 기타 요인을 반영해 가중치를 변경해 가기 때문이다. 2015년에 펀드가 부진을 면치 못했지만 지난해에는 S&P500지수를 4%포인트 이상 능가하는 성과를 보엿다. 수수료 수준도 대형가치주펀드 평균 1.13%에 비해 0.23%로 매우 낮다.

배런스는 이번에 소개한 7개 액티브 펀드는 모닝스타(Morningstar)의 검토 결과를 반영해서 가치주가 반등하기 시작한 지난해에 양호한 성과를 나타낸 펀드로 한정해서 골랐다"고 밝혔다.

[뉴스핌 Newspim] 이영기 기자 (007@newspim.com)