[뉴스핌=김성수 기자] 미국 연방준비제도(연준)가 9년 만에 단행한 금리인상이 신흥시장에 미칠 충격에 대해 전문가들 의견이 분분하다.

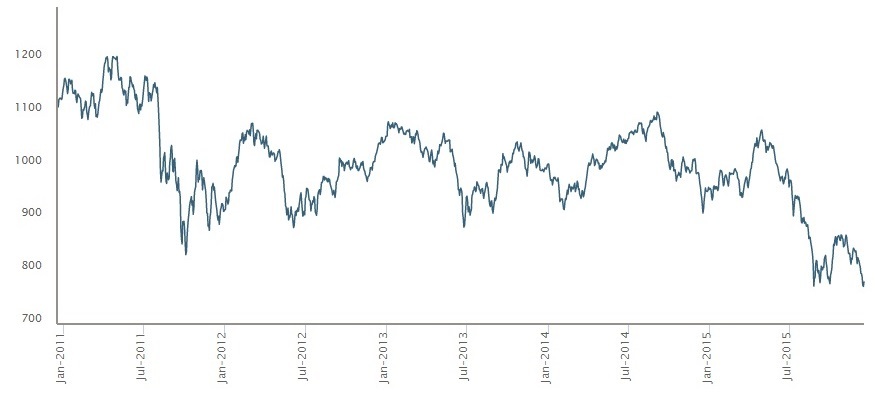

모간스탠리 캐피탈 인터내셔날(MSCI) 신흥시장지수는 올 들어 17% 하락했다. 주간 기준으로는 2% 올랐지만, 신흥국 통화 약세 흐름과 맞물려 수익률이 악화된 것으로 풀이된다.

지난 16일 무디스 인베스터 서비스는 글로벌 시장 상황을 고려할 때 신흥국 국채가 압력을 받을 것이라고 전망했다.

우선 미국과 유럽·일본 등 주요국 통화정책이 엇박자를 내고 있고, 중국 경기둔화와 경제 구조개혁(리밸런싱), 원자재 가격 하락, 지정학적 위험 등이 글로벌 자산시장에 변동성을 키우고 있다.

또 글로벌 금융위기 후 정부 규제와 시장 구조에도 변화가 생기면서 시장 유동성이 축소되고 있다. 이는 투자자들이 포트폴리오 자산을 변경(리밸런싱)하는 데 걸림돌이 될 우려가 있다.

이 가운데 글로벌 경제성장이 구조적 위기에 처하면서 신흥국 국채가 내년까지 하락 압력을 받을 수 있다는 분석이다.

물론 무디스는 "신흥국들도 제각기 상황이 다르다"며 "연준의 금리인상 하나만으로 신흥국의 국가신용등급에 변동이 생기지는 않을 것"이라고 전망했다.

다만 전세계 자금이 미국 자산시장에 쏠리는 상황이 벌어질 경우 외화 부채나 경상수지 적자 규모가 큰 신흥국들은 타격이 클 수 있다고 지적했다.

◆ 페소·랜드·리라, 일시 '급등'

소시에테제네랄(SC)은 연준의 긴축 결정 후 일부 신흥국 통화가 즉각 강세를 보였다는 점에 주목했다. 멕시코 페소화와 남아공 랜드화, 터키 리라화가 대표적이다.

이들 국가 관련 상장지수펀드(ETF)도 오름세를 나타냈다. 아이셰어즈 MSCI 멕시코 캡드 ETF(EWW)는 2% 올랐고, 아이셰어즈 MSCI 신흥시장 ETF(EEM)도 2% 상승했다. 아이셰어즈 MSCI 남아공 ETF(EZA)도 1.6% 오름세를 보였으며 아이셰어즈 MSCI 터키 ETF(TUR)는 3.2% 뛰었다.

한국시간 기준 오후 4시18분 현재 페소화와 랜드화, 리라화는 달러대비 가치가 다시 0.2~0.27% 하락한 상태다. 그러나 SocGen의 제이슨 도 아시아 외환전략 부문 책임자는 이는 간밤 유가 급락에 따른 충격 때문일 뿐 일시적 현상에 그칠 것이라고 진단했다.

그는 "연준은 달러 강세를 원치 않기 때문에 투자자들이 달러 매수 포지션을 단기에 크게 늘릴 유인이 없다"며 "신흥국 통화 약세는 일시적 현상에 그칠 것"이라고 덧붙였다.

다만 그 역시 "연준의 점도표나 경제 전망에는 두드러진 변화가 없었다"며 "신흥국 자산가치 역시 단기적으로 급등할 것 같지는 않다"고 말했다.

◆ BofA "내년까지 100bp 인상…강달러 계속"

반면 달러 강세가 지속될 것으로 전망하는 기관도 일부 있었다. 뱅크오브아메리카(BofA)-메릴린치는 연준 점도표를 분석한 결과, 내년까지 기준금리 인상 폭이 100베이시스포인트(bp, 1bp=0.01%)에 이를 것으로 예상했다.

이어 "과거에 비하면 느리지만 시장 기대에 비해서는 빠른 속도"라며 "단기 전망은 불확실하지만 내년까지 달러가 랠리를 지속할 것"이라고 진단했다.

BMO 캐피탈 마켓의 브라이언 벨스키, 니콜라스 로카노바 등 다수 전략가들은 투자자들이 향후 3~5년간 우수한 투자 성적을 내려면 다음과 같은 고정관념을 깨야 한다고 말했다.

우선 대부분의 투자자들은 연준 통화정책이 온건(도비시)하게 유지될 경우 증시에 긍정적이라고 보고 있다고 지적했다. 그러나 미국 경제가 향후 2~3년간 독주할 가능성이 낮아지는 등 펀더멘털 요인을 고려하면 이는 언제나 들어맞는 것은 아니라고 말했다.

또한 "투자자들은 앞서 시장을 움직이던 주요 자산들 패턴을 못 벗어나고 있다"며 "원자재·하이일드 채권·회사채·소형주·신흥시장 자산이 대표적"이라고 덧붙였다.

[뉴스핌 Newspim] 김성수 기자 (sungsoo@newspim.com)