[편집자주] 이 기사는 지난 2월 10일 오전 10시 36분 뉴스핌 프리미엄 뉴스 안다(ANDA)에서 표출한 기사입니다.

[편집자] 우리나라 경제가 저성장·저금리의 패러다임으로 바뀌면서 자산관리에서도 글로벌화가 중요해졌습니다. 뉴스핌은 이런 추세에 맞춰 글로벌 자산관리(GAM: Global Asset Management)에 필요한 전략과 정.보를 제공합니다. 보다 체계적인 관리를 위해 국내 유수 금융기관들의 단기(1~3개월), 중기(3개월~1년), 장기(1년 이상) 글로벌 포트폴리오 전략을 종합해 매월 [뉴스핌GAM]으로 독자 여러분을 찾아갑니다.

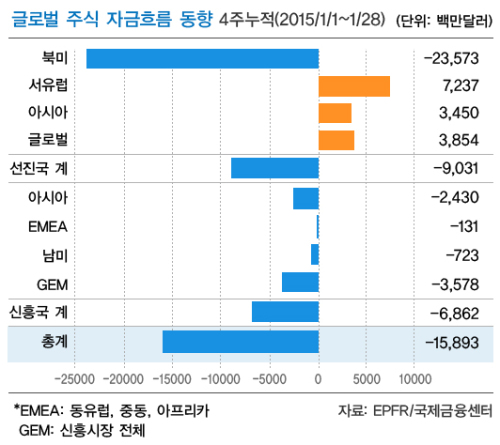

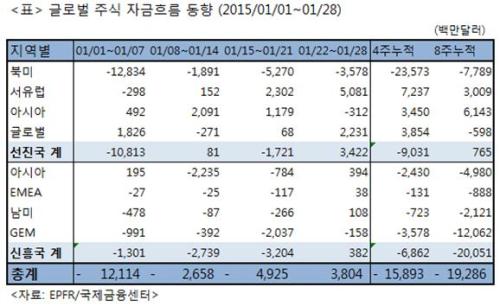

[뉴스핌=배효진 기자] 1월 글로벌 자금시장에서는 올해 초 전망대로 유럽지역에 대한 주식자금 유입세가 가속화됐다. 유럽중앙은행(ECB)이 시장 예상을 상회하는 대규모 양적완화(QE)를 단행한 가운데 유럽 경제에 미칠 긍정적 영향이 부각되면서 유럽 주식에 대한 매수세가 이어졌다.

국제금융센터가 이달 초 발표한 보고서에 따르면 지난달 서유럽 주식시장에는 72억3700만달러가 순유입됐다. 직전월인 12월 42억2900만달러 순유출에서 두 배 이상 급증한 규모다.

ECB의 양적완화 규모가 시장 예상을 뛰어넘는 규모로 결정된 것이 유럽 증시에 대한 긍정적 전망으로 이어졌다. 앞서 ECB는 지난달 22일 2016년 9월까지 매월 600억유로 규모의 국채 매입 프로그램을 실시한다고 밝혔다. 시장 예상치인 월 500억유로를 웃돈 수준이다.

하지만 최근 유로존 디플레이션 우려가 현실화되면서 양적완화는 시작 전부터 시장의 우려를 낳고 있다.

QE의 목적은 유로화 가치를 떨어뜨려 수출기업들의 경쟁력을 강화하는 데 있다. 문제는 이것이 실물경기 회복이 아닌 수입물가 상승을 불러와 실물경기가 위축될 수 있다는 점이다.

지난 1월 유로존 인플레이션은 연율 기준 마이너스 0.6%로 악화됐다. 유로존 경제대국 독일마저 인플레이션률이 마이너스 0.5%를 기록하면서 유로존의 디플레이션 경계감이 한층 높아졌다.

미국 투자은행 JP모건은 "QE가 디플레이션 우려를 유발해 불확실성이 높아지면 오히려 유로존에 부정적 영향을 미칠 수 있다"고 분석했다.

슬로베니아 중앙은행 보츠얀 야즈벡 총재는 "양적완화만으로 유로존 경제 회복은 어렵다"며 "중앙은행의 통화 정책에 각국 정부의 구조 개혁 노력이 뒷받침될 필요가 있다"고 강조했다.

◆ 글로벌 IB들 "유로존 양적완화로 아시아 증시 부각"

글로벌 투자은행들은 ECB 양적완화로 위험자산 선호 심리가 강해지면서 아시아 증시가 새롭게 부각될 것으로 보고 있다.

골드만삭스는 "QE로 저금리 자산이 풀리면서 위험자산 선호 현상이 강해지고 있다"며 "적극적인 경제 개혁을 추진 중인 인도와 엔화 약세로 수출 기업들을 지지하는 일본 증시에 주목할 필요가 있다"고 예측했다.

이를 반영하듯 ECB의 완화정책 이후 신흥국 증시의 글로벌 자금 유입폭은 증가세를 나타냈다. 1월 넷째주 기준 신흥국 주식자금은 전주 대비 35억8600만달러 순유입을 기록해 11주 만에 순유입으로 돌아섰다.

특히 아시아를 중심으로 순유입 규모가 대폭 확대됐다. 지난달 아시아 주요 7개국 주식자금은 대만(22억1200만달러 순유입)과 인도(17억2000만달러 순유입)를 중심으로 35억9200만달러 순유입을 나타냈다.

반면 달러 강세와 견조한 경기회복세로 자금유입 증가세가 전망됐던 미국 등 북미지역은 오히려 주식자금 유출이 가속화됐다. 북미 주식자금은 지난달 235억7300만달러가 순유출되며 직전월의 157억8500만달러 순유입에서 유출로 돌아섰다.

미국 경제가 연방준비제도 물가상승률 목표치를 밑돌며 뚜렷한 경기회복을 나타내지 못한 것이 자금유출 요인으로 작용했다.

미국 상무부는 지난달 30일 지난해 미국 4분기 GDP 증가율이 연간 환산 기준 2.6%로 잠정 집계됐다고 발표했다. 월가 예상치 3.0~3.2%보다 낮은 수치다. 상무부는 수입이 증가하고 기업 투자와 연방정부 지출이 줄면서 GDP 증가율이 낮아졌다고 설명했다.

물가상승률은 유가하락과 달러강세로 여전히 미국 연준 목표치인 2%를 밑돌고 있다. 미국 노동부에 따르면 지난해 12월 미국 소비자물가지수(CPI)는 연율 기준 0.8% 상승했다. 2009년 10월 이후 가장 저조한 수치다. 변동폭이 높은 에너지와 식료품을 제외한 핵심CPI는 1.6% 상승으로 직전월과 동일했다.

골드만삭스는 "저유가와 강달러로 미국 내 인플레이션이 둔화 될 위험이 높아지고 있다"며 "근원 인플레이션이 1%로 하락할 경우 연준의 금리 인상 결정도 미뤄질 것"이라고 예측했다.

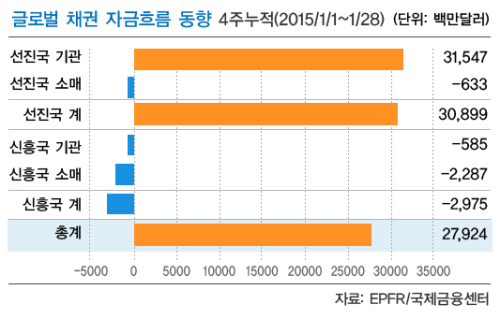

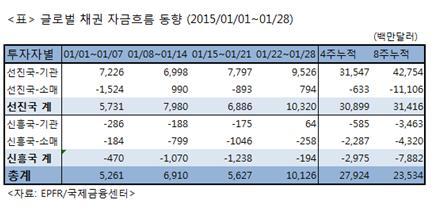

글로벌 채권시장에서는 선진국 자금 쏠림 현상이 한층 두드려졌다. 이에 지난해에 이어 주식과 채권자금 사이 양극화도 더욱 심화됐다.

지난달 글로벌 채권자금은 4주 연속 순유입을 나타냇다. 선진국 채권시장에는 지난달 308억9900만달러가 순유입되며 같은 기간 90억3100만달러가 빠진 선진국 주식시장과 대조를 이뤘다.

ECB의 대규모 양적완화에도 유로존 디플레 우려가 짙어지면서 중장기채 등 안전자산을 중심으로 높은 수요가 지속됐다. 지난 3일 독일 10년물 국채 금리는 0.345%를 기록, 사상 처음으로 일본 국채 금리(0.366%)보다 낮게 형성됐다. (수익률 하락)

JP 모건은 "ECB 양적완화로 저금리 자금이 풀린 것은 호재지만 디플레이션 우려로 인한 채권시장 마이너스 수익률은 리스크 프리미엄을 높일 것"이라며 "신용등급이 상대적으로 높은 신흥국 국채시장에까지 안전자산 수요가 확산될 가능성이 높다"고 분석했다.

같은 기간 신흥국 채권자금은 29억7500만달러 순유출을 나타냈다. 신흥국 채권자금은 8주 연속 순유출을 기록했지만 유출 규모는 대폭 감소했다.

[뉴스핌 Newspim] 배효진 기자 (termanter0@newspim.com)