[편집자주] 이 기사는 11월 17일 오후 3시 49분 뉴스핌의 프리미엄 뉴스 ′안다(ANDA)′에서 표출한 기사입니다.

[베이징= 뉴스핌 홍우리 특파원] 7개월 간의 준비기간을 거쳐 중국 본토와 홍콩 증시간의 교차 거래가 17일 정식으로 개시된 가운데 ‘후강퉁’에 대한 해외 투자자들의 관심이 폭발하고 있다. QFII(적격 외국인 기관투자자)의 A주 계좌 개설이 활기를 띄고 있으며 각국 QFII들은 속속 A주 투자 전략을 수정하고 있다.

A주 상승에 대한 기대감으로 QFII의 A주 투자 계좌 개설이 뚜렷한 증가세를 보였다. 중국증권등기결산유한책임회사의 월례보고서에 따르면, 10월 한달 QFII가 새롭게 개설한 A주 계좌는 20개로 집계됐다. 상하이 증시와 선전 증시에 개설된 신규 계좌는 각각 11개, 9개로 나타났으며, 이로써 지난 2012년 1월 이후 34개월 동안 QFII가 개설한 A주 계좌는 모두 786개에 달한다.

A주 상승에 대한 기대감으로 QFII의 A주 투자 계좌 개설이 뚜렷한 증가세를 보였다. 중국증권등기결산유한책임회사의 월례보고서에 따르면, 10월 한달 QFII가 새롭게 개설한 A주 계좌는 20개로 집계됐다. 상하이 증시와 선전 증시에 개설된 신규 계좌는 각각 11개, 9개로 나타났으며, 이로써 지난 2012년 1월 이후 34개월 동안 QFII가 개설한 A주 계좌는 모두 786개에 달한다.

QFII들이 A 계좌 개설을 늘리고 있는 동시에 QFII 투자한도도 계속해서 늘어나고 있다. 지난달 30일 기준, 중국 국가외환관리국이 승인한 한도 누적액은 640억6100만 달러로 늘어났으며 투자한도 확대 승인을 받은 QFII는 258개로 증가했다.

전문가들은 그간 저평가 되어 있던 중국 A증시가 후강퉁 개통 이후 본격적인 활황세를 보일 것이라는 기대감으로 해외 투자자들의 A주에 대한 관심이 커지고 있다고 분석한다.

루이인(瑞銀)증권 천리(陣李) 수석 애널리스트는 후강통 개통 후 A증시로 유입되는 해외자금이 늘어날 것이라고 전망했다.

그는 “내년 6월 모건스탠리캐피털인터내셔널(MSCI) 등이 A지수의 국제 주요 지수 편입을 고려 중이라는 소식이 전해지고 있는 가운데, 이것이 현실화하면 대형 국제 공모펀드는 A주에 주목할 수 밖에 없을 것”이라고 말했다. 그는 또 “이와 함께 2020년 말 위안화의 자유태환 실현 등 위안화 국제화에 가속도가 붙게 되면 글로벌 지수에서의 A주 가중치 또한 확대될 것”이라고 설명했다.

천리는 또 “A주 시장 내 해외 투자자들의 보유 주식 가치는 지금의 3500억 위안에서 1년 뒤 9000억 위안으로 늘어나며 전체의 8%를 넘을 것”이라고 전망했다.

노무라 증권 중국증시연구부 류밍디(劉鳴鏑) 연구원은 “상하이 증시와 홍콩 증시 모두 수년 간 약세를 보이고 있던 상황에서 후강퉁 개통은 두 시장 모두 불 마켓 시대를 가져옴과 함께 상장 종목들이 일괄적으로 상승할 수 있는 동력을 증대해 줄 것”이라고 분석했다.

그러면서 류밍디 역시 “MSCI 신흥시장지수에 A주가 편입될 경우, 평가치나 경제 상황을 고려했을 때 지나치게 큰 경제 하향 리스크만 나타나지 않는다면 투자자들은 더욱 A주 우량주 매수를 원할 것”이라고 덧붙였다.

◆ 각국 QFII, 투자 전략 수정

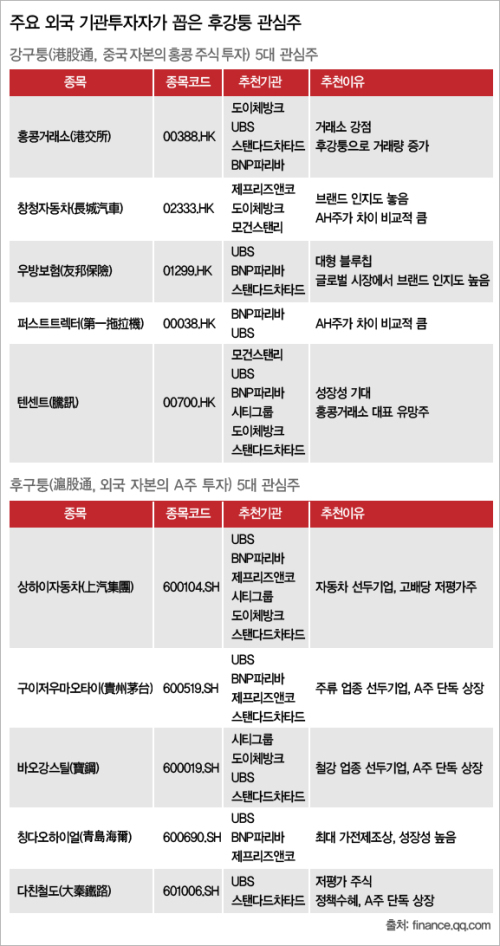

후강퉁이 가져올 기회에 대한 기대감이 고조되고 있는 가운데 각국 QFII들도 예상 수혜종목을 중심으로 투자 전략을 수정하고 있다.

먼저 해외 투자기관 중 6번째로 QFII 자격을 획득하며 10년 이상 A 증시에 투자를 해온 도이체방크의 투자 스타일에 새로운 양상이 나타나고 있다. 올 3분기 이전까지 도이체방크의 투자는 주로 은행업이나 시멘트 같은 인프라 관련 업종에 집중되었다. 화하(華夏)은행과 하이뤄(海螺)시멘트 등이 도이체방크의 대표 투자 종목이었으며, 장시(江西)시멘트•화신(華新)시멘트•닝후(寧濠)고속도로 등도 눈에 띄었다.

그러나 올 3분기에 접어들며 도이체방크는 교통운수분야로 눈을 돌리며 관련 종목에 대한 투자를 크게 확대했다. 중국 매일경제신문(每日經濟新聞)은 통계를 인용, 올 3분기 도이체방크는 장링(江鈴)자동차(000550)•완퉁(晥通)고속도로(600012)•화베이(華北)고속도로(000916)•닝후고속도로(600377)•샤먼(廈門)공항(600897) 9개 종목 투자에 집중, 이들 종목의 10대 유통주주가 됐다고 전했다.

유통주주란, 중국 주식 거래시장에서 유통할 수 있는 유통주를 보유한 주주를 말한다. 유통주는 비유통주와 대비되는 개념으로, 비유통주는 우리나라의 보호예수 종목에 해당한다.

도이체방크가 선택한 교통운수 관련 종목들은 3분기 ‘안정세’가 두드러졌다. 오르내림을 반복했지만 상승세를 이어가고 있으며 급격한 하락이나 상승은 거의 나타나지 않았던 것이 특징이다.

독일 QFII가 ‘투자 안정’에 무게를 둔 것과 달리 미국의 QFII는 고효율과 성장가능성에 주목하고 있다. 우량 종목을 찾는 ‘투자 귀재’ 버핏의 스타일이 미국의 투자기관들에게서도 똑같이 나타나고 있다는 분석이다.

투자은행 모건스탠리 산하의 모건스탠리 중국 A주 펀드는 그간 상하이의약(601607)•중국인수(中國人壽, 601628)•화룬산주(華潤山九, 000999)•바오강(寶鋼)주식(600019) 등 우량 블루칩 종목을 선호해 왔다. 모두 업계 대표 종목들이다.

그러나 3분기부터 모건스탠리는 중국석화(SINOPEC, 600028)•용유(用友)소프트웨어(600588)에 관심을 보였으며, 이중 중국석화는 중국 국유기업 개혁의 선도자, 용유소프트웨어는 정보안보의 수혜를 톡톡히 본 유명 소프트웨어 업체다. 특히 용유는 3분기 순이익이 마이너스를 기록했으나 경영은 크게 개선되었다는 평가를 받고 있다.

빌 게이츠가 설립한 투자회사 캐스케이드 인베스트먼트(Cascade Investment)도 실적이 우수한 기업만을 투자 대상으로 설정한다. 분야별로는 광범위하지만 종목 선택 기준은 까다로워 실적이 뛰어나야만 투자를 받을 수 있다.

캐스케이드 인베스트먼트는 올 3분기 루타이A(魯泰A, 000726)•신허청(新和成, 002001)•광전운통(廣電運通, 002152)•화위(華域)자동차(600741)•서부재료(西部材料, 002149)•치밍씽천(啓明星辰, 002439) 6개 종목의 10대 유통주주 리스트에 이름을 올렸다. 화위자동차•광전운통•신허청 모두 실적이 상승세에 있으며, 치밍씽천의 경우 아직 적자를 기록하고 있으나 작년 동기대비 경영상황이 크게 호전되었다.

유럽 최대의 자산관리기관으로 2005년 1월 QFII 자격을 획득하며 A주에 진출한 프랑스의 인도차이나은행(The Banque de l'Indochine)의 투자 스타일은 주기가 짧다는 것이 특징이다.

중국 매일경제신문에 따르면, 올 3분기 이 은행은 24개 종목의 10대 유통주주 명단에 이름을 올렸으며 이 중 23개 종목이 신규 투자 종목이다. 지난해 4분기 이후 꾸준히 보유하고 있는 종목은 난퉁커지(南通科技, 600862) 한 종목뿐으로, 이 은행의 경우 분기마다 투자 종목을 바꾸어 단기간에 ‘치고 빠지는’ 스타일의 투자 전략을 구사하는 것이 이 은행 투자 전략의 흥미로운 점이라고 신문은 전했다.

한국 금융기관 중 QFII 자격을 획득한 한국은행과 국민연금공단은 A주 시장에서 비교적 침착한 모습이다.

신문이 인용한 데이터에 따르면, 2012년 한국은행은 톈푸러뎬(天富熱電, 600509)의 10대 유통주주 중 하나가 되었으며 2013년에는 하이웨이위(海鷗衛浴,002084)의 10대 유통주주에 이름을 올렸다. 당시 한국은행이 보유한 주식수는 71만2400주였으나 올 3분기에는 보유 주식을 153만8300주까지 늘렸고, 이어 신스지(新世紀, 002280) 주식도 66만6900 주 매수입했다.

주목할만한 점은 한국은행은 QFII 자격 획득 후 3년간 매년 3분기에 각 종목의 10대 유통주주 대열에 들어섰다는 사실로, 이 기관이 3분기에만 투자 기회를 집중 탐색하는 것 아니냐는 분석이 제기됐다.

아시아의 또다른 투자기관로서 싱가포르 정부가 100% 지분을 갖고 있는 국영 투자회사 테마섹은 5억 위안에 달하는 A주 투자 한도를 보유하고 있다.

지난 4월 후강퉁 개통 소식이 전해진 이후 지난 3분기 테마섹은 수력발전과 친환경 섹터에 주목했다.

올 3분기 테마섹은 웨수이뎬(粵水電, 002060)·둥장(東江)환경보호(002672)·워썬(沃森)바이오(300142)·쥐광커지(聚光科技, 300203) 등 주식을 사들였으며 5개 종목의 10대 유통주주가 되었다.

이밖에 '석유의 나라' 아랍에미리트의 아부다비투자청은 A증시에서도 에너지 관련 종목에 집중투자했다. 올 3분기 아부다비투자청은 해유공정(海油工程, 600583)·바이롄구펀(百聯股份, 600827)·중메이에너지(中煤能源, 601898)의 10대 유통주주가 되었으며 바이롄구펀을 제외한 두 개 종목 모두 에너지 업계에 포함된다.

[뉴스핌 Newspim] 홍우리 기자 (hongwoori@newspim.com)