[뉴스핌=박기범 기자] 미국 양적완화(QE) 축소가 시행될 경우 위안화 예금을 바탕으로 발행되는 자산담보부 기업어음(ABCP)의 발행이 줄어들 수 있다는 관측이 외환시장 전문가 사이에서 제기되고 있다.

매달 시장에 공급되는 달러의 양이 줄어드는 만큼 지금보다 달러를 조달하는 상황이 나빠져 달러조달 금리가 오를 것이란 전제를 바탕으로 위안화 예금보다 더 높은 이자를 주는 (위안화 예금 기초자산) ABCP를 지금처럼 발행하기는 어렵다는 관측이다.

◆ 기관 중심으로 증가하는 위안화 예금 ABCP

26일 한국은행에 따르면 국내 위안화 예금은 지난 2012년 말 1억7000만달러에서 8월 말 3억1000만달러, 9월 말 8억8000만달러, 10월 말 16억4000만달러(약 1조7000억원)로 빠르게 불어났다.

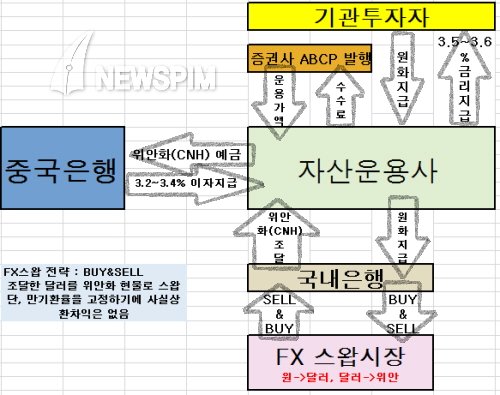

위안화 예금이 급증한 것은 위안화 예금을 기초자산으로 발행되는 ABCP를 통한 자금 조달이 활기를 띠고 있기 때문이다.

이날 나이스신용평가에 따르면 한화증권은 이달 중국계 은행에 위안화 예금을 기초자산으로 한 502억원 규모의 ABCP를 발행했다.

또 지난달에는 NH농협증권, 유진투자증권에서 각각 1246억원, 1038억원어치 ABCP를 발행하는 등 기관을 중심으로 위안화 예금이 늘어나고 있다.

주목할 점은 ABCP 금리가 정기예금 금리보다 훨씬 높다는 것이다. 예금은행은 모두 중국은행(Bank of China) 국내 지점으로 1년 만기에 연 3.2~3.4% 수준의 예금이자를 주는 데 반해, 최근 발행한 ABCP 금리는 각각 연 3.57%와 연 3.5%에 이른다. 이는 양호한 달러 유동성 때문에 국내 콜금리보다 3개월물 달러리보금리가 낮아졌을 정도로 달러 차입 상황이 좋아졌기 때문이다.

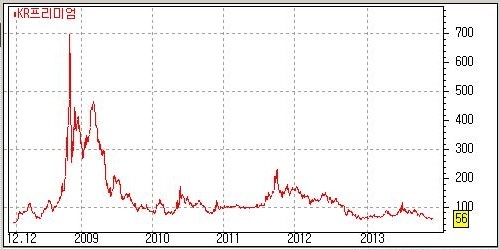

외환시장의 A 스왑딜러는 "국내 CD금리보다 3개월물 달러리보금리가 낮은 상태인 정도로 달러 단기 유동성이 풍부해졌다"며 "낮은 금리로 달러 조달이 가능한 상태"라고 말했다.

이어 "조달된 달러를 가지고 위안화를 들여오는 과정 역시 달러를 조달하는 과정과 유사한 프리미엄이 발생하고 있다"고 덧붙였다.

금융투자업계에 따르면 11월 한국의 CD금리(91일)평균은 2.65%로 11월 미국의 3개월물 리보금리 평균인 0.238%(연율 환산 시 약 2.60%)보다 높은 상황이다. 현재 미국의 3개월물 리보금리는 지난 4월의 평균인 0.277%보다 약 15%p 낮아진 상태다.

다만 만기에 교환하는 환율을 고정하는 FX스왑 특성상 위안화 강세에 대한 환차익을 얻기 어렵다. 그렇다 하더라도 ABCP의 고정수익은 보장된다.

◆ 양적완화 축소→위안화 예금 ABCP 상품 시장 축소

외환 전문가들은 양적완화가 축소될 경우 지금과 같은 낮은 금리의 달러 조달은 힘들다고 입을 모은다. 비록 기준금리 인상까지 이어지는 것은 상당히 먼 상황이지만, 단기유동성이 현재와 같이 풍부하게 유지될 가능성을 낮게 보고 있기 때문이다.

A 스왑딜러는 "미국 연방준비제도(Fed)가 양적완화를 축소할 경우 지금 같은 금리 메리트는 유지되긴 힘들 것"이라며 "미국 조달금리가 높아진다면 원/달러, 달러/위안 과정에서 두 번 얻었던 프리미엄이 두 번 사라지는 셈"이라고 설명했다.

B 스왑딜러는 "양적완화 축소의 여파를 가늠할 수 있는 사람은 아무도 없다"면서도 "원론적으로 접근한다면 환율 상승에 따라 440억 달러에 이르는 거주자 외화예금이 줄어들며 단기 달러차입 수요가 늘어나 단기금리가 상승할 것"으로 내다봤다.

우리투자증권 유익선 연구위원은 "상품을 구성하는 과정에서 절대 손해를 감수하면서 만들지 않았을 것"이라며 "앞으로 ABCP 관련 상품의 발행이 늘어나기보다는 규모가 줄어들 것"으로 전망했다.

물론 이견도 있다. 동부증권 문홍철 연구원은 "양적완화 축소는 기준금리 인상이 아니다"라며 "양적완화를 축소할 경우 단기 금리보다 장기 금리가 영향을 받을 것"으로 예측했다.

이어 "양적완화 축소가 나오고 있는 최근에도 미 국채 2년물 금리는 오히려 떨어지고 있다"며 "6~8월 사이 미국의 단기금리는 크게 오르지 않았다"고 덧붙였다.

[뉴스핌 Newspim] 박기범 기자 (authentic@newspim.com)