모기지 금리 6%대 고착화에도 반등

"소폭만 하락해도 이익 개선 효과 커"

이 기사는 9월 10일 오후 4시30분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 작년 10월 고점에서 30% 넘게 떨어졌던 미국 주택 관련주가 최근 급락분 만회와 고점 탈환을 위한 설욕전을 펼치고 있다.

금리 하락 기대감을 필두로 주택건설 업계의 마진 환경 개선과 행정부와 의회의 주택 거래 정상화를 위한 초당적 협력 관측이 반격의 발판이 되고 있다.

◆10월 고점서 30% 급락

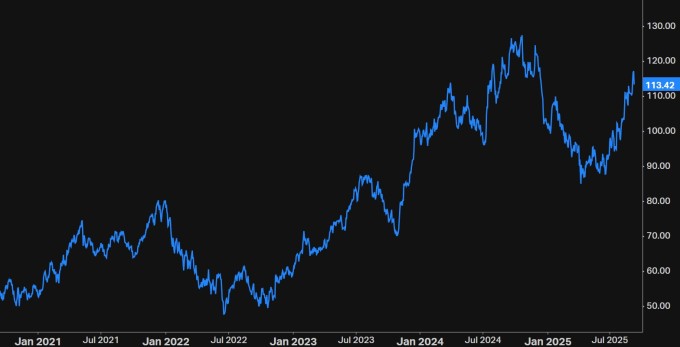

미국 주택건설 업체 주식을 모아놓은 상장지수펀드(ETF)인 ITB(종목코드)의 시세는 올해 4월 연중 저점을 찍고 횡보하다가 6월 중순부터 가파르게 반등해 현재까지 약 3개월 동안의 상승폭이 34%다.

*ITB는 총 50곳의 주택건설 관련주에 투자한다. 보유 비중 상위 종목 10곳은 D.R호튼(DHI), 레나(LEN), 풀티(PHM), NVR(종목코드 동일), 톨브라더스(TOL), 로우스(LOW), 홈디포(HD), 톱빌드(BLD), 셔윈-윌리엄스(SHW), 레녹스(LII) 등이다.

최근 가파른 상승세에도 불구하고 주택건설 관련주의 연초 이후 시세 상승률은 10%에 그친다. 같은 기간 S&P500 상승률 11%를 소폭 밑도는 셈으로 그 배경에는 올해 4월까지 6개월 동안 전개된 가파른 하락세가 있다.

주택건설 업체 주가는 작년 10월 고점을 찍고 하락세로 전환해 연중 저점까지 33% 떨어졌다. 최근 석 달 상승률 34%라는 대칭적인 수치 때문에 이미 고점을 경신했을 것으로 생각하기 쉽지만 아직 고점 대비 8% 낮은 수준이다.

◆당시 연준 인하 되레 독'

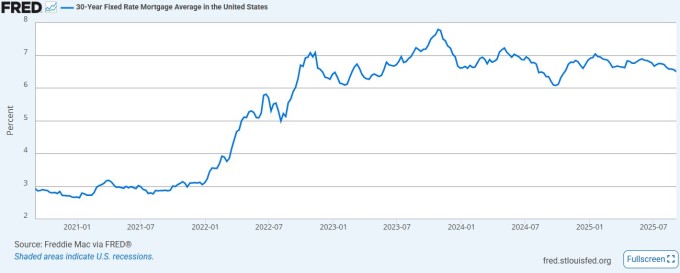

당시 시세가 하락세로 전환한 것은 당초 기대감이 원천이 된 연방준비제도(연준)의 정책금리 인하가 되레 독이 된 이유가 컸다. 인하 폭에 대해 가파르다는 평가가 나오자 인플레이션 염려가 고조됐고 국채 장기물 금리가 상승했다. 이런 현상이 장기금리와 연동되는 모기지(주택담보대출) 금리 하락 전망에 찬물을 끼얹었다.

작년 당시만 해도 한때 약 8%까지 올랐던 모기지 금리(30년 만기 고정금리)가 '5%대'로 안정화만 돼도 얼어붙은 주택 거래량이 활성화될 것이라는 기대가 많았다. 하지만 현재 관련 모기지 금리는 기대와 다르게 6%대에서 머물고 있다.

모기지 금리의 높은 수준에서 고착화는 거래량을 계속 억제했을뿐 아니라 주택건설업체들이 악화된 마진을 개선할 기회마저 차단했다. 종전 주택건설 업체들은 거래량 침체에도 불구하고 가격 인하나 소위 바이다운 전략을 통해 판매량 부진을 보강해 왔다.

*모기지 바이다운은 주택건설 업체가 구매자의 초기 모기지 금리를 인위적으로 낮추는 판매 촉진 전략이다. 건설업체가 대출기관에 일정 금액을 지불해 구매자의 금리를 일시적 또는 영구적으로 인하해 주는 방식이다. 주택건설 업체가 비용을 부담하는 셈이다.

◆"시장 역학 변화"

최근 주택건설 관련주의 반등이 주목된다는 이야기가 나오는 것은 모기지 금리가 지금보다 조금이나마 하락할 수 있다는 기대감, 주택 매매량이 바닥을 다지고 있다는 관측, 도널드 트럼프 행정부와 의회가 주택 거래량 활성화에 의욕을 보이는 점 등을 배경에 두고 있다.

모기지 금리의 하향을 기대하는 진영에서는 정책금리 인하를 둘러싼 시장 역학이 변화했다고 본다. 종전 연준의 인하가 인플레 재발 우려를 일으켜 역효과를 낳았던 것과 달리 현재 시장은 인플레보다 고용시장 냉각 등 경기 염려에 무게를 두고 있어 장기금리의 추가 상승은 제한적일 것으로 판단한다.

UBS의 존 로발로 애널리스트에 따르면 모기지 금리가 소폭만 하락해도 주택건설 업체의 수익성에는 상당한 긍정적인 효과를 낼 수 있다고 한다. 주택건설 업체들이 판매 촉진 수단으로 쓰는 모기지 보조금이나 '바이다운' 규모가 줄어들면서 그만큼 이익 폭이 확대되기 때문이다.

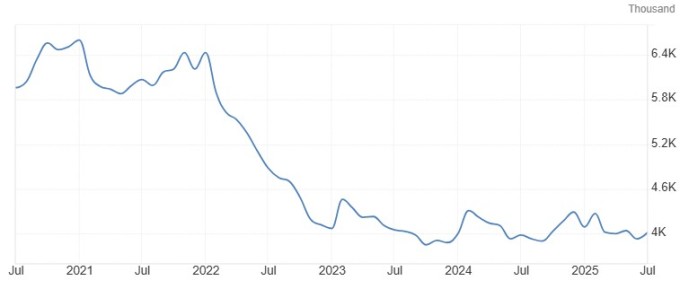

주택건설 업체라는 공급 측면 외에도 수요 쪽에서도 조심스러운 기대감이 나온다. 올해 미국의 월간 기존주택 매매량은 400만건(연간 환산), 신규주택은 65만건 전후에서 정체 상태에 있다. 이를 두고 일각에서는 바닥을 형성하는 과정, 즉 '바닥 다지기' 단계로 보는 시각도 있다.

존번스리서치앤드컨설팅에 따르면 연준의 정책금리 인하가 모기지 금리에 직접적인 영향은 미치지 못한다고 해도 변동금리 모기지(전체 모기지의 8.5%)에 만큼은 훈풍이 될 수 있다고 봤다. SOFR(담보부 익일물 조달금리)에 연동되는 변동금리 모기지는 연방기금 금리를 추종하기 때문이다.

▶②편에서 계속

bernard0202@newspim.com