AI 데이터센터 외 리쇼어링 등 수혜 기대

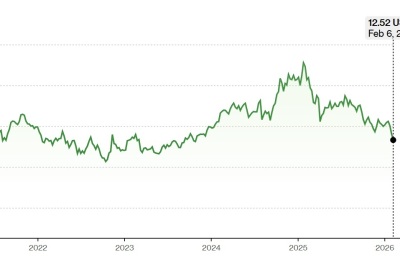

최근 주가는 부진, 큰 배경은 H&E 인수

이 기사는 9월 4일 오후 4시41분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 이홍규 기자 = 미국의 건설장비 임대 회사 허크홀딩스(종목코드: HRI)가 인공지능(AI) 열풍이 주도하는 기술주 중심의 장세에서 주목해야 할 이른바 '숨은 진주'로 거론되고 있다.

허크는 AI 연산용 데이터센터 증설 움직임의 수혜 외에도 제조업 리쇼어링이나 LNG(액화천연가스) 시설 등 대형 건설 프로젝트 증가 추세에 전반적으로 혜택이 기대되는 회사로 언급되고 있다.

◆'삽질 횟수'가 돈

허크의 임대장비 포트폴리오는 ①일반 건설장비 ②특수솔루션 등 2개 축으로 구성된다. 장비 임대분에 대해 일별·주별·월별 과금해 매출을 올린다. 이른바 '달러 가동률(Dollar Utilization)'이라는 지표가 매출 창출력 지표로 활용된다.

*달러 가동률은 보유 장비의 구매 원가 대비 임대 수입 비율을 나타내는 지표다. 예를 들면 허크가 1000만달러짜리 장비롤 보유하고 있고 장비들이 한 달에 40만달러 임대 수입을 올렸다면 월간 달러 가동률은 4%가 된다.

①에서는 스키드스티어·미니굴삭기·백호·붐리프트 고공작업대·토공장비·자재취급장비·트럭·트레일러 등을 취급하고 ②부문은 산업별 현장용 맞춤 솔루션이다. 발전기 등 현장용 전력생산·냉난방·복구 및 복원 장비 등을 다룬다.

허크는 중고장비 매각이나 신규장비·부품 판매를 통해서도 매출을 올린다. 2분기 매출액 구성 비율을 보면 장비임대가 86.8%로 '본체'이기는 하지만 중고장비 매각(10.6%)과 신규장비·부품(1.7%), 서비스·기타(0.9%)도 매출원으로 잡힌다.

장비는 캐터필러(CAT)나 존디어(DE) 같은 장비 제조사에서 대량 구매한다. 장비 구매에 자체 창출한 현금흐름도 동원되지만 주로 차입에 의존한다. 평균 90개월(7.5년) 동안 운용한 뒤 취득 원가 대비 45% 전후 수준에서 중고로 매각한다고 한다.

◆숨은 진주, 왜

최근 허크는 월가에서 비교적 낮은 인지도와 과도한 주가 하락의 인식에 따라 소위 '숨은 진주'로 떠올랐다. 회사의 실적과 주가를 우상향으로 이끌 대형 추세가 명확하고 금리 방향도 우호적으로 전환된 만큼 최근 주가 부진은 단기적인 시련이라는 시각이 많다.

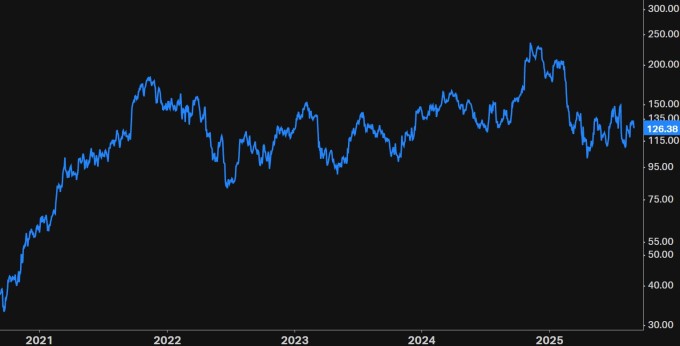

*허크의 시가총액은 42억달러로 중형주에 속한다. 주식시장에서는 비교적 작은 체급으로 인지도가 높지는 않지만 미국 시장 점유율이 6%로 3위다. 올해 6월 완료한 H&E이큅먼트서비시스(5위) 인수를 통해 북미 622개 지점을 보유한 3위로 올라섰다.

허크 주가(3일 종가 126.38달러)의 올해 낙폭은 33%다. 구조적 호재로 지목된 AI 연산용 데이터센터 증설 추세나 제조업 리쇼어링, LNG 시설 등의 추세는 이미 본격화된 이야기인데도 불구하고 회사 주가가 떨어진 데에 대해서는 의아할 법하다.

◆인수 뒤 소화불량

주가 하락의 배경에는 대형 인수에 따른 '소화불량' 현상이 있다. 자산 규모는 급증했으나 수익 창출 능력이 동기화하지 못한 데 따른 전형적인 '인수 직후 괴리 현상'에서 비롯됐다는 것이다. 운영 지표상의 질적 악화를 구조적 문제로 인식했고 이에 따른 과도한 경계감이 낙폭으로 표현됐다는 부연이 나온다.

핵심은 6월2일 완료한 H&E 인수 건이다. 허크는 38억달러에 이 회사를 인수했고 그 결과 장비 자산이 급격히 증가했다. 이 과정에서 장비 가동률이 41%에서 38.3%로 하락하고 EBITDA(영업이익에다가 감가상각비를 더한 값) 마진도 42.5%에서 40.5%로 줄었다. 질적 악화로 읽힐 수 있는 가동률과 마진의 동반 하락이라는 결과가 나타난 셈이다.

지표상 '질적 악화'라는 결과 더해 재무건전성 악화가 가세하면서 '효율성 잠식' 염려가 고조됐다. 인수 자금을 마련하려고 차입했는데 그 결과 분기 이자비용이 급증했다. 또 인수 자문 수수료와 비핵심 사업부 시네리스(헐리우드 조명·그립 장비 임대) 정리 손실까지 더해졌다.

경영진은 H&E 인수발 가동률·마진 저하 현상은 하반기부터 완화돼 내년 본격 정상화될 것으로 봤다. 또 재무상태 정상화는 내후년 중반까지로 자신했다. 2027년 중반 순부채/EBITDA 배수를 현재 3.8배에서 3배 이하로 내린다는 목표다. 2028년에는 목표한 '시너지 효과'가 온전히 발휘될 것으로 기대했다.

▶②편에서 계속

bernard0202@newspim.com