이 기사는 5월 17일 오후 3시00분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 오상용 글로벌경제 전문기자 = 에너지는 산업의 생명줄이다. 동력원이 끊기면 모든 게 멈춘다. 미래 산업을 지배할 인공지능(AI)과 데이터 센터는 전기로 굴러간다. 경제가 AI 기반으로 변모할수록 전력 수요는 늘어난다.

미국의 `전력 플레이션(전력수요 대비 공급부족)` 양상은 심화할 테니 월가의 투자은행들도 여기에 포커스를 맞춘 포트폴리오 전략을 제시한다. 이는 구경제와 신경제가 만나는 접점이다. 오랜 세월 소외됐던 만큼 `전력 밸류체인` 섹터는 더 오를 여지가 남았다는 주장도 더해진다.

1. 구경제와 신경제의 콜라보

대형 빅테크로 구성된 일명 `매그니피센트 7(M7)`의 주가는 12개월 예상 순익의 37배 부근에서 거래되고 있다. AI와 데이터 센터에 충분한 전력이 공급되지 못한다면 M7의 주가와 PER(주가수익비율)은 어디로 향할까. 매출 증가 둔화와 전력비용 상승에 따른 마진 압박이 신속히 반영돼야 할 것이다.

신경제는 구경제의 도움 없이 사업 안정성을 확보할 수 없다. 구경제는 신경제의 희생양이 아닌 모멘텀을 공유할 수 있는 파트너다. 월가는 둘의 콜라보(협업)가 전력 부문에서 한층 속도를 낼 것으로 전망한다.

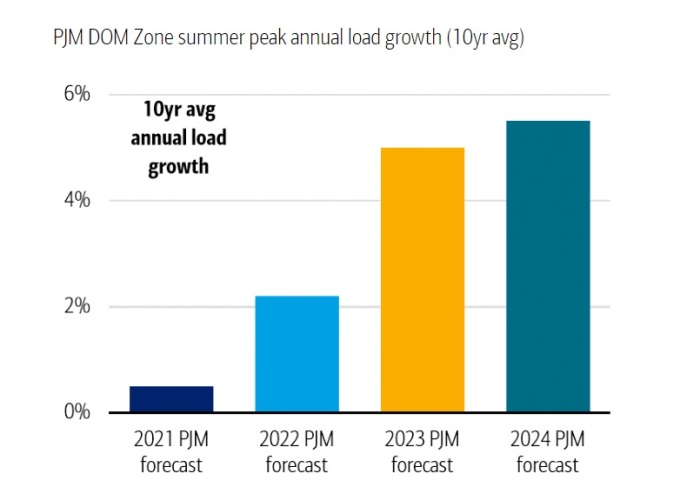

미국의 전력 공급은 안정적이지 않다. 도미니언 에너지에 따르면 해를 거듭할수록 전력사용의 최고 부하(peak load)가 늘고 있다. 오는 2028년까지 그 양상은 현저해질 수 있다. 이는 길어진 여름과 혹서 심화 등 이상기온과 무관하지 않다. 여기에 제조업 리쇼어링과 AI 및 데이터센터 붐(Boom)으로 전력 수요는 더 급하게 늘어날 예정이다.

공급이 부족한데 수요가 급증하면 가격은 오른다. 광의의`전력 플레이션`은 제법 긴 시간 동안 구조적 양상을 띨 수 있다. 이를 해소하려면 전력 인프라 확충이 필수다. 구경제의 `전력 밸류체인`에서 다양한 기회가 창출될 것임을 시사하는 대목이다.

더구나 미국의 전력 인프라는 노후화가 심하다. 에너지 당국에 따르면 현재 미국은 약 9200개의 발전소가 1250GW(기가와트)의 전력을 생산한다. 이를 실어나르는 송전선은 길이가 60만 마일에 달한다. 지구를 24 바퀴 감을 수 있는 거거대한 전력망에 달린 송전설비와 변전설비의 평균 나이는 40~50년에 이른다. 수명이 얼마 남지 않았거나 효율을 위해 교체해야 할 장비가 적지 않다.

2. 전력시장 수급압박

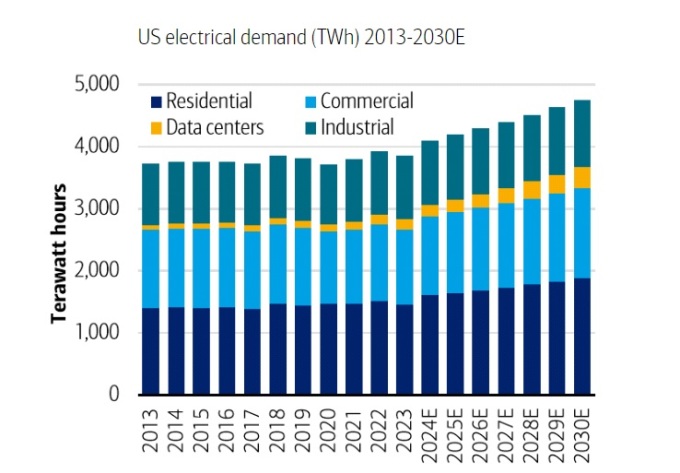

과거 10년 미국의 전력 수요는 연 평균 0.4% 늘어나는 데 그쳤다. 제조업 기반이 지속적으로 해외로 빠져나간 데다, 전기제품의 전력 효율도 개선됐기 때문이다.

그러나 이 흐름은 뒤집히고 있다. 지정학적 충돌과 코로나 팬데믹을 계기로 반도체와 전기차 등 핵심 산업 체인이 미국으로 옮겨 오고 있다. 공격적 투자가 진행중인 AI와 데이터 센터 역시 전기 먹는 하마로 자리잡을 예정이다.

미국 에너지 관리청과 월가의 분석에 따르면 현재 미국 총 전력수요에서 데이터 센터가 차지하는 비중은 1~2%에 불과하지만 2030년에는 그 비중이 8%로 늘어 250TWh에 달할 것으로 추정됐다. AI 애플리케이션에 사용되는 전력 역시 2028년까지 매년 25~33% 늘어날 것으로 예상됐다.

전기차 배터리 제조에 들어가는 전력도 만만치 않다. 포드와 GM 도요타 등은 북미 배터리 공장에 1100억달러를 투자할 계획인데, 완공 후 생산단계에 돌입하면 배터리 1kWh 용량당 제조에 47-60kWh의 전력이 소모될 예정이다. 포드 F-150 라이트닝 트럭에 들어가는 131kwh 배터리 팩을 하나 생산하는 데 6MW의 전기가 쓰일 것임을 의미한다.

이에 따라 향후 10년 미국의 전력수요는 연평균 2.1%~2.8%의 속도로 늘어날 예정이다. 2030년까지 예상되는 전력수요 증가분은 연 70기가와트(GWa : 1GWa=8760GWh)로 매년 미시건주의 전력 수요를 더하는 것과 같은 규모다. 이 가운데 데이터 센터의 전력 수요만 2030년까지 60GWa 늘어날 것으로 추정됐다.

반면 전력 공급은 수요를 따라가기 벅차다. 지난 10년간 패쇄된 화석연료 발전소의 용량이 160GW에 달하는데다, 오는 2026년까지 이렇다할 전력 확충 사업이 예정돼 있지 않아서다. 지금의 조건대로면 오는 2030년까지 미국의 신규 전력공급 능력은 55~60Gwa 증가하는 데 그쳐 10~15GWa의 공급부족을 겪게 될 것으로 우려됐다.

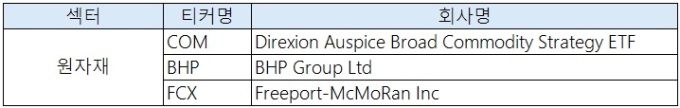

3. 전력망 원자재: COM, BHP, FCX

미래 선도 산업의 안정적 기반을 확보하려면 이러한 전력부족을 신속히 메워야 한다. 그 과정에서 전력망 밸류체인 위에 놓인 산업들 역시 혜택을 입을 것이다. 뱅크오브아메리카(BofA)는 5월14일자 보고서에서 해당 수혜가 예상되는 전력망 산업군을 크게 5개 부문으로 나눈 뒤, 관련 종목 및 ETF 19개를 활용해 `전력 플레이션` 테마의 비중을 높일 것을 권했다.

우선 원자재 섹터다.

전력 공급능력 확대 과정에서 많이 사용되는 금속은 구리와 은(銀), 알루미늄 등이다. 구리는 송·배전망과 전기차 배터리, 데이터 센터 구성에 필수적이다. 은의 수요 역시 태양광 패널 생산과 함께 늘고 있다. 알루미늄은 전기차 배터리 경량화와 친환경 소재로 쓰임새가 증가했다.

주목할 공통점은 구리와 은, 알루미늄 모두 향후 2~3년 공급 압박에 놓일 가능성이 크다는 점이다.

BofA는 원자재 ETF인 `COM(Direxion Auspice Broad Commodity Strategy ETF = 티커명 : COM)`과 광산업체인 BHP, 그리고 프리포트 맥모란(FCX)을 이용해 해당 투자 컨셉에 접근하라고 조언했다. COM은 원자재 ETF 중에서 모멘텀 신호를 활용해 투자 시기를 정하며 하방으로 변동성이 커질 때는 현금을 비축하는 특징을 지녔다. BHP와 FCX는 구리 열풍의 한 가운데 있다.

osy75@newspim.com