[시드니=뉴스핌] 권지언 특파원 = 최근 다시 고개를 든 미국 인플레이션 지표와 여전히 뜨거운 고용 시장 상황으로 고강도 긴축 장기화의 필요성이 짙어지는 가운데, 구체적인 해법을 두고 연방준비제도(연준) 안팎에서 엇갈린 전망들이 나오고 있다.

1일(현지시각) 로이터통신은 연준 관계자들이 금리 인상폭을 확대할지, 아니면 높은 금리 수준을 더 오랜 기간 유지할지를 두고 의견이 나뉜 상태라고 지적했다.

◆ 금리 더 높게? vs 더 오래?

이날 공개 발언에 나선 닐 카슈카리 미니애폴리스 연방준비은행(연은) 총재는 인상 폭을 높일 가능성을 키웠고, 라파엘 보스틱 애틀랜타 연은 총재는 장기간 고금리를 유지할 필요성을 강조했다.

카슈카리 총재는 "지속적인 금리 인상에도 서비스 물가를 잡지 못했다"면서 "침체는 피하고 싶으나 물가를 잡는 것이 우선순위"라며 긴축 필요성을 거듭 밝혔다.

올해 투표권을 갖는 카슈카리 총재는 3월 연방공개시장위원회(FOMC)에서 25bp(1bp=0.01%포인트)와 50bp 인상 가능성 모두에 '개방적'이라며 50bp 인상 가능성을 열어뒀다.

그는 이달 업데이트 될 점도표가 (인상 폭보다) 더 중요하다면서 "현재 (최종금리) 목표는 정하지 못했지만, 금리를 계속해서 올리는 방향으로 정책 노선을 추진할 것"이라고 밝혔다.

연준은 작년 12월 점도표에서 최종금리 수준을 5.1%(5.0~5.25%)로 제시했는데 이날 카슈카리 총재 발언은 3월 업데이트에서 전망치가 더 올라갈 가능성을 키웠다는 분석이다.

보스틱 총재는 연준이 금리를 5.0~5.25% 범위까지 올려야 한다는 기존 입장은 고수했으나, 내년까지는 금리를 동결해야 한다고 주장했다.

그는 또 통화정책 방향을 뒤집는 것을 고려하기 위해서는 고용시장에서 노동 공급과 수요 사이의 균형 개선을 확인하고, 광범위한 기반의 인플레이션 축소도 나타나야 한다고 덧붙였다.

◆ 3월 FOMC, 아직은 25bp가 대세

최근 연준 관계자들의 매파 목소리가 커지면서 투자자들은 3월 FOMC에서 올 연말 최종금리 수준이 작년 12월 예상했던 5.1%보다 25bp정도 더 오를 가능성을 예상하고 있다.

이달 금리 인상폭과 관련해서는 여전히 25bp 인상 가능성이 가장 많이 거론되고 있으나, 50bp 전망도 조금씩 늘어나는 분위기다.

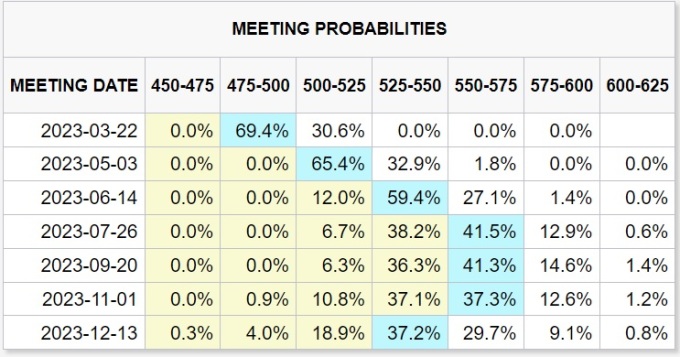

페드워치에 따르면 현재 선물시장은 이달 FOMC에서 금리가 25bp 인상될 가능성을 69.4%, 50bp로 인상될 가능성은 30.6%로 반영하고 있다.

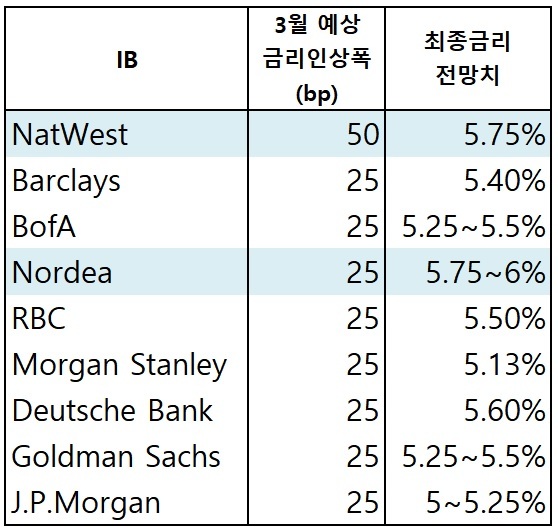

로이터통신에 따르면 투자은행(IB)은 대체로 9월까지 최종금리가 5.42% 수준을 기록할 것으로 보고 있는데, 최근에는 최종금리 전망치를 6%까지 높인 곳도 나왔다.

영국 IB인 냇웨스트는 3월 FOMC에서 금리가 50bp 인상될 가능성을 60% 정도로 본다고 밝혔다.

바클레이즈는 3월 10일 공개되는 고용지표가 강력하다면 3월 50bp 인상 가능성을 배제할 수 없고, 올해 최종금리 전망치도 5.1%에서 5.4% 정도로 높아질 것으로 내다봤다.

덴마크 노르디아 은행은 연준이 9월까지 25bp 수준의 인상을 지속할 것으로 예상했다.

모간스탠리는 3월 50bp 인상 가능성은 적으나, 첫 금리 인하 시점이 당초 예상했던 올 12월이 아닌 내년 3월 정도가 될 것으로 점쳤다.

도이체방크 역시 마찬가지로 3월 빅스텝으로 돌아갈 확률은 낮으나 첫 금리 인하 시점은 내년 1분기가 될 것으로 내다봤다.

JP모간은 3월 50bp 인상 확률은 단 20%에 그치며, 5월에 추가 인상이 예상되고, 6월에도 인상 가능성은 남아 있다고 판단했다. 또 첫 금리 인하는 4분기 혹은 내년 초가 될 가능성이 모두 있다고 주장했다.

kwonjiun@newspim.com