"관련 시장의 경쟁 제한 우려 없어"

"쌍용차, 회생 절차 중…신속처리"

서울회생법원 인가시 인수 마무리

[세종=뉴스핌] 정성훈 기자 = 공정당국이 KG모빌리티와 쌍용자동차 간 기업결합을 최종 승인했다.

이로써 KG모빌리티는 쌍용차 인수를 위한 '9부 능선'을 넘었다. 인수 절차는 서울회생법원이 쌍용차의 회생계획안을 인가하면 최종 마무리된다.

◆ 공정위, KG모빌리티-쌍용차 기업결합 승인…"경쟁제한성 없어"

공정거래위원회는 KG그룹의 쌍용자동차 인수 기업결합을 24일 승인했다고 밝혔다.

공정위는 "KG모빌리티의 쌍용차 주식 취득 건을 심사한 결과, 냉연판재류, 냉연강판, 아연도강판, 자동차 제조 등 관련 시장의 경쟁 제한 우려가 없다고 판단해 승인했다"고 설명했다.

앞서 KG모빌리티는 쌍용차의 주식 약 61%를 취득하는 계약을 체결하고 지난달 22일 공정위에 기업결합을 신고했다. KG모빌리티는 KG그룹이 쌍용차를 인수하기 위해 설립한 지주회사다. 계열사로 철강 제조사인 KG스틸을 두고 있다.

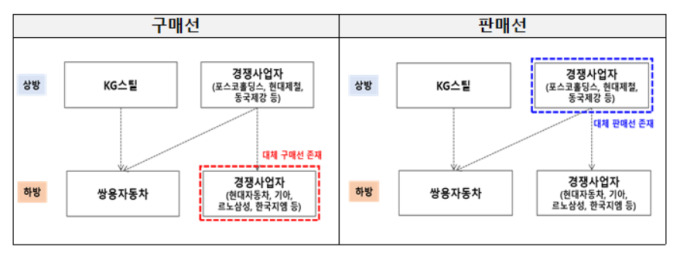

공정위는 이번 기업결합건에서 국내 ▲냉연판재류 시장 ▲냉연강판 시장 ▲아연도 강판 시장(공급자, 상방시장)과 국내 자동차 제조업 시장(수요자, 하방시장) 간 수직결합이 발생한다고 판단했다. 수직결합에서는 경쟁관계에 있는 사업자의 구매선 또는 판매선을 봉쇄하거나, 다른 사업자의 진입을 봉쇄하는 것이 문제 될 수 있다.

공정위는 상방시장으로 KG그룹의 철강 제조사인 KG스틸의 주력 제품이 속한 냉연판재류 시장으로 한정했다. 또 냉연판재류 중 자동차 제조와 밀접한 제품인 냉연강판, 아연도강판 시장으로도 세분화해 검토했다. 지난해 기준 KG스틸의 철강 제품 매출액 중 냉연판재류(냉연강판, 아연도강판, 컬러강판, 석도강판 등 4개 제품)가 90.5%를 차지한다.

공정위 관계자는 "자동차 제조, 자동차 강판 등 관련시장의 봉쇄효과 등을 종합적으로 고려할 때 경쟁제한 우려가 없다고 판단했다"면서 "상방시장에서 KG스틸의 점유율(10% 내외)이 크지 않고, 포스코 홀딩스(구 포스코), 현대제철 등 유력 경쟁사업자가 다수 존재해 자동차 생산업체들의 부품 구매선이 봉쇄될 가능성이 낮다"고 설명했다.

또 하방시장에서 국내 주요 사업자인 현대자동차, 기아가 속한 현대자동차 그룹은 수직계열화된 현대제철을 통해 자동차 제조에 필요한 철강 제품의 상당부품을 자체 조달하고 있다. 더욱이 쌍용차는 국내 자동차 제조 시장에서 시장점유율이 약 3%대 수준으로 미미하다. 이번 기업결합건으로 다른 철강 제조업체들의 판매선 봉쇄가 나타나기 어렵다는 게 공정위 판단이다.

공정위 관계자는 "KG그룹이 철강을 생산하다 보니까 완성차 업체들의 철강 공급, 수급이 어려워지느냐 또는 다른 철강업체들이 완성차에 대한 공급 판매가 어려워지냐 등을 봉쇄 가능성으로 봤다"면서 "기본적으로 쌍용차가 완성차시장에서 차지하는 시장 점유율이나 시장 지위가 낮은데다, 철강 시장 역시 포스코나 현대제철 등 강력한 기업들이 있다보니 경쟁 제한성은 낮다고 판단했다"고 설명했다.

◆ 기업결합 신고 후 34일만에 신속 승인…"쌍용차 경영 정상화 차원"

공정위는 이번 KG모빌리티-쌍용차 기업결합건을 승인하는 데 총 34일이 걸렸다. 심사에 필요한 서류 제출 등 기간을 제외하면 실제 심사 기간은 보름 남짓이다.

공정거래법에 따르면 다른 회사의 발행주식 총수의 20%(상장법인은 15%) 이상을 소유하게 되는 경우 공정위에 기업결합 심사를 받게 되어 있다. 여기서 신고대상회사는 자산총액 또는 매출액의 규모가 3000억원 이상인 회사고, 상대회사의 규모는 자산총액 또는 매출액이 300억원 이상인 회사를 말한다.

관련법에 명시된 기업결합 심사 기간은 신고일로부터 30일이고, 필요한 경우 90일까지 연장할 수 있다. 통상적으로 대기업 간 기업결합 심사는 빨라도 한 두달, 늦어지는 경우 석달 가까이 걸린다. 이에 비하면 이번 양사의 기업결합건은 단시간 내 신속 승인된 셈이다.

이에 대해 공정위는 "기업회생 과정에 있는 국내 자동차 제조업체의 구조조정 차원의 인수합병(M&A)으로 조속한 경영 정상화를 위해 신속히 심사했다"고 밝혔다.

공정위 관계자는 "이번 기업결합건 심사는 큰 건임에도 불구하고 상당히 빨랐다"며 "경쟁 제한성이 크지 않은데다 쌍용차가 현재 회생 절차 중에 있다 보니 최선을 다해 신속히 처리하게 된 케이스"라고 설명했다.

한편 서울회생법원은 쌍용차가 제출한 회생계획안을 검토해 오는 26일 관계인집회를 열 예정이다. 관계인 집회는 회생계획안에 대해 회사 이해관계자인 주주와 채권단 등의 찬반 의견을 가리는 절차다. 여기서 쌍용차가 제안한 회생계획안이 반드시 인가 받아야 한다. 회생담보권자의 4분의 3, 주주의 2분의 1, 회생채권자의 3분의 2 이상의 동의를 받고 서울회생법원이 쌍용차의 회생계획안을 인가하면 KG그룹의 쌍용차 인수 절차는 최종 마무리된다.

현재 쌍용차 340여개 협력사로 구성된 상거래 채권단에 따르면 현재까지 전체 협력사 가운데 90% 이상이 회생계획안에 동의했다. 다만 현대트랜시스, 희성촉매 등 규모가 큰 협력사와 일부 외국계 기업은 아직 동의 의사를 밝히지 않았다.

쌍용차의 회생채권액은 신고 기준으로 5655억원이다. 다만 의결권이 없는 미확정 구상채무 347억원을 제외하면 5308억원이다. 희성촉매와 현대트랜시스가 보유한 채권액은 500억원으로 알려졌는데, 이는 5308억원을 기준으로 전체 회생채권액의 10%, 3800억원인 상거래 채권액의 13%를 차지한다.

jsh@newspim.com