종부세 공제 80%로 커지면? 내년부터 '단독명의' 더 유리

[서울=뉴스핌] 김성수 기자 = 여당이 종합부동산세를 완화하면 부부가 집을 '공동명의'로 소유하는 게 좋을까 '단독명의'가 유리할까. 결론은 "종부세 공제 비율에 따라 다르다"이다.

단독명의 소유일 때 종부세 공제 비율(고령자·장기보유 중복적용)이 20%로 작으면 공동명의로 하는 게 더 유리하다. 단독명의로 공제받는 종부세 금액이 워낙 적어서 공동명의일 때보다 보유세가 높게 나오기 때문이다. 반면 단독명의자가 종부세액을 최대 80% 공제받는다면 내년부터는 단독명의가 더 유리할 것으로 보인다.

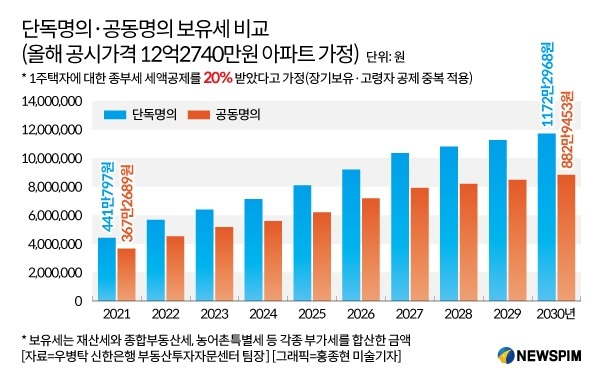

◆ 종부세 공제 20%…단독명의, 공동명의보다 보유세 많다

29일 뉴스핌이 우병탁 신한은행 부동산투자자문센터 팀장에게 의뢰해 시뮬레이션한 결과에 따르면 올해 공시가격 12억2740만원인 아파트의 경우 공동명의일 때 보유세가 367만원으로 집계됐다. 보유세는 재산세와 종합부동산세, 농어촌특별세 등 각종 부가세를 합산한 금액이다.

부부 공동명의 1주택 보유자는 현재 종합부동산세를 낼 때 1가구 1주택자 대상 기본 공제금액(9억원)이 아닌 일반 공제금액(6억원)을 각각 적용받아 부부 합산 12억원의 공제를 받고 있다. 1주택 단독명의 공제액인 9억원보다 3억원이 많아 더 유리한 셈이다.

만약 종부세 기준이 상위 2%에만 부과되도록 바뀌면 어떻게 될까. 올해 기준으로 전체 주택 중 상위 2%에 해당하는 가격대는 공시가격 기준 11억1000만~11억2000만원 선이다.

공동명의자는 만약 상위 2% 기준이 공시가격 12억원 이상이 되면 '단독명의 방식'으로 변경 신청하면 된다. 그러면 이들도 1가구 1주택에 적용하는 고령자·장기보유 공제를 받을 수 있다.

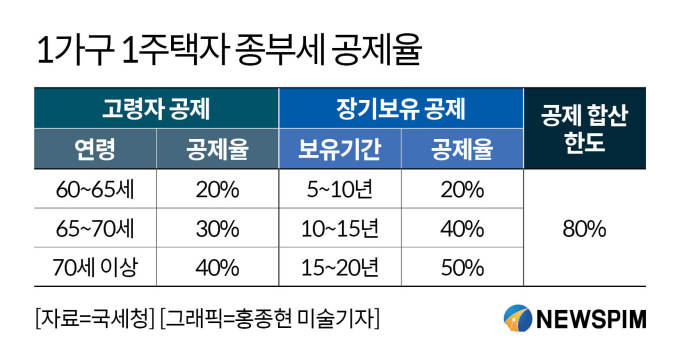

1가구 1주택자는 고령자 연령 또는 장기보유 기간에 따라 종부세가 공제된다. 국세청에 따르면 현재 고령자의 연령별 공제율은 ▲만 60세 이상 만 65세 미만 20% ▲만 65세 이상 만 70세 미만 30% ▲만 70세 이상 40%다. 보유기간별 공제율은 ▲5년 이상 10년 미만 20% ▲10년 이상 15년 미만 40% ▲15년 이상 50%다.

단독명의자의 경우 종부세액 공제율이 20%에 그치면 공동명의자보다 보유세를 더 많이 내야 한다. 올해 공시가격 12억2740만원인 아파트의 경우 단독명의면서 공제율이 20%면 보유세가 441만원으로 집계됐다. 공동명의보다 보유세가 약 74만원 더 많은 것이다.

이 차이는 시간이 지날수록 커진다. 내년에는 단독명의 보유세(567만원)가 공동명의(452만원)보다 약 115만원 많아진다. 오는 2030년에는 단독명의 1172만원, 공동명의 882만원으로 차이가 약 290만원까지 확대된다.

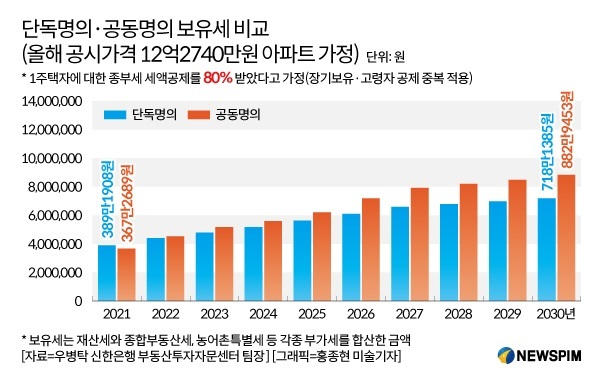

◆ 종부세 공제 80%로 커지면? 내년부터 '단독명의' 더 유리

반면 단독명의자가 종부세액을 최대 80% 공제받는다면 어떻게 될까. 이 경우 오히려 단독명의가 더 유리해진다. 보유세의 주요 구성항목인 종부세가 크게 낮아져서다.

올해부터 과세기준일 기준 1가구 1주택자가 주택을 5년 이상 장기 보유했으면 연령공제 최대 40%(만 70세 이상), 보유기간별 공제 최대 50%(15년 이상)를 합쳐 종부세액의 최대 80%까지 공제받을 수 있다.

반면 공동명의는 이같은 공제 혜택을 받을 수 없다. 기획재정부와 국세청에 따르면 부부가 공동으로 1주택을 보유한 경우는 1가구 1주택자가 아니기 때문이다. 1가구 1주택자는 세대원 중 1명만이 1주택을 단독으로 소유한 경우 그 주택을 소유한 자를 뜻한다는 게 기재부 및 국세청의 시각이다.

우 팀장 시뮬레이션에 따르면 아파트 공시가격이 똑같이 12억2740만원이면 올해 단독명의 보유세는 389만원으로 공동명의(367만원)보다 약 22만원 많게 나온다. 하지만 내년부터는 역전된다.

내년 단독명의 보유세는 440만원으로 공동명의(452만원)보다 12만원 적어진다. 오는 2030년에는 단독명의 718만원, 공동명의 882만원으로 차이가 164만원까지 커진다.

우 팀장은 "종부세 공제비율이 20%로 작을 때는 공동명의로 집을 소유하는 것이 보유세 측면에서 유리하다"며 "반면 종부세 공제액이 80%로 크면 단독명의가 더 유리할 수도 있다"고 말했다. 다만 "내년 이후 보유세 금액은 추정치라서 확정된 값은 아니다"고 덧붙였다.

sungsoo@newspim.com