[서울=뉴스핌] 이홍규 기자 = 미국 장단기 국채 금리 역전의 경기 침체 경고가 현실화하고 있다는 주장이 힘을 얻고 있다. 유럽과 일본 등 다른 국가의 국채 시장도 비슷한 행보를 밟을 것으로 보이며 나아가 글로벌 경기가 통째로 침체에 빠져들 수 있다는 주장도 나오고 있다.

로이터통신에 따르면 15일(현지시간) 미국 국채시장에서 2년물 금리는 1.487%로 전날 1.577%에서 하락했다. 10년물 금리도 하락하며 전날의 1.581%에서 이날 1.526%를 기록했다. 전날 장중 10년물과 2년물 금리의 역전은 이날 해소됐으나 오히려 금리는 전날보다 더 떨어지는 등 여파가 이어졌다.

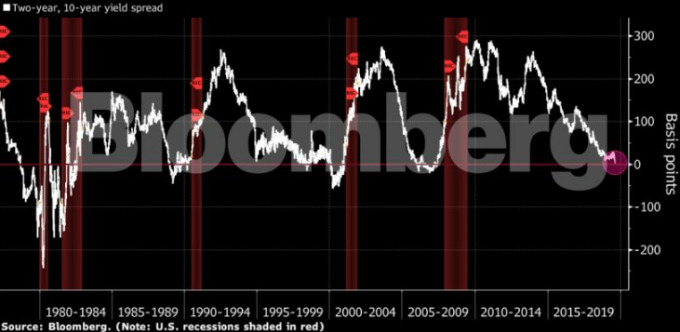

◆ 금리 역전 평균 22개월 뒤 경기 침체

전날 10년물 금리는 장중 한때 1.623%로 2년물 금리 1.634%를 하회, 12년 만에 처음으로 역전됐다. 통상 장기물 금리는 기간에 따른 불확실성 등을 감안해 단기물 금리보다 높은데, 이 두개가 역전되는 현상은 경기침체 신호로 간주된다. 블룸버그통신에 따르면 10년물과 2년물 금리의 역전은 1978년부터 5번 있었는데 모두 평균적으로 22개월 뒤 경기 침체로 이어졌다.

10년물 금리는 지난 5월에도 3개월물보다 낮아지며 2년물 금리와의 역전을 예고한 바 있으나 당시 3개월물과의 역전은 시장의 심리적 요인에 의한 것일뿐 큰 의미가 없다는 주장이 많았다. 하지만 3개월 물에 이은 최근 10년물과 2년물의 금리차 역전은 해외 지표 악화와 맞물리며 시장에 커다란 반향을 일으키고 있다.

지난주 영국의 2분기 국내총생산(GDP)은 2012년 이후 7년 만에 처음으로 마이너스(-) 성장한 것으로 집계됐고, 세계 경제의 카나리아로 불리는 싱가포르의 2분기 GDP도 역성장한 것으로 나왔다. 독일의 2분기 GDP도 마이너스 성장세였다. 여러 주요국들이 2개 분기 연속 마이너스 성장하는 '기술적 침체' 국면에 한발 짝 다가선 셈이다.

이런 상황에 비춰봤을 때 미국 역시 마이너스 성장을 피해가지 못할 수 있다는 관측이 나온다. 7월 미국의 제조업 활동이 넉달째 둔화 추세를 그린 가운데 미국과 무역전쟁을 벌이는 중국의 7월 산업생산 성장률이 17년 만에 최저치를 찍었다. 해외 경기의 부진이 시차를 두고 미국 경제에 줄 충격은 불가피하다. 미국 국채 장단기 금리 역전이 보내는 '침체' 경고가 점점 현실성을 띠고 있다는 주장이 나오는 배경이다.

유럽 등 다른 주요국의 국채 금리도 일제히 역전될 조짐을 보이고 있다. 이미 지난 14일 영국 10년물과 2년물 금리 차는 2008년 글로벌 금융 위기 이후 처음으로 마이너스를 기록한 바 있다. 블룸버그는 "금리차 역전은 전세계적인 현상이 될 준비를 하고 있는 듯하다"며 "일본 등 다른 주요 아시아 국채 시장이 미국 국채 시장의 움직임을 반영했다"고 했다.

일부 전문가는 미국이 경기가 침체에 빠지면 글로벌 경기 전체가 함께 수렁에 빠져드는 것은 불가피하다고 했다. 노스만트레이더의 창립자이자 선임 시장 전략가인 스벤 헨리치는 CNN 기고문에서 미국 성장세가 이미 둔화되고 있다는 점을 언급하고, 영국, 독일, 중국의 경기 상황을 거론하며 "글로벌 경기 침체가 예상보다 훨씬 빨리 올 수 있다"고 주장했다.

◆ 금리차 역전, 왜곡된 시장 구조 탓

장단기 금리 역전과 경제를 연관짓는 것은 무리라는 분석도 있다. 장단기 금리는 중앙은행의 양적완화 및 마이너스 금리 등 비전통적 통화정책으로 시장이 왜곡된 결과, 그리고 과거와는 다르게 구조적으로 변한 세계 경제의 체질을 반영한 것이지, 경기와 크게 상관이 없다는 해석이다. 코메르츠방크 분석가들은 "시장은 '이번에는 다르다'는 주장에 쏠려있는데, 텀 프리미엄이 마이너스 수준으로 떨어진 점을 감안하면 (장단기 금리차의) 침체 신호에는 의문이 생길 수밖에 없다"고 설명했다.

UBS와 BMO는 역전의 지속 기간을 봐야하는 데, 10년물과 2년물의 역전은 아직 장중 한 번 밖에 나타나지 않았다며 공포감에 매몰되지 말아야 한다고 했다. BMO의 브라이언 벨스키 수석 투자 전략가는 "금리차 역전은 수주, 수개월 일때 중요하다"고 미국 경제매체 CNBC뉴스에 말했다. UBS웰스매니지먼트의 마크 해펠레 최고투자책임자는 보고서에서 "역전 기간과 만기별로 얼마나 많이 역전됐는지가 중요하다"며 연준이 대응에 나서면 일시적인 금리차 역전은 섣부른 침체신호가 될 수 있다고 평가했다.

bernard0202@newspim.com