"자구계획 부정적 평가에 그룹사 자산 매각 가능성 더 커진 영향"

[서울=뉴스핌] 정경환 기자 = 금호아시아나그룹 주가가 아시아나항공 등 그룹 자산 매각 기대감에 일제히 상승했다. 금호아시아나 측의 경영정상화 자구계획이 미흡하다는 채권단의 평가가 나오면서 매각 가능성은 더 커지고 있다는 분석이다.

한국거래소에 따르면 11일 에어부산은 전날보다 1380원(29.93%), 가격제한폭까지 오르며 5990원에 거래를 마쳤다. 아시아나항공과 금호산업도 각각 13.05%, 5.83% 상승했고, 아시아나IDT와 금호산업우는 상한가를 기록했다.

금호아시아나그룹주가 이처럼 급등세를 보인 것은 경영정상화 과정에서 있을지 모를 자산 매각 기대감 때문으로 풀이된다.

앞서 금호아시아나그룹은 지난 9일 아시아나항공 경영정상화를 위한 자구계획을 채권단에 제출했다.

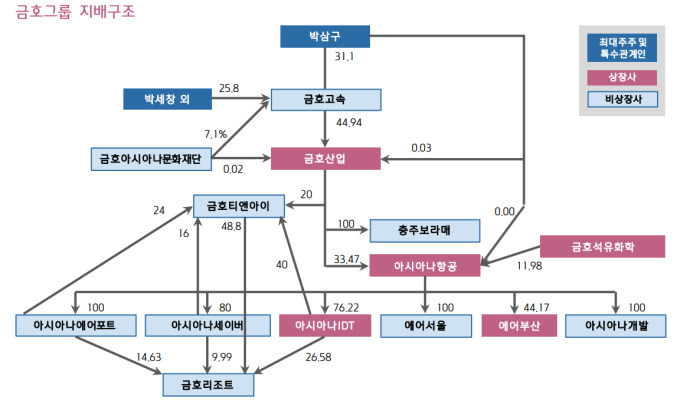

자구계획에서 금호아시아나그룹은 박삼구 전 회장 일가의 금호고속 지분을 담보로 내놓으며, 5000억원의 신규 자금 지원을 채권단에 요구했다. 또한, 박삼구 전 회장은 경영복귀를 하지 않을 것이며, 아시아나항공이 3년 내에 정상화되지 않으면 회사 매각에 협조할 것을 약속했다. 아울러 아시아나항공 수익성 개선을 위해 보유 항공기를 팔고 수익이 나지 않는 노선을 정리하는 한편, 인력 생산성도 높이겠다고 했다.

금호아시아나그룹이 경영정상화를 위해 계열사 자산 매각을 공식적으로 선언하면서 시장은 아시아나항공과 그 자회사 등에 대한 매각 가능성에 주목했다.

최고운 한국투자증권 연구원은 "사실 자구계획 발표로 주가가 올랐다기보다는 그 안에 포함된 자산 매각에 대한 기대감이 영향을 미친 것"이라고 봤다.

라진성 키움증권 연구원은 "아시아나항공이 올해 갚아야 할 채무 1조2000억원 중 약 4200억원은 채권단 대출금으로 충당해도, 추가로 5000억원을 지원받아야 한다"며 "이를 고려하면, 3년의 경영정상화 기간이 줄어들거나 보다 강도높은 목표 달성 기준 설정 및 사재 출연 등을 반영해 수정될 가능성이 높다. 결국 목표 달성에 실패하면서 매각 절차(일부 매각 시나리오도 가능)에 돌입할 가능성에 대해서도 염두에 두어야 한다"고 했다.

실제 아시아나항공 자회사 중 가장 가치가 높은 것으로 평가받는 에어부산이 이날 상한가를 찍었고, 아시아나IDT도 가격제한폭까지 뛰었다. 아시아나항공 역시 13% 가까이 급등했다.

특히나, 자구계획에 대한 채권단의 평가가 부정적으로 나온 것이 주가 상승에 힘을 보탰다는 평가다. 그룹사 자산 매각 가능성이 더욱 커진다는 이유에서다.

최고운 연구원은 "산업은행이 자구계획을 받아준다 한들 펀더멘탈이 달라지는 것은 아니니 애초 (자구계획에 대해) 유보적인 입장이었다"며 "채권단의 평가가 부정적으로 나오면서 매각 가능성은 오히려 더 높아진 것"이라고 판단했다.

hoan@newspim.com