규모 30억달러 불과…변동성 타깃팅 1조달러

[편집자] 이 기사는 2월 7일 오전 11시29분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌= 이홍규 기자] 잠잠하던 뉴욕 증시가 폭락세로 돌변한 데는 변동성 상품이 자리하고 있다. 일주일 전인 지난 29일까지 0.6% 이상의 하락 없이 99일동안 강세장을 이어왔던 S&P500지수는 5일까지 이틀간 6% 이상 급락했다.

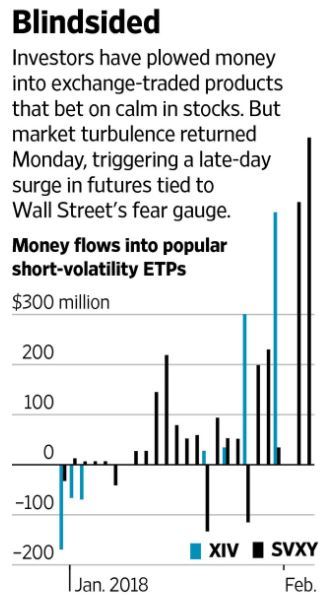

시장 금리 상승이 최초 원인이었지만 분석가들은 최근 폭락세를 유발한 주범은 시카고옵션거래소(CBOE)의 변동성지수(VIX)와 연계된 변동성 매도 상장지수상품(ETP)이라고 설명했다. 변동성 축소에 베팅하던 상품들이 시장 충격에 반응하면서 하락세가 증폭됐다는 해석이다.

더 큰 변동성이 나타날 수 있다는 우려가 나온다. 뉴욕 증시를 강타한 두 개의 변동성 연계 ETP의 규모가 30억달러에 불과한 반면, 이와 같은 비슷한 전략을 구사하는 '리스크 패리티(risk parity·위험 균형)', 'CTA(상품투자자문)' 등 특정 수준의 변동성을 타깃팅해 자산을 운용하는 규모는 약 1조달러에 이르기 때문이다.

이번 뉴욕 증시의 투매세의 원인으로 지목되고 있는 변동성 매도 상품과 비슷한 전략을 구사하는 변동성 타깃팅 펀드에 대해 파이낸셜타임스 보도 내용을 토대로 월스트리트저널과 블룸버그통신의 기사 내용을 덧붙여 문답 형식으로 정리해봤다.

◆ 변동성 매도(short-volatility)란

변동성 매도는 월가의 '공포 지수'라고 불리는 변동성지수(VIX) 하락에 베팅하는 것을 말한다. 최근 몇 년간 시장이 평온한 상태를 나타내면서 변동성 매도는 큰 수익을 올려왔다. VIX는 지수옵션시장의 옵션가격의 내재변동성을 이용, 미래 기대변동성을 지수로 산출한 것이다. CBOE가 발표한 최초의 변동성지수인 VIX가 변동성 매도 전략 및 상품의 기초자산이다.

5일 뉴욕 증시의 투매세 증폭 원인으로 지목되는 ETP도 마찬가지다. 벨로시티쉐어스 데일리 인버스 VIX 숏텀 상장지수증권(ETN; XIV)과 프로쉐어스 숏 VIX 숏텀 퓨처스 상장지수펀드(ETF; SVXY )는 VIX 하락에 베팅한 상품이다. 이들 상품은 지난 1년간 약 2배 올랐지만, 지난 5일 정규장에만 각각 14%, 32% 내려 향후 가격 상승분을 모두 잃을 가능성이 크다.

변동성지수는 주가지수와 반비례 관계를 보이는 만큼 변동성 타깃팅 전략(volatility targeting strategy)을 구사하는 많은 알고리즘 거래가 변동성지수를 위험 변수로 활용한다. 예를 들면 펀드가 목표로 삼은 변동성이 10%이고, 실제 시장 변동성이 2배 높다면 펀드는 목표 변동성을 맞추기 위해 자동적으로 더 많은 현금을 보유한다.

반대로 시장이 잠잠하면, 펀드는 레버리지를 늘려 포지션을 늘린다. 이 역시 변동성 매도로 볼 수 있는 셈이다. 하지만 규모가 큰 만큼 시장에 혼란이 발생하면 변동성이 더 큰 변동성을 유발하는 악순환의 고리에 빠질 수 있다.

◆ 변동성 타깃팅 전략 중 가장 큰 규모는

리스크 패리티, CTA, 보험사의 변액연금보험이 변동성 타깃팅 전략을 구사하는 대표적인 예다. CTA는 추세 추종 매매 기법을 활용하는 헤지펀드로 운용 규모는 약 3000억달러다. 또 변동성을 고정해 운용하는 변액연금보험의 규모는 2000억달러 이상이다.

가장 규모가 큰 것은 리스크 패리티다. 규모가 약 2000억달러에서 6000억달러에 이르는 것으로 추산된다. 리스크 패리티는 자산군의 변동성에 따라 자산을 배분하고 자산별 변동성 기여도를 유지하는 펀드다. 예를 들면 채권 변동성이 주식보다 낮다고 판단되면, 펀드는 레버리지를 늘려 포트폴리오에서 채권 비중을 높인다.

일본 닛케이225평균주가지수가 6일 장중 한 때 7% 급락한 것은 알고리즘을 사용하는 리스크 패리티 펀드 때문인 것으로 전해졌다. 이때 닛케이의 변동성지수는 한때 2016년 이후 처음으로 35를 넘었다. 미쓰비시UFJ모건스탠리증권은 전세계적으로 관련 잔액이 100조엔 규모라고 말했다.

◆ 타깃팅 전략도 투매세를 이끌었나

투자은행 JP모간의 마르코 콜라노비치 수석 퀀트 분석가는 변동성 타깃팅 전략이 지난 5일 뉴욕 증시 폭락에 큰 역할을 했다고 분석했다. 전략 자체에 내재된 위험 제거 기능과 변동성 타깃팅 펀드로 변동성이 더 커질 것이라고 예상했던 투자자들이 관망세를 취하면서 낙폭이 확대됐다는 얘기다.

하지만 AQR의 마이클 멘델슨은 자신 회사가 운용하는 펀드처럼 리스크 패리티와 같은 전략에서 나온 매도 물량은 '사소한' 것에 불과했다고 주장했다. 또 그 전략의 반응 속도는 너무 느리기 때문에 이번주 시장 불안에 큰 역할을 했다고 볼 수 없다고 설명했다.

또 그는 빠르게 움직이는 CTA나 변동성 타깃팅 변액연금보험에 주된 책임이 있다는 주장에 회의적이라고 반박했다. 오히려 기계보다 사람들에 책임이 있다는 주장이다. 멘델슨은 "시장이 크게 움직일 때마다 사람들은 '기계'에 책임을 물고 싶어 한다"며 "하지만 대부분의 경우에는 단지 투자자들의 펀더멘털 관점이 바뀌고 있었을 뿐"이라고 말했다.

WSJ은 "리스크 패리티 펀드는 장기적인 관점에서 변동을 측정하기 때문에 시장 움직임에 대한 반응이 느린 경향이 있다"며 "이번 투매세에서 큰 역할을 하지 않았을 수있다"고 분석했다.

◆ 향후 뉴욕 증시 변동성은

콜라노비치 분석가는 향후 수일 또는 수주 동안 변동 타깃팅 전략에서 1000억달러의 자금이 빠져나갈 수 있다고 예상했다. 큰 폭의 하락세가 나타나면 변동성 타깃팅 전략 펀드들은 더 많은 매도 물량을 기계적으로 쏟아내기 때문이다.

WSJ은 리스크 패리티 펀드가 이번 하락장에서 커다란 역할을 하지 않을 수 있지만 은행 트레이더들은 "향후 수개월간 리스크 패리티 펀드가 매도 압력을 가져다줄 수 있다고 경고한다"고 보도했다.

변동성에 초점을 둔 헤지펀드 아르테미스 캐피탈 매니지먼트의 크리스토퍼 콜 책임자는 이번 하락은 "기업 순이익과 세계 경제가 좋은 상태에 있는 시기에 나왔다"며 펀더멘털이 덜 우호적으로 변한다면 무슨 일이 일어날지 걱정된다고 파이낸셜타임스에 말했다.

[뉴스핌 Newspim] 이홍규 기자 (bernard0202@newspim.com)