[편집자] 이 기사는 10월 20일 오후 5시26분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=배상희 기자] 혼밥(혼자 밥 먹기), 혼영(혼자 영화 보기), 혼행(혼자 여행하기), 혼술(혼자 술 마시기). ‘싱글족’ 증가에 따른 사회 변화상을 보여주는 신조어들이다.

싱글족이란 결혼을 하지 않고, 자신만의 생활을 만끽하며 혼자 사는 경제력을 갖춘 신세대 남녀를 일컫는다. 이들은 싱글슈머(single + consumer)라 불리는 ‘싱글 경제(Single Economy)’의 핵심 소비층으로 떠올랐다.

이같은 현상은 최근 몇 년새 싱글족이 빠르게 늘고 있는 중국 사회에서도 나타난다. 점심시간 식당에서 홀로 식사를 하고, 주말이면 여유롭게 쇼핑을 즐기는 사람들을 심심치 않게 볼 수 있다.

중국은 싱글족 ‘2억명 시대’를 맞이했다. 한국 총 인구의 4배, 한국 싱글족(약 500만명)의 40배에 달하는 규모다. 그야말로 중국 속의 또 다른 국가라 해도 과언이 아니다. 이들은 거대한 경제효과를 창출하며 중국 소비시장의 지형을 변화시키고 있다.

|

◆ '나혼자 산다'...중국 사회 新트랜드로

중국국가민정국에 따르면 중국의 싱글 인구는 약 2억명에 달한다. 이는 중국 전체 인구의 14.6%에 달하는 수치로, 1990년(6%)와 비교해 두 배 이상 늘었다. 1인 가구는 6600만으로 전체 가구의 15%를 차지한다. 이는 1990년(6%)에서 2배 넘게 뛴 수치다.

혼자 사는 인구의 연령대 또한 점차 낮아지면서 최근에는 '쿵차오(空巢)청년'이라는 말까지 생겨났다. 본래 쿵차오는 ‘빈 둥지’라는 뜻으로 자식을 출가시킨 후 홀로 남은 중장년층을 ‘쿵차오 노인’으로 불렀다.

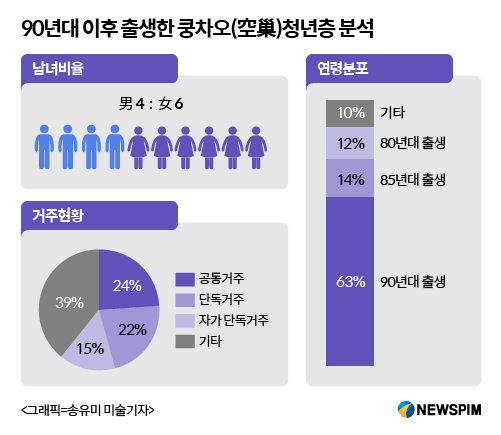

음식배달 앱 서비스 업체 메이퇀딜리버리(每團外賣)가 이용자를 대상으로 조사한 결과에 따르면 쿵차오청년의 비율은 90허우(90后∙1990년대 출생자)가 63%로 가장 많았고, 이어 85허우(85后∙1985년대 출생자) 14%, 80허우(80后∙1980년대 출생자) 12%, 기타 10%의 순이었다. 남녀 비율은 4:6으로 여성이 더 많은 것으로 조사됐다. 거주지역 별로는 1~2선 도시의 비중이 확연히 높앗다. 베이징(北京)이 가장 많았고, 상하이(上海)와 광저우(廣州)가 그 뒤를 이었다.

중국에서 싱글족이 이처럼 늘어난 데는 중국 정부가 오랜기간 시행해온 '한 자녀 정책'과 남아 선호에 따른 남초(男超)현상의 영향이 크게 작용했다. 아울러 고학력 여성이 많아지고, 경제력이 높아지면서 결혼인식이 바뀌고 있는 점 또한 원인으로 작용했다. 이에 현재 중국의 결혼 적령기 인구는 20여 년 전에 비해 크게 줄어들었다.

|

◆ 중국의 또 다른 경제…싱글슈머 효과 ‘톡톡’

중국 싱글슈머의 증가는 여러 산업분야에서 거대한 경제적 효과로 이어지고 있다.

우선 싱글족들이 간편히 먹을 수 있는 즉석식품의 수요가 늘면서 도시락과 삼각김밥, 즉석밥 시장이 꾸준히 성장하고 있다. 중국 즉석식품 시장 규모는 2012년 2000억 위안에서 2015년 5300억 위안으로 3년 사이 165% 성장했다. 냉동식품 판매액도 2010년 496억3300만 위안에서 2014년 715억3900만 위안으로 늘었다.

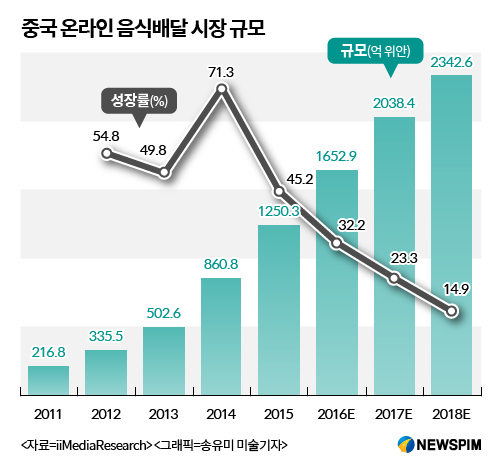

인터넷 음식배달 시장도 급속한 성장세를 이어가고 있다. 중국 IT시장조사 전문기관 아이미디어리서치(iiMediaResearch)에 따르면 인터넷 음식배달 시장 규모는 지난 2011년 216억8000만 위안에서 지난해 1250억3000만 위안으로 증가했다. 올해는 1652억9000만 위안으로 32.2%의 성장률을 보일 것으로 예상된다. 1인가구가 늘어난 데다 어러머(餓了麽), 메이퇀딜리버리, 바이두딜리버리(百度外賣) 등 음식배달 앱 시장이 폭발적 성장세를 보인 데 따른 것으로 풀이된다.

|

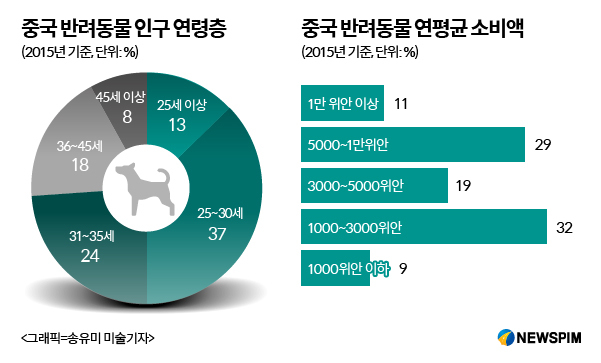

반려견을 키우는 싱글족이 늘면서 애완시장도 호황이다. 중국 베이징과 상하이 등 대도시에는 최근 몇 년 새 애완동물 병원, 애완동물 미용실, 애왕용품샵을 비롯해 애완동물 호텔도 우후죽순으로 들어서고 있다. 최근 우한(武漢)시에 등장한 애완동물 호텔의 경우 4m2 규모의 방을 기준으로 숙박비가 하루당 최고 140위안(약 2만3400원) 정도다.

‘2016 중국 애완동물 산업 백서’에 따르면 반려동물을 키우는 인구 연령층은 80허우와 90허우가 64%를 차지했다. 아울러 애완용품 쇼핑 횟수는 월 1~3회이며, 월평균 500위안을 소비하는 것으로 나타났다. 30%이상은 연평균 1000위안 이상을 소비했다. 연령별로 80허우는 의료보건품을, 90허우는 애완동물 용품과 옷 등을 구입하는 것으로 나타났다.

백서에 따르면 2010~2014년까지 애완동물 시장 규모는 연평균 50.7%의 성장률을 기록했다. 지난해 기준 978억 위안이었던 중국 애완동물 시장 규모는 오는 2020년이 되면 배 이상 성장한 2000억 위안에 달할 전망이다.

|

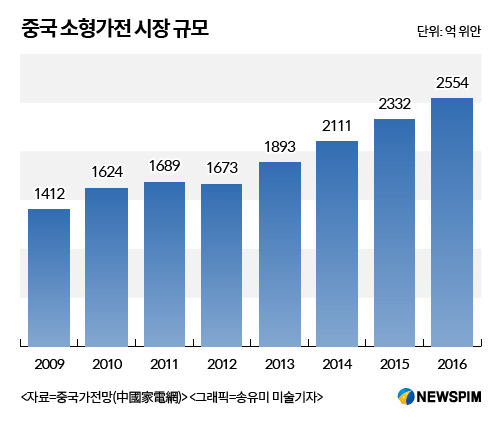

싱글족을 위한 1인용 소형가전 시장의 성장세도 주목된다. 중국가전망(中國家電網)에 따르면 2009년 1412억 위안이었던 중국 소형가전 시장 규모는 올해 2554억 위안에 달할 것으로 예상된다. 업계에서는 소형가전이 상품 단가가 낮고 교체시기가 빠르다는 점 등을 이유로 향후 3~5년간 폭발적 성장세를 예상하고 있다.

중국 가전 브랜드들은 싱글족을 겨냥한 다양한 상품을 출시하고 있다. 대표적으로 중국 1위 두부∙두유기 제조업체 지우양(九陽)은 ‘소형가전, 거대한 시장’이라는 구호를 앞세워 소형가전제품 판매에 주력하고 있다. 중국의 대형 전자상거래업체 징둥(京東∙JD닷컴)이 주관한 올해 ‘618 블랙프라이데이’ 행사에서 지우양은 하루 매출액 1억3000만 위안을 기록했다. 이는 전년대비 53% 신장된 것으로, 역대 최고 기록이다.

부동산 시장도 싱글족의 트랜드에 맞춰 변화하고 있다. 인터넷시대에 익숙하고 편리함을 추구하는 신세대 싱글족의 니즈에 부합하듯, 부동산 임대 O2O(온라인과 오프라인 연계 비즈니스) 시장이 급증했다. 또 부동산 개발상들은 1인 가구에 적합한 소형 규모의 주택 공급을 늘리고 있다.

[뉴스핌 Newspim] 배상희 기자(bsh@newspim.com)