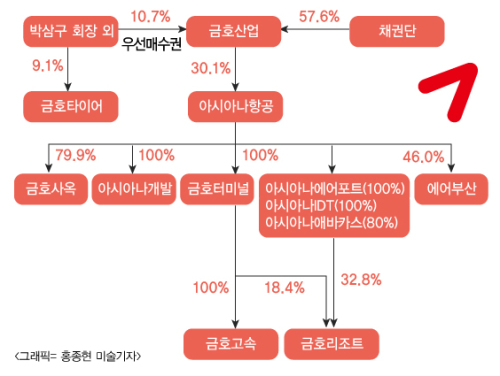

[뉴스핌=윤지혜 기자] 박삼구 금호아시아나그룹 회장과 금호산업 채권단이 갈등을 겪고 있다. 박 회장이 금호고속을 팔아 금호산업 인수자금을 조달하려 하자 채권단이 제동을 걸고 나선 것이다.

3일 투자은행(IB)업계에 따르면 KDB산업은행 등 금호산업 최대주주인 채권단은 박 회장이 금호산업을 인수하기도 전에 금호고속을 칸서스PEF에 파는 것에 대해 반대 의사를 전달했다. 박 회장은 금호고속을 칸서스PEF에 콜옵션(향후 되사올 수 있는 권리)을 붙여 재매각하는 방식을 추진하고 있었다.

채권단은 아직 매각가격조차 정해지지 않은 상황에서 금호 계열사를 동원하는 것은 용인할 수 없다는 입장이다.

채권단 관계자는 "금호고속을 칸서스PEF에 파는 것에 대한 반대 의사를 박삼구 회장 측에 전달했다"면서 "현재 금호산업은 워크아웃 중이라 금호산업 매각이 확정되기 전에 금호고속을 칸서스에 파는 것은 가능하지 않다"고 말했다. 현재 금호고속을 인수한 금호터미널은 금호산업이 지분 30.1%를 가진 아시아나항공이 100% 지분을 보유한 회사다.

박 회장 측은 금호고속을 팔아 금호터미널에 돌아올 3000억원을 기반으로 금호산업 인수 구조를 짜고 있다. 금호고속 매각 자금을 그대로 금호산업에 동원할 시 국내법으로 금지된 순환출자형태가 되기 때문에 중간에 칸서스PEF와 농협에서 구성한 펀드를 끼워 넣는 등 변형된 구조로 금호산업을 인수하려는 것으로 알려졌다.

하지만 채권단은 박삼구 회장이 금호산업에 대한 우선협상대상자이긴 하나 원칙적으로 아무것도 정해지지 않은 상태에서 아랫돌 빼서 윗돌 괴는 형식의 자금조달을 경계하고 있다.

채권단은 현재 진행하고 있는 금호산업 실사가 끝난 후 매각 가격이 산출되면 경영권 프리미엄을 얹어 박삼구 회장에게 가격통보와 함께 우선매수권 행사 여부를 물을 예정이다.

이 때문에 금호고속을 매각하더라도 금호산업 실사가 모두 끝나고 윤곽이 잡힌 후에야 가능하다는 설명이다. 그 전에 매각시도를 할 경우 강경하게 대응할 방침인 것으로 전해졌다.

뿐만 아니라, 칸서스PEF가 금호고속 인수펀드에는 농협은행이 2900억원 규모의 인수금융을 주선해 참여하는데 이때 금호터미널과 아시아나항공 등이 100% 자회사인 금호고속의 인수자금 대출이자를 1~3년 동안 갚아야 한다. 계열사들의 수익 유출이 불가피하고 이는 결국 최대주주인 채권단에 악영향이 올 수밖에 없다고 판단하고 있다.

한편 금호아시아나그룹 측은 아직 공식적인 반대 의사를 전달받지 않았다며 현재 진행하고 있는 매각 방식에 별다른 입장 변화를 보이지 않고 있다.

금호그룹 관계자는 "채권단으로부터 공식적으로 반대 의사를 받은 바 없다"고 말했다.

현재 박삼구 회장의 백기사로 나서 금호고속 인수대금 중 2900억원 규모의 인수금융을 맡기로 한 농협은행은 예정대로 인수금융 대주단 모집을 진행하고 있으며 칸서스는 PE를 세우고 펀드투자자(LP)를 모집 중이다.

[뉴스핌 Newspim] 윤지혜 기자 (wisdom@newspim.com)