마용성 보유세 20% 안팎, 서울 외곽은 미미

보유세 인상에도 시장 영향 '잠잠'

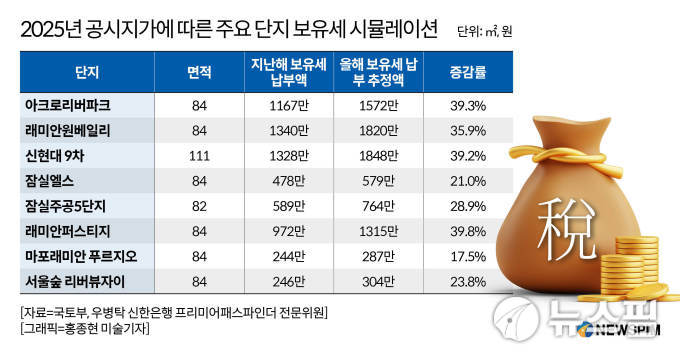

[서울=뉴스핌] 최현민 기자 = 서울 고가 아파트의 공시가격이 크게 오르면서 올해 재산세와 종합부동산세를 포함한 주택 보유세가 최대 40% 가량 뛸 전망된다. 다만 세부담에도 강남권 고가 단지를 찾는 ′똘똘한 한 채′ 영향으로 부동산 시장에 미치는 영향은 크지 않을 것으로 예상된다.

특히 강남3구를 비롯해 한강변 고가 아파트의 경우 상대적으로 보유세가 큰 폭으로 오르지만 최근 가격 상승세와 집값이 추가적으로 오를 것이란 기대감이 있는 만큼 집주인들이 보유전략을 택할 것으로 보인다.

|

◆ 잠실·반포·압구정, 재건축·고가 단지 보유세 급등

29일 국토교통부에 따르면 2025년 전국 공동주택 공시가격 결정안에 따른 주택 보유세 시뮬레이션 결과 공시가격이 크게 오른 강남3구(강남·서초·송파구) 지역은 보유세가 더 큰 폭으로 뛰었다.

올해 전국 공동주택 공시가격은 전년 대비 평균 3.65% 상승했다. 서울의 경우 7.86% 올랐다. 강남 3구(강남·서초·송파구)의 상승 폭이 컸다. 서초구가 11.63%로 서울 최고 상승률을 기록했고 강남구 11.19%, 성동구(10.72%) 용산구(10.51%) 송파구(10.04%) 등이 10%를 웃돌았다.

서울 외곽지역인 노·도·강, 금·관·구는 최대 2%대 상승률에 그쳤다. 자치구별로 노원구(2.55%), 도봉구(1.56%), 강북구(1.75%), 금천구(2.39%), 관악구(2.70%) 구로구(1.85%) 등이다.

특히 서울 강남권 고가 아파트의 공시가격이 크게 오르면서 집주인의 보유세 부담은 최대 40% 가까이 대폭 늘어날 전망이다.

올해 처음으로 공시가격이 나온 서초구 반포동 '래미안원베일리' 전용면적 84㎡는 재산세 737만원, 종합부동산세 1083만원 등 총 1820만원에 달하는 보유세가 추정된다. 단지는 올해 3월 전용 84㎡가 70억원으로 평당 2억원 시대를 열며 국내 최고가 단지로 올라섰다. 올해 공시가격은 34억3600만원을 기록했다. 래미안원베일리에 최고가 자리를 넘기기 전 반포 대장아파트인 '아크로리버파크' 전용 84㎡는 공시가격이 23.7% 상승했다. 보유세는 지난해 1167만원에서 1572만원으로 39.3% 올랐다.

압구정 신현대9차 아파트의 경우 재건축에 따른 집값 상승으로 공시가격이 25.9% 상승했다. 신현대(9차) 전용면적 111㎡의 경우 보유세와 종합부동산세는 지난해 1328만원에서 올해 1848만원으로 39.2% 올랐다. 1가구 1주택 가정할 때 추정액은 재산세 733만원과 함께 종부세 1115만원을 내야한다.

송파구 잠실 일대 아파트 보유세도 20% 가량 늘어날 것으로 전망된다. '잠실엘스' 전용 84㎡의 공시가격은 지난해 16억3000만원에서 올해 18억6500만원으로 14.4% 상승했다. 이에 따라 보유세도 478만원에서 579만원으로 21.0% 오를 것으로 추정된다. 같은 기간 '잠실주공5단지' 전용 82㎡의 보유세도 589만원에서 764만원으로 28.6% 상승할 것으로 추정됐다.

◆ 마용성 보유세 20% 안팎, 서울 외곽은 미미…보유세 인상에도 시장 '잠잠'

마용성(마포·용산·성동구) 지역 아파트의 보유세도 늘어날 것으로 전망된다. 마포구 '마포래미안푸르지오' 전용 84㎡ 공시가격은 지난해 11억4500만원에서 올해 13억1600만원으로 14.9% 상승했다. 이에 따라 보유세는 244만원에서 287만원으로 17.5% 오를 것으로 추정된다. 올해 공시가격이 12억원을 넘어서면서 종합부동산세 27만원을 더 내게 된 것으로 풀이된다.

올해 공시가격이 16억5700만원으로 지난해(15억2100만원) 대비 8.9% 오른 용산구 동부이촌동 한가람 전용 84㎡는 423만원에서 475만원으로 12.4% 보유세가 오를 전망이다. 또 성동구 행당동 서울숲 리버뷰자이 84㎡는 공시가격이 21% 오른 13억8400만원으로 종부세 부과 대상에 새로 진입하며 보유세가 지난해 246만원에서 올해 304만원으로 23.8% 보유세 인상률을 보인다.

서울 외곽 지역 단지의 보유세 상승 폭은 미미할 것으로 예상된다. 노원구 공릉동 '풍림아파트' 전용 84㎡의 보유세는 지난해 63만원에서 올해 66만원으로 4% 상승할 것으로 예상된다. 공시가격이 5억 800만원에서 5억2400만원으로 3% 상승한데 따른 영향으로 풀이된다.

같은 기간 도봉구 방학동 '대상타운 현대아파트(84㎡)'와 강북구 미아동 '두산위브 트레지움(84㎡)'도 62만원에서 65만원으로 보유세 상승 폭이 크지 않을 것으로 전망된다.

보유세 상승에 따른 세금 부담이 늘었지만 부동산 거래 시장에 큰 영향은 없을 것으로 예상된다. 특히 강남권이나 한강변 고가 아파트를 보유한 집주인들의 경우 최근의 가격 상승폭에 비하면 늘어난 보유세가 큰 부담으로 작용하지 않을 것으로 보인다.

함영진 우리은행 부동산 리서치랩장은 "서울 공시가격이 7% 정도 오르면서 전년 보다는 보유세 오름세를 체감할 수 있는 상황인건 사실"이라면서도 "올해 토지거래허가구역 해제 이후 재지정으로 거래는 줄었지만 가격은 떨어지지 않고 있다. 서울 지역 내 상급지 갈아타기, 공급 희소성 등으로 가격 상승 여력이 있어 보유세 부담으로 인한 매도 물량 증가나 시장의 변동은 크게 없을 것"이라고 말했다.

min72@newspim.com