팬데믹에도 점유율 3.6%p 상승

2023년 실적 개선·주가 상승 기대

[편집자] 이 기사는 3월 3일 오후 4시58분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 조윤선 기자 =중국식 샤브샤브 훠궈(火鍋) 대표 브랜드이자 홍콩 대표 요식업 종목인 하이디라오(06862.HK)가 간만의 주가 급등에 웃음짓고 있다.

2021년 초만 해도 80홍콩달러를 돌파하며 신고가를 기록했던 하이디라오 주가는 작년 코로나 재확산 속 80% 이상 추락한 10홍콩달러대에 머물며 지지부진한 흐름을 보였다. 그러다가 작년 말 중국 위드 코로나 선회에 따른 리오프닝 기대감에 반등하며 20홍콩달러선에 올라섰고, 올해 들어서는 2022년 깜짝 실적 예고 후 첫 거래일인 2월 27일 14% 가까운 급등세를 보여 시장의 관심을 한몸에 받고 있다.

금주(2월 27일~3월 3일 오전장 기준) 하이디라오 주가가 20% 넘는 상승세를 이어간 가운데, 하이디라오의 호실적 배경과 향후 전망 등을 살펴본다.

◆ 2022년 흑자 전환, 팬데믹 암흑기 지났다

하이디라오의 주가 상승 기폭제가 된 것은 지난달 24일(밤) 공개된 2022년도 예상 실적이다.

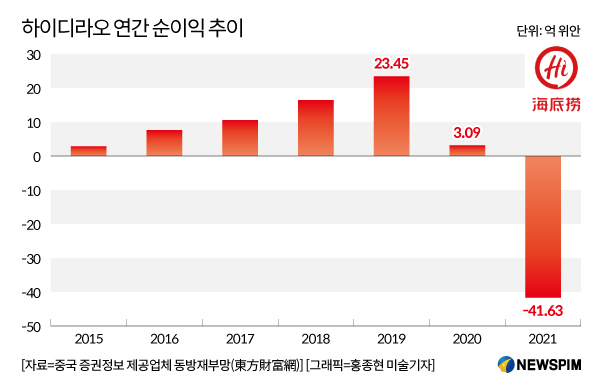

지난해 매출이 최소 346억 위안으로 전년 동기 대비 약 15.8% 감소할 것이나, 순이익은 13억 위안을 넘어설 것으로 추산한 것. 2021년 순적자가 약 41억 6300만 위안이었던 것을 감안하면, 작년 흑자 전환에 성공했다고 공시했다.

|

코로나 시국 속 눈덩이처럼 불어난 적자와 외부 환경 불확실성에 대응해 '몸집 줄이기'에 나선 것이 비용 절감과 경영효율 개선으로 이어져, 적자 탈피를 가능케 한 주된 배경으로 분석된다.

2021년 11월 하이디라오는 사업 확장 전략을 축소하는 이른바 '딱따구리 프로젝트'를 가동했다. 그 해 말까지 경영실적이 기대치에 못 미치는 약 300개의 매장을 점진적으로 폐점한다는 계획이었다. 이에 따라 실적이 악화된 국내외 매장을 과감히 정리하는 한편, 일부 매장은 잠정 휴점을 통한 재정비를 거쳐 재오픈하는 전략을 추진했다.

아울러 제로 코로나 정책 폐지에 따른 소비 회복에 힘입어 올해 들어 하이디라오를 찾는 고객 수도 뚜렷한 증가세를 보이고 있다. 춘절(중국의 음력설) 기간이었던 지난 1월 26일 당일 하이디라오를 방문한 고객은 135만 명(연인원 기준)으로 위안단(중국의 신정) 연휴 기간 고객 수를 넘어섰고, 2월 14일 발렌타인데이 당일 방문 고객도 전년 동기 대비 25% 이상 늘어난 연인원 140만 명을 돌파했다.

하이디라오가 드디어 암흑기를 벗어났다는 평이 나온다. 팬데믹 이전인 2019년만 해도 연 매출 265억 5600만 위안, 순이익 23억 4500만 위안을 올리며 1994년 창사 이후 역대 최고 실적을 기록했었다.

역대급 실적에 한껏 고무됐던 하이디라오는 공격적인 확장에 나서며 2020년 반년 새 363개 신규 매장을 오픈, 중국 전역의 매장 수를 1298개로 늘렸다.

하지만 코로나 장기화 속 외출 자제와 소비 위축으로 요식 업계가 직격탄을 맞은 가운데, 하이디라오도 2020년 처음으로 순이익이 큰 폭으로 줄었다. 그해 순이익은 전년 동기 대비 87% 가까이 급감한 3억 900만 위안에 그쳤고 2021년에도 41억 6300만 위안의 적자를 냈다.

◆ 올해 실적 개선 본격화, 주가 상승 기대

올해 하이디라오의 본격적인 실적 개선이 기대된다는 전망이 우세하다. 그 근거로 동오증권(東吳證券)은 중국 훠궈 업계의 성장성과 하이디라오가 해당 업계 톱(Top) 지위를 굳건히 하고 있다는 점을 들었다.

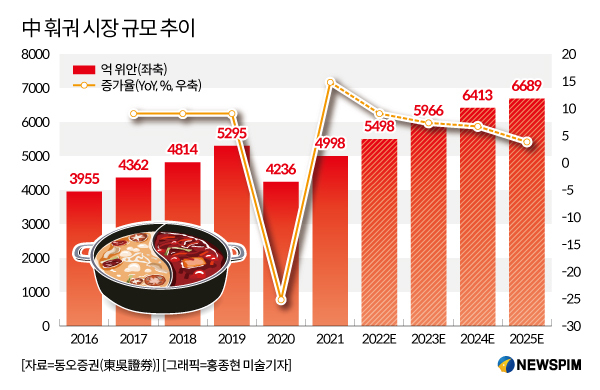

현재 중국 훠궈 상위 업체의 시장 집중도가 여전히 낮은 상황으로, 업체들의 대형화와 프랜차이즈 추세 속 시장 규모가 더욱 커질 것으로 전망된다.

동오증권은 2021년 4998억 위안에 달했던 중국 훠궈 시장 규모가 2025년 6689억 위안(약 126조 3500억 원)으로 확대, 연평균 7.6%의 성장세를 구가하며 훠궈 업계가 중국 전체 요식업에서 차지하는 비중이 한층 더 높아질 것으로 내다봤다.

|

중국 요식업 세부 업종 중 훠궈는 가장 큰 비중을 차지한다. 글로벌 시장조사기관 프로스트 앤 설리번(Frost & Sullivan)에 따르면, 2020년 기준 훠궈는 14.1%로 중국 전체 요식업 중 가장 큰 점유율을 보였다.

하이디라오는 팬데믹으로 일부 매장 운영을 잠정 중단했지만, 실시간 동영상 방송으로 상품을 판매하는 라이브 커머스, 음식 배달, 온라인 몰 운영에 집중하며 선두 지위를 단단히 다졌다.

그 결과 2020년 하이디라오의 시장 점유율은 2017년 대비 3.6%p 높인 5.8%로 확대됐다. 이는 동 기간 업계 상위 5개사의 점유율 상승폭(2.4%p)을 웃도는 것이다.

동오증권은 하디이라오가 팬데믹 3년 동안 구조 조정을 통해 경영 효율을 높이고 시장 1위를 유지했다는 점에서 높은 점수를 매겼다. 중국 소비 회복에 따른 영업실적 개선이 확실하다고 평가하며 기존의 하이디라오 실적 전망치를 올려 잡았다.

기존에 각각 386억, 432억 위안으로 제시했던 2023년, 2024년 매출 전망치를 각각 410억, 494억 위안으로 상향 조정했고, 같은 기간 순이익 전망치도 기존 16억, 28억 위안에서 34억, 52억 위안으로 높여 잡았다.

주가 상승도 기대된다. 증권가에서는 하이디라오에 대한 투자의견이나 목표주가를 줄줄이 상향하고 있다.

초상증권은 위드 코로나 본격화 속 하이디라오의 고객 회전율이 높아지고 실적도 가파른 개선세를 보일 것으로 예측, 목표주가를 25.5홍콩달러로, 투자의견으로는 '강력 추천'을 제시했다.

다이와증권은 하이디라오가 2022년 13억 위안 이상의 순이익 달성을 예고한 것은 영업 외 일회성 수익을 제외한 핵심 순이익이 약 10억 위안에 달한다는 뜻으로, 이는 시장 전망치보다 약 78%나 높은 호실적을 달성했다는 의미라고 해석했다.

그러면서 목표주가를 기존 20홍콩달러에서 25홍콩달러로 올렸다. 이는 현주가(3월 2일 종가 22.45HKD) 대비 11% 이상 오를 것으로 본 것이다.

실적 개선은 희소식이나 그렇다고 마냥 안심할 수 있는 상황은 아니라는 지적도 있다. 중국 소비 회복 본격화에 요식 업체들이 너도나도 사업 확장에 나서고 있어 하이디라오가 더욱 치열한 경쟁에 내몰리게 될 것이라는 우려가 나와서다.

일례로 훠궈 전문 프랜차이즈 샤부샤부(00520.HK)는 올해 240개 이상의 신규 매장 오픈 계획을 밝히며 전면적인 사업 확장을 시작했고, 또 다른 경쟁사 바누훠궈(巴奴火鍋)도 베이징·상하이 등지에 신규 매장 개점에 열을 올리고 있다.

[뉴스핌 Newspim] 조윤선 기자 (yoonsun@newspim.com)