전셋값 급락 전세가율 50%선·미입주·미분양 ↑

고금리 추세 vs 정부 추가 대책 '힘겨루기'

[서울=뉴스핌]김정태 건설부동산 전문기자= 부동산 시장 지표가 혼란스럽다. 어떤 이는 최근 집값을 두고 "바닥을 쳤다"며 반등세를 이어 갈 것이라고 예측한다. 반면 어떤 이는 주식시장의 용어인 '데드캣 바운스' 용어를 써가며 위기론을 강조한다. 데드캣 바운스는 주가가 큰 폭으로 떨어지다가 잠깐 반등하는 상황을 비유할 때 쓰이는 주식용어이다.

"바닥을 쳤다"고 주장하는 이들은 최근 수도권에서 폭락했던 대단지 아파트 매맷값이 반등세를 보이고 있다는 점을 들고 있다. 국토교통부 실거래가 시스템에 따르면 서울 송파구 가락동 헬리오시티 전용 84㎡는 가장 최근에 신고 된 매매가격이 지난 달 29일에 거래된 18억5000만원(29층)이었다. 같은 면적이 지난해 연말과 연초 각각 15억9000만원(6층), 15억3000만원(1층)에 거래됐던 것과 비교하면 2억6000만~3억2000만원 반등했다.

이 달부터 입주에 들어가는 강남구 개포동 프레지던스자이의 분양권 가격도 비슷한 추이를 보였다. 지난해 연말 전용 84㎡이 20억원(2층)에 거래됐으나 지난달 31일 25억원(5층)에 계약되면서 5억원의 차이를 보였다. 이들 거래 가격들은 층과 향에 따라 가격 차이를 보일 수도 있지만 대체적으로 지난해 연말과 비교해선 반등을 보이는 추세를 보였다.

|

거래량도 늘고 있다는 점도 반등의 지표로 든다. '거래 빙하기'인 지난해 연말과 달리 1월 거래량은 확연히 풀렸다. 국토교통부 실거래가 공개시스템에 따르면 지난 달 수도권(서울.경기.인천)의 아파트 매매거래건수는 6647건으로 전월(4882건)보다 36% 늘어난 것으로 집계됐다. 서울은 1220건, 경기는 1163건, 인천은 4264건의 아파트 매매거래가 체결됐다. 서울과 경기가 각각 1000건, 인천이 4000건을 돌파한 것은 지난해 6월 이후 처음이다.

주택 매수 심리도 회복세를 보였다. 국토연구원에 따르면 지난달 서울 주택매매시장 소비심리지수는 93.8로 전월(82.1) 대비 11.7포인트(p) 급등했다. 지난해 12월 서울 주택 매매시장 소비심리지수는 관련 집계가 시작된 2011년 7월 이후 최저치(79.1)를 기록했다. 이후 두 달 만에 90선을 회복한 것이다.

부동산시장 소비심리지수가 100을 넘으면 전월 대비 가격 상승과 거래 증가 응답자가 많다는 것을 의미한다. 국토연은 0~94를 하강 국면, 95~114를 보합 국면, 115~200을 상승 국면으로 보고 있다.

반면 "일시적 현상일 뿐, 오히려 더 내릴 것"이라고 주장하는 측의 통계적 근거를 들어보자. 일단 전셋값의 급락이 심상찮다. 분양권 가격이 회복세를 보이고 있다는 '개포자이프레지던스'의 경우 전용 84㎡의 전셋값이 지난해 한때 호가가 16억 원에 달했지만 현재 10억 원 수준으로 뚝 떨어졌다.

강남 재건축 추진단지인 은마아파트 전용 84㎡는 지난 달 18일 4억8000만원(2층)에 거래됐다. 이는 2021년 11월 기록한 최고가 12억2000만원(3층) 대비 60% 이상 하락한 가격이다. 전용 76㎡의 경우 지난 달 30일 3억9900만원(13층)에 거래되면서 3억원대까지 급락했다.

|

주택 매매가 대비 전셋값의 비율을 나타내는 전세가율도 통계 작성 이래 최저치다. KB부동산에 따르면 지난 달 서울 아파트 전세가율은 52.0%로 전월(52.9%) 대비 0.9%p 떨어졌다. 전년 동기(54.6%)보다는 4.0%p나 낮다. 이는 통계작성인 2012년 5월(51.9%) 이후 최저 수치다.

전세가율이 낮아질수록 매맷값의 하방경직성이 커진다. 즉, 지금과 같은 집값이 불투명한 시기에는 전셋값 급락이 매맷값의 하한 폭을 키우면서 함께 가격을 끌어내리는 연쇄작용을 일으킨다. 값싼 전세로 몰리니 매수세는 더욱 움츠러들 수 밖에 없어 급락세를 부채질 할 수 밖에 없다는 얘기다.

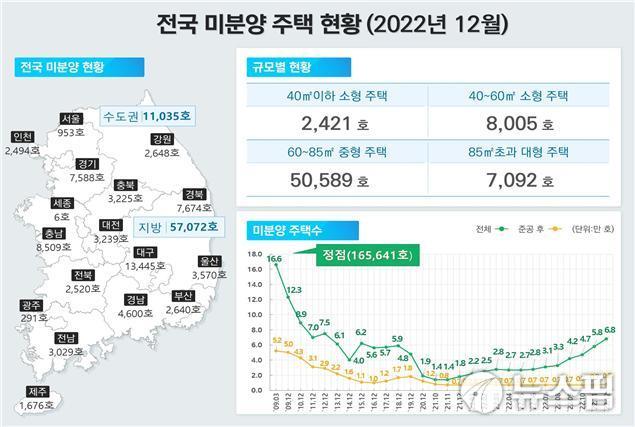

미(未)입주율과 미분양가구 급증도 집값 회복세의 걸림돌이 되는 지표다. 주택산업연구원에 따르면 1월 전국 아파트 입주율은 66.6%로 12월(71.7%) 대비 5.1%포인트 하락했다. 이는 이 기관이 조사이래 역대 최저치인 66.2%(2022년 11월)와 비슷한 수치다. 전국 미분양 가구수도 지난해 12월 말 기점으로 6만8000여가구로 위험선인 6만 2000가구를 돌파했다.

부동산 시장은 흔히 심리라고 말한다. 정부의 규제완화가 꽁꽁 얼어붙은 매매심리 개선에 영향을 미친 것은 사실이다. 하지만 추가 금리인상 가능성에 대한 불투명성도 상존해 있다. 이 때문에 급급매물 중심으로 거래가 이뤄질 뿐 추격 매수가 붙지 않을 것이란다.

지금은 고금리에 맞서 정부가 정책효과로 경착륙을 막고 있는 형국이다. 양 쪽의 힘겨루기는 어느 한 쪽에서 먼저 힘이 빠지느냐에 따라 집값 향방도 달라질 것이다. 시장은 정책에 맞서질 말라는 말도 있지만 정책도 시장을 이기진 못한다는 격언이 떠오르는 게 딱 그런 시기다.

dbman7@newspim.com