기업가치 목표 최대 1.25조에서 5700억원대로 '반토막'

재무적투자자들 "상장 연기" 목소리 전해져...결과 관심

[서울=뉴스핌] 이윤애 기자 = '국내 이커머스 1호 상장기업' 타이틀을 노리며 기업공개(IPO)에 도전했던 새벽배송 업체 오아시스가 깊은 고민에 빠졌다. 전날까지 진행한 기관 투자자 수요예측에서 부진한 성적을 거둔 때문이다. 시가총액 1조원을 목표했지만 시장에서 절반에 가까운 5000억원대로 평가받은 것으로 전해졌다.

당초 이날 오후 수요예측 결과와 확정 공모가가 공시될 것으로 알려졌지만 오아시스 측은 뉴스핌과의 통화에서 "오늘은 관련 공시 발표 계획이 없다"고 밝혔다. 이에 대해 투자업계 관계자는 "확정 공모가를 정하지 못한 때문"이라며 "주관사 및 재무적투자자(FI) 간에 상장 연기, 공모가 하향 조정을 통한 상장 강행 등을 놓고 의견이 갈린 것 같다"고 말했다.

|

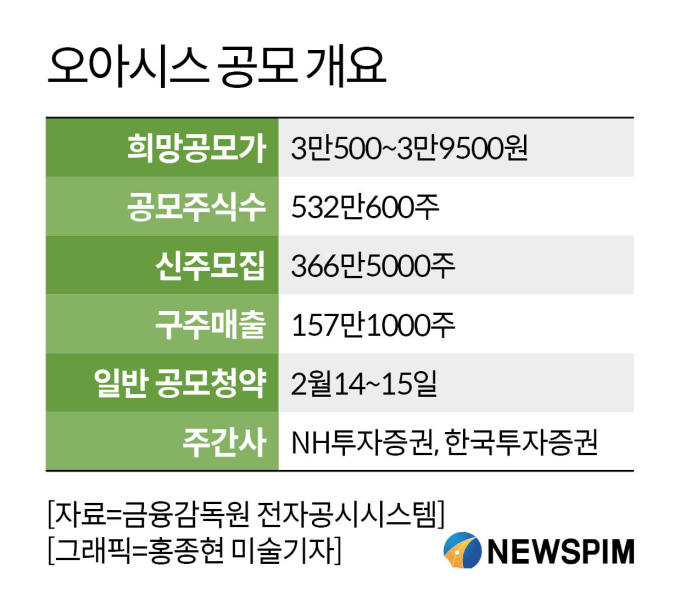

9일 투자은행(IB) 업계에 따르면 오아시스는 지난 7~8일 진행한 기관투자자 대상 수요예측에서 흥행에 실패했다. 오아시스의 공모가 밴드는 3만500~3만9500원인데 대부분이 1만8000~2만원대를 써낸 것으로 전해진다. 보수적인 투자자들 가운데는 공모가 하반의 절반 수준인 1만5000원을 써낸 곳들도 있다고 알려졌다.

현재 오아시스와 주관사, FI 들이 회의를 열고 향후 상장 일정 진행 여부와 확정공모가 등에 대한 논의를 진행중이다. 이런 가운데 시장에서는 공모가가 1만8000원으로 낮춰질 가능성도 제기되고 있다.

투자업계 다른 관계자는 "공모가 1만8000원 안도 논의에 올랐는데, 발행사와 몇몇 투자자들이 마지노선을 2만원이라 보고 있다는 얘기가 있다"며 "시기적으로 늦게 참여한 투자자들은 오아시스의 기업가치를 1조원 대로 책정했기 때문에 공모가가 낮아지면 손해를 볼 수밖에 없다"고 말했다.

이어 "FI들이 공모가 하향에 동의해야 하는데 가능할지 모르겠다"며 "때문에 상장을 미룬다는 이야기도 나오는 것"이라고 덧붙였다.

실제로 오아시스가 공모가를 낮추게 되면 상황이 복잡해 진다. 오아시스의 총 공모주식 수는 523만 6000주로 당초 계획했던 공모가 밴드인 3만 500~3만 9500원으로 시가총액은 9700억~1조2500억원이다. 하지만 1만8000원으로 낮추면 절반인 5700억원대까지 떨어진다.

오아시스는 최근 몇 년간 여러 차례에 걸쳐 투자를 받았다. 2020년 4월 한국투자파트너스로부터 126억원 규모의 첫 투자를 받았다. 이후 같은해 12월 카카오인베스트먼트 50억원 ▲2021년 4월 머스트벤처스·코너스톤투자파트너스 150억원, 7월 유니슨캐피탈코리아 500억원, 10월 NH투자증권과 한국투자증권 각각 100억원 ▲ 2022년 2월 홈앤쇼핑 100억원, 6월 이랜드리테일 330억원 등이다.

또한 오아시스의 기업가치는 초기 7500억원였지만 가장 마지막 투자자인 이랜드리테일로부터 투자를 유치할 당시 1조1000억원을 인정받았다. 이랜드리테일은 오아시스 보통주 84만2062주(지분율 3%)를 주당 3만9189원으로 총 330억원을 들여 매수했다. 때문에 기업가치가 떨어진다면 손해를 감수해야 하는 상황이다.

때문에 시장에서는 오아시스가 상장 자체를 연기할 거란 관측도 나온다.

지난해에 이어 올해 초 IPO 시장에 한파가 이어지며 기대한 만큼의 몸값을 인정받지 못하는 상황 속에서 컬리를 비롯해 케이뱅크 등이 상장 계획을 철회하거나 연기한 바 있다.

안준형 오아시스 대표는 전날 진행된 IPO 기자간담회에서 수요 예측 결과에 상관없이 상장을 강행할 지에 대해 "순리에 따라 겸허하게 결과를 기다리면서 그때 가서 고민해보겠다"고 말했다.

상장 강행 또는 철회 여부는 늦어도 오는 13일까지는 결과가 나올 것으로 보인다. 오아시스의 일반 투자자 공모 일정이 오는 14~15일이기 때문에 13일까는 확정 공모가를 공시해야 하기 때문이다.

yunyun@newspim.com