오아시스, 2015년부터 매년 흑자...상장 자신

희망 공모가 3만500원~3만9500원

다음달 7~8일 수요예측...공모주 30% '구주매출'

[서울=뉴스핌] 이윤애 기자 = 새벽배송업체 오아시스가 오는 2월 코스닥 입성을 목표로 상장 절차에 돌입하자 시장의 관심이 뜨겁다. 동종업계인 마켓컬리가 최근 상장 철회를 선언한 것과 대조된 행보이기 때문이다. 증시 입성에 성공한다면 국내 '전자상거래(이커머스) 1호 상장사' 타이틀도 거머쥔다.

고강도 금리인상으로 '적자 성장주'에 대한 시장의 평가가 가혹한 가운데 오아시스가 이커머스업계 유일한 흑자기업이란 점은 강점이다. 다만 공모주 가운데 30%가 구주매출이라는 점은 부담이다.

장외주식거래플랫폼 증권플러스 비상장에 따르면 16일 오아시스의 기준가는 전 거래일 대비 17.43%(4200원) 오른 2만8300원이다.추정 시가총액은 7943억원이다. 지난해 12월26일 2만1500원까지 떨어졌던 기준가는 상장 추진 소식이 알려지면서 다시 상승세다.

|

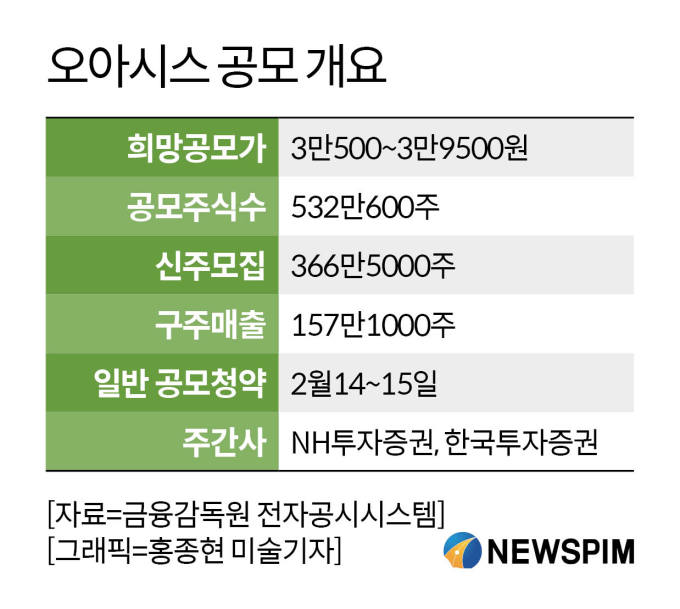

오아시스가 지난 12일 금융감독원에 제출한 증권신고서에 따르면 희망공모가는 3만500~3만9500원으로 이에 따른 예상 시가총액은 1조원에서 1조2535억원 사이다. 다음 달 7~8일 수요예측을 진행한 후 14~15일 일반청약을 거쳐 2월 중 코스닥시장에 입성할 예정이다. NH투자증권, 한국투자증권이 공동 대표주관을 맡았다.

그동안 오아시스의 기업가치는 1조원 안팎으로 평가받아 왔다. 이랜드리테일이 지난해 6월 오아시스의 지분 3%를 330억원에 사들일 당시 인정받은 기업가치도 1조1000억원이다.

오아시스가 내달 수요예측에서 흥행에 성공할지 여부가 최대 관심사다.

성장성만으로 후한 평가를 받던 시기가 끝나면서 이커머스 경쟁사인 컬리의 몸값은 한때 4조원대로 평가받았지만 현재는 1조원 수준으로 급락했다. 컬리는 결국 상장 철회 결정을 내리게 됐다. 특히 적자경영으로 몸값을 제대로 받기 어려운 분위기가 영향을 줬다는 평가다. 컬리는'샛별배송' 서비스로 국내 새벽배송 시장을 열었지만 적자 규모가 2018년 337억원에서 2019년 1013억원, 2020년 1163억원, 지난해 2177억원 등 해마다 커졌다. 결국 컬리는 지난 4일 "글로벌 경제 상황 악화로 인한 투자 심리 위축을 고려해 상장을 연기하기로 했다"고 발표했다.

|

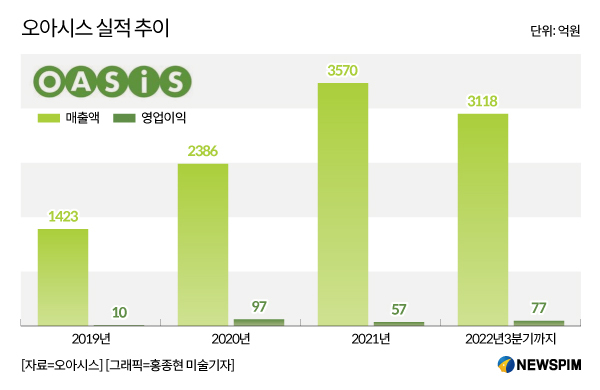

반대로 컬리의 상장 연기가 오아시스의 경쟁력을 부각해주는 역할을 할 것이란 기대감도 있다. 오아시스는 2015년 이후 지속적인 흑자경영을 유지해 왔다. 2019년 10억원, 2020년 97억원, 2021년 57억원 등 영업이익을 기록했다. 지난해는 3분기 누적 매출액이 전년 동기 대비 20% 증가한 3118억원, 영업이익은 79% 늘어난 77억원을 기록했다. 매출액도 지난 2015년 193억원에서 지난 2021년 3569억원을 기록하며 18.5배 성장했다.

일반적인 온라인 마켓플레이스 기반의 이커머스 기업들과 달리 오아시스는 오프라인 매장 기반으로 설립돼 온라인 식품 새벽배송으로 사업을 확장했다. 이를 통해 새벽배송 업체의 난제인 신선식품 재고비용을 최소화할 수 있었다는 평가다.

오아시스는 투자자들에게 향후 이커머스 시장의 높은 성장성, 그 안에서 흑자경영이란 경쟁력을 내세우며 투자를 설득할 것으로 보인다.

오아시스는 증권신고서에서 "이커머스 시장 규모는 인터넷, 모바일 환경의 발달, 비대면 소비 확산 등으로 2017년 86조8000억원에서 2021년 187조1000억원으로 가파르게 성장했다"면서 "국내 식품 소매 시장은 다양한 단가 및 수요 성장 요인에 의해 2021년 113조원 규모에서 2025년 128조원 규모로 성장할 것"이라고 전망했다.

이어 "자사는 새벽배송 시장에서 쿠팡, 컬리, SSG닷컴과 같은 대형 이커머스 회사와 치열한 경쟁을 펼치는 중"이라며 "주력 사업인 새벽배송 이커머스, 오프라인 매장 운영 사업 이외 향후 신성장 동력을 확보하기 위한 차원에서 라이브커머스, 퀵커머스, 오프라인 무인 자동화 매장도입, 자체 기술의 상용화 서비스, PG사업 진출 등 다양한 신규 사업 진출을 계획하고 있다"고 설명했다.

오아시스가 상장을 통해 확보할 수 있는 자금은 1597억~2068억원으로, 오는 2025년까지 시설자금 725억원, M&A 369억원을 책정했다.

시장이 우려하는 점은 있다. 오아시스의 공모 구조는 신주모집 366만5000주(70.0%), 구주매출 157만1000주(30.0%)의 방식으로 진행된다. 구주매출은 기존 대주주가 보유하고 있던 주식을 파는 것을 의미한다. 공모 자금이 회사의 투자자금으로 쓰이지 않고 대주주에게 흘러간다는 의미다.

떄문에 IPO 시장에서 구주매출은 부정적 요인 중 하나로 꼽힌다. 실제 지난 2021년 시몬느액세서리컬렉션(구주매출80%), 현대엔지니어링(75%), SK쉴더스(46.7%), 윈스토어(29.1%) 등이 부진한 수요예측으로 IPO를 미룬 바 있다.

한 금융투자업계 관계자는 "지금 같은 IPO 시장 혹한기에는 성장성이 아닌 실제 수익 여부가 중요한 평가 기준"이라며 "오아시스는 컬리 대비 매출 규모는 4분의 1 수준이지만 안정적인 흑자경영이라는 강점을 앞세워 수요예측에서 투자자들을 설득할 것"이라고 말했다.

yunyun@newspim.com