1분기 전국 분양예정 물량, 작년 동기 2.4배

[서울=뉴스핌] 김성수 기자 = 올해 1분기에는 전국에서 11만가구가 분양할 예정이다. 연초는 겨울철 추위와 설 연휴로 통상 분양시장 비수기지만 올해 1분기에는 19년 만에 최대 물량을 기록할 것이라는 전망도 나온다.

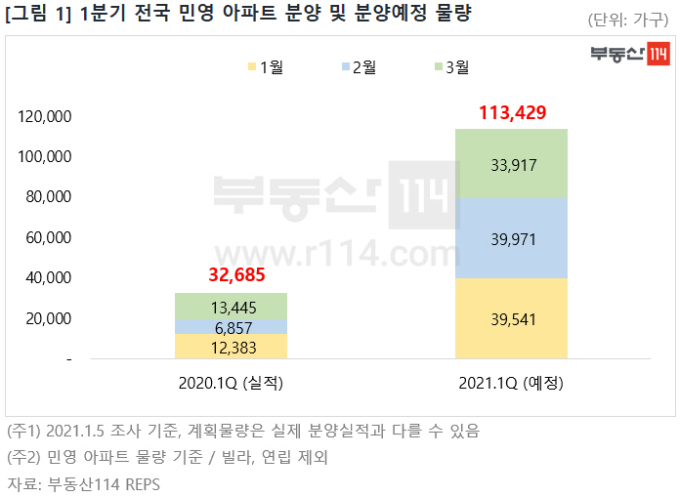

7일 부동산정보업체 부동산114에 따르면 올해 1분기 전국 민영아파트 분양예정 물량은 전국 112곳, 총 11만3429가구(임대 포함, 총 가구수 기준)다. 작년 1분기 분양실적(3만2685가구)의 2.4배 규모다.

지난해 4분기 실적(8만927가구)보다도 많다. 11만가구가 계획대로 분양하면 올 1분기 기준 집계를 시작한 2002년 이래 역대 최다 분양 실적을 기록할 것으로 보인다.

월별로는 ▲1월 3만9541가구 ▲2월 3만9971가구 ▲3월 3만3917가구 등 월 평균 3만가구 이상이 분양한다. 1분기 물량이 이처럼 늘어난 것은 작년 말 예정된 대단지 분양일정이 조정된 영향으로 분석된다.

실제로 올해 1분기 분양을 앞둔 1000가구 이상 대규모 아파트 총 40곳, 7만4896가구 중 15곳, 3만686가구는 분양 일정이 미뤄진 사업지다. 작년 11월 말 조사 당시 12월 분양을 계획했던 서울 서초구 반포동 '래미안원베일리(2990가구, 2월 예정)', 인천 부평구 청천동 'e편한세상부평그랑힐스(5050가구, 1월 예정)', 부산 동래구 온천동 '래미안포레스티지(4043가구, 2월 예정)' 등이 올 1분기로 분양이 연기됐다.

시도별 1분기 분양예정 물량은 ▲경기 4만2377가구 ▲인천 1만8430가구 ▲경남 1만1143가구 ▲대구 8437가구 ▲충북 5718가구 ▲부산 4976가구 ▲서울 3953가구 순이다. 분양이 집중된 수도권의 물량이 총 6만4760가구로, 지방 4만8669가구에 비해 1만가구 이상 많다.

수도권에서는 경기도 물량이 4만2377가구로 가장 많다. ▲의정부시 고산동 의정부고산수자인디에스티지(2407가구) ▲용인시 고림동 힐스테이트용인둔전역(1721가구) ▲수원시 세류동 수원권선6구역(2175가구) ▲광명시 광명동 광명2R구역재개발(3344가구) 등 대규모 단지들이 분양에 나선다.

인천은 지난해 청약 경쟁이 치열했던 연수구, 부평구, 서구에서 공급이 이어진다. ▲부평구 청천동 e편한세상부평그랑힐스(5050가구) ▲연수구 송도동 송도자이크리스탈오션(1503가구) ▲서구 당하동 검단신도시우미린(1180가구)가 분양을 앞두고 있다.

서울에서 임대를 제외한 민영 아파트 분양예정 물량은 3458가구로 직전 분기(1130가구)보다 늘었다. ▲서초구 반포동 래미안원베일리(2990가구) ▲서초구 반포동 반포KT부지(140가구) ▲송파구 오금동 송파오금아남(328가구) 등 강남권에서 물량이 풀린다.

지방에서는 경남(1만1143가구)이 가장 많다. ▲김해시 신문동 김해율하두산위브(4393가구) ▲창원시 교방동 창원교방1구역재개발(1538가구) ▲거제시 상동동 거제상동동더샵(1288가구) 등이 분양을 앞두고 있다.

이어 대구에서는 ▲수성구 파동 수성더팰리스푸르지오더샵(1299가구) ▲달서구 송현동 한양수자인더팰리시티(1021가구) ▲서구 평리동 서대구역화성파크드림(1404가구) 등 총 8437가구가 공급된다.

충북에서는 ▲청주시 오송읍 오성역파라곤센트럴시티(2415가구) ▲청주시 봉명동 봉명1구역재건축(1745가구) 등 대단지가 공급된다. 부산은 ▲동래구 온천동 래미안포레스티지(4043가구) ▲남구 대연2구역재건축(449가구) 등 정비사업 물량이 나온다.

부동산114는 지난해의 청약 열기가 연초 분양시장에도 이어질 것으로 내다봤다. 지난해 1월 4만3268가구였던 미분양 물량이 11월 2만3620가구로 크게 줄었다. 또한 청약통장 가입자 수는 전국 2700만명을 넘어서는 등 새 아파트에 대한 선호는 갈수록 커지는 추세다.

또한 올해 주택가격 상승 전망이 우세해져 아직 내 집 마련을 못한 실수요자들의 초조함도 커지고 있다.

여경희 부동산114 수석연구원은 "올해 1분기 분양에 관심을 갖는 수요가 상당할 것으로 보인다"며 "다만 7월부터 3기 신도시 등 수도권 사전청약이 시작되는 만큼 수요 분산 효과가 일부 나타날 것"이라고 말했다.

이어 "지방에서는 공급물량이 적은 울산, 세종의 선전이 예상된다"며 "전매가 가능한 일부 지역으로 청약 수요가 유입될 가능성이 있다"고 덧붙였다.

sungsoo@newspim.com