미래 성장산업서 경쟁력 보유한 기업 대상

과학·정보기술 분야의 비상장 기업 대다수

[서울=뉴스핌] 배상희 기자 = 중국 대표 통신업체 ZTE(中興通訊∙중흥통신)와 화웨이(華為), 그리고 틱톡(TikTok)까지. 미국과 중국의 '강대강' 힘겨루기 속에 희생양이 된 중국 기업의 계보다.

그간 미국은 중국이 심기를 건드릴 때마다 중국 당국을 압박하기 위한 수단으로 '눈엣가시'가 되는 중국 기업들에 대한 제재 카드를 꺼내 들었다.

지난 2018년 미∙중 무역전쟁 당시 ZTE를 겨냥했던 미국의 총구는 올해 신종 코로나바이러스 감염증(코로나19) 책임론부터 홍콩 국가보안법 시행, 휴스턴-청두 영사관 교차 폐쇄 등 전방위적으로 확산된 갈등 속에 화웨이에 이어 틱톡을 조준하고 나섰다.

미국이 중국 기업 제재를 주요한 대(對)중국 압박 카드로 활용하는 데에는 다음과 같은 거시적인 목적이 깔려 있다. 전세계 시장에서 빠르게 영향력을 확대하며 막대한 이익을 거둬들이는 중국 기업을 압박함으로써 중국 경제 전체에 타격을 입히는 동시에, 일부 산업 영역에서 미국을 위협할 정도로 빠르게 성장하고 있는 중국 기업을 억눌러 미∙중 패권전쟁의 승기를 가져올 계기를 마련하기 위해서다.

올해는 양국의 갈등 수위가 군사충돌 가능성이 제기될 정도로 깊어지고 있는 만큼, 미국 트럼프 행정부의 이 같은 '중국기업 때리기' 행보는 한동안 지속될 전망이다. 다시 말해 '제2의' 화웨이와 틱톡이 생겨날 수 있다는 의미다.

이미 시장에서는 중국 국민메신저 앱인 '위챗(Wechat)'이 다음 타깃이 될 수 있다는 전망이 나오고 있다. 미∙중 패권전쟁의 핵심인 중국 대표 IT 기업이 운영하는 앱인 동시에, 중국을 넘어 전세계적으로 그 영향력을 확대하고 있다는 점에서다. 특히, 화웨이나 틱톡처럼 미국인 사용자의 개인정보를 수집할 수 있는 만큼, 미국의 정보를 빼돌려 국가 안보를 위협할 수 있다는 '주홍글씨'를 씌우기 쉽다는 점이 이 같은 관측의 근거로 제시되고 있다.

◆ 미국 '블랙리스트' 대상의 중국 기업 4대 특징

미국이 정조준하고 있는 중국 기업의 특징은 다음의 네 가지로 압축된다. 개인정보 데이터 수집능력을 보유한 기업, 전세계가 주목하는 미래 먹거리 산업에 연관된 기업, 글로벌 시장에서 점유율의 우위를 점한 기업, 미국 자본이 거의 개입돼 있지 않은 중국자본 중심의 기업이 그것이다.

가장 먼저 개인정보 수집이 가능한 데이터 관련 기업이 미국의 주요 제재 대상으로 거론된다. 실제로 통신장비 업체 화웨이와 글로벌 동영상 공유 앱 틱톡 또한 해당 기업 장비와 앱을 사용할 경우 미국인의 민감한 개인 정보와 국가적 기밀이 유출될 수 있다는 안보 리스크가 핵심적인 제재 이유로 제기됐다.

이 같은 관점에서 데이터를 생산∙전송∙보관∙응용하는 기업은 핵심 제재 대상이 될 수 있다. '데이터 생산'과 연관된 사물인터넷(IoT), 산업인터넷, 위성 카인터넷(Car internet), '데이터 전송'과 연계된 5세대 이동통신(5G), '데이터 보관' 관련 빅데이터 센터, '데이터 응용' 관련 인터넷, 모바일 인터넷, 가상·증강현실(AR/VR) 산업 등이 대표적이다. 이와 함께 알리윈(阿裏雲), 화웨이윈(華為雲), 텅쉰윈(騰訊雲) 등 클라우드 컴퓨팅 서비스 업체가 미국의 제재 대상에 오를 가능성이 크다는 평가가 나온다.

다음으로, 최첨단 기술 산업을 비롯해 신흥산업이나 거대한 혁신을 거듭한 전통산업(신에너지 자동차 등)에 속해 있는 기업들이 주요 타깃이 되고 있다. 반도체, 5G, 인터넷, 공유자동차, 신에너지 자동차, IoT, 빅데이터, 인공지능, 무인자동차 산업이 대표적이다.

전세계적인 미래 성장 먹거리로 주목 받고 있는 이들 산업에서 중국은 미국이나 유럽 국가들에 비해 크게 뒤지지 않는 경쟁력을 갖고 시장을 일정 부분 점하고 있다.

특히, '반도체 굴기'를 외치며 중국 당국이 핵심 미래 성장 산업으로 키우고 있는 반도체 분야를 대표하는 중국 기업은 미국의 제재 대상에 오를 가능성이 어떤 분야보다 크다. 이 같은 관점에서 중국 대표 파운드리(반도체 위탁생산) 업체 중심국제(中芯國際, 중신궈지∙SMIC)는 '제2의 화웨이'가 될 가능성이 가장 큰 기업으로 꼽힌다.

미국이 올해 화웨이에 대한 공급망을 전면 차단하는 제재를 가하면서 중국은 본토에서 반도체를 자체 수급해야만 하는 상황에 놓인 가운데, SMIC는 중국 반도체 기술의 국산화를 실현해 줄 새로운 희망으로 떠올랐다. 중국 정부가 높은 지분을 보유하고 있는 기업이자, 향후 정부의 지원을 등에 업고 성장할 기업인 만큼 타깃이 될 가능성이 크다는 평가다. SMIC는 미국의 규제로 네덜란드 ASML사의 극자외선(EUV) 리소그래피 장비를 구매하지 못하는 등 이미 미국의 견제를 받고 있다.

중국 3대 메모리 반도체 회사로 꼽히는 푸젠진화(福建晉華∙JHICC) 또한 이미 미국의 블랙리스트에 추가돼 있는 상태다. 이와 함께 인공지능 분야 기업들도 대거 미국의 제재 명단에 포함될 가능성이 크다고 전문가들은 입을 모은다.

중국이 기술경쟁력을 바탕으로 글로벌 시장에서 점유율을 빠르게 확대하는 기업들도 그 중 하나다. 화웨이가 상당한 위상을 드러내고 있는 5G 산업을 비롯해 통신장비, 신에너지 자동차, 모바일 결제, 고속철, 특고압 전력망 등이 대표적이다. 해당 산업에서 중국 기업은 중국 시장이 아닌 전세계 시장을 목표로 점유율을 빠르게 확대하고 있으며, 그만큼 많은 매출과 이윤을 거둬들이고 있다.

대표적으로 중국이 전세계 시장에서 높은 점유율을 자랑하는 샤오미(小米), VIVO, OPPO 등의 스마트폰 제조업체를 비롯해 신에너지 자동차 대표 기업 또한 미국의 제재 1순위 대상 중 하나로 꼽힌다.

중국 대표 전기차용 배터리 제조업체인 영덕시대(寧德時代, 닝더스다이∙CATL)는 전세계 전기차 배터리 시장 점유율 2위(올해 1~6월 SNE리서치 조사 기준)를 점하고 있는 데다, 중국 정부의 지원을 등에 업고 있다는 점에서 제재 대상에 오를 리스크가 매우 크다는 평가가 나온다. 미국 테슬라에 가장 위협적인 기업으로 꼽히는 중국 최대 전기차 업체 비야디(BYD)도 거론된다.

이와 함께 고속철 시장의 세계 최대 기업인 중국 국유 철도차량 제조업체 중궈중처(中國中車∙CRRC)와 중국 국유 전력망 관리업체인 국가전망공사(國家電網·State Grid)도 제재 요건에 부합된다는 평가다.

마지막으로, 미국 자본이 개입돼 있지 않거나 비중이 매우 적은 중국자본 중심의 기업이 미국의 주요 제재 대상이 될 가능성이 크다. 한국 삼성과 세계 최대 파운드리 업체인 대만 TSMC의 경우 미국인이 대주주로 올라서 있는 만큼 미국이 일정 부분 기업을 통제할 능력을 갖게 되는 동시에, 결국 많은 부분의 이윤이 미국으로 유입된다. 이러한 점에서 미국은 이들이 글로벌 시장에서 시장점유율을 확대하며 선두 입지를 이어가는 것을 용인할 수밖에 없다는 해석이 나온다.

중국 대표 IT 기업 중에서도 알리바바(阿裏巴巴), 바이두 (百度), 징둥(京東) 등의 기업은 미국 주주들이 큰 비중을 차지한다. 이에 이들 기업은 잠시는 미국의 제재 레이더망을 피해갈 수 있다는 평가다. 다만, 틱톡의 모회사인 바이트댄스(字節跳動∙Bytedance)를 비롯해 중국 유명 전자상거래 업체 핀둬둬(拼多多), 중국 최대 음식배달 플랫폼 업체 메이퇀(美團), 중국 모바일 공유차량 예약 서비스 업체 디디(滴滴) 등의 기업은 미국 자본 비중이 매우 적은 만큼 제재를 받을 위험성은 더욱 커진다는 해석이다.

◆ '과학∙정보기술' 기업 최다, 비상장기업 대다수

최근 미국은 중국 신장(新疆) 위구르족과 다른 소수민족에 대해 자행한 인권침해와 학대활동 등을 명분으로 중국 기업들을 대거 제재대상에 포함시켰다. 중국이 민감하게 여기는 소수민족 인권 문제를 건드리는 동시에, 지역 경제에 타격을 입혀 '중국 옥죄기'를 확대하려는 시도로 풀이된다.

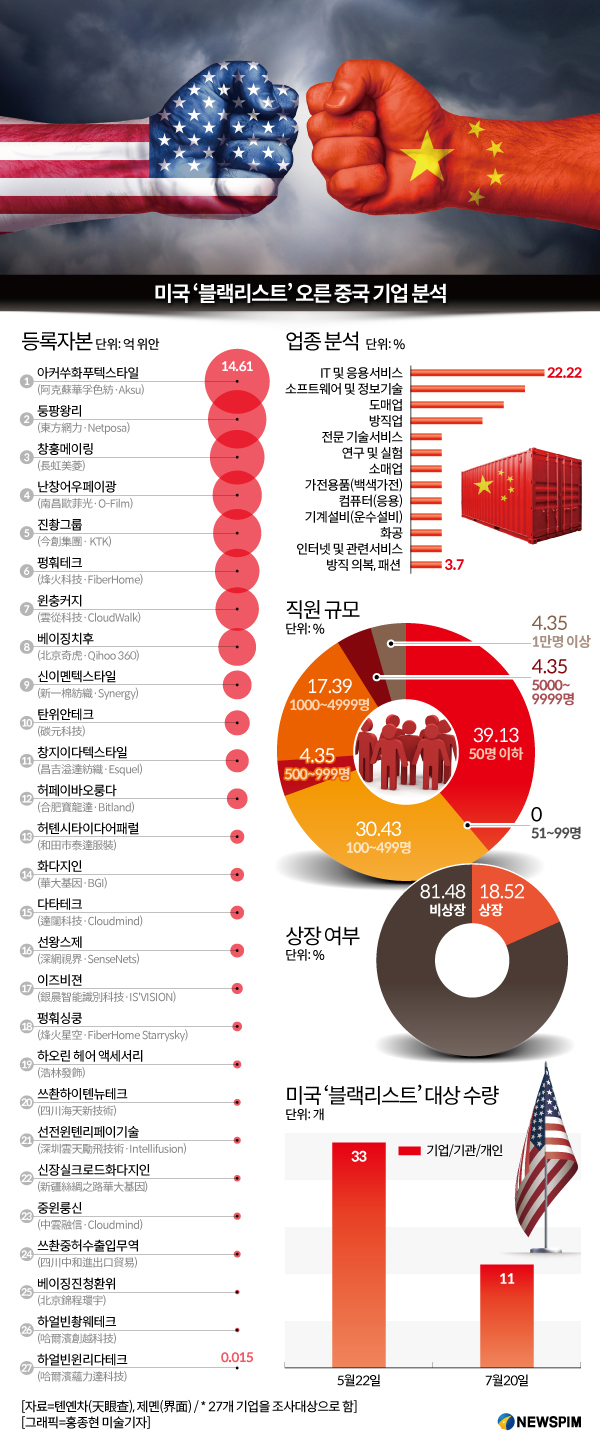

미국 상무부 산업안보국(BIS)은 지난 5월 22일 33개 기업과 기관, 개인을 블랙리스트에 올린 데 이어 지난달 20일에는 추가로 11개 중국 기업을 제재 대상에 포함시켰다. 제재 대상 목록에 오른 기업은 미국 정부의 허가 없이는 미국에서 각종 부품과 제품 등을 살 수 없다.

구체적으로 창지이다텍스타일(昌吉溢達紡織∙Esquel), 허페이바오룽다(合肥寶龍達∙Bitland)정보기술, 창훙메이링(長虹美菱), 하오린 헤어 액세서리(浩林發飾), 허톈시타이다어패럴(和田市泰達服裝), 진촹그룹(今創集團∙ KTK), 신이몐텍스타일(新一棉紡織∙Synergy), 난창어우페이광(南昌歐菲光∙O-Film), 탄위안테크(碳元科技) 등의 9곳은 강제노동 가담을 사유로 목록에 포함됐다. 신장실크로드화다지인(新疆絲綢之路華大基因)과 베이징류허화다지인(北京六合華大基因∙BGI) 등은 중국 당국이 위구르족 탄압을 강화하기 위해 사용된 유전자 분석을 수행했다는 이유로 제재 대상에 올랐다.

중국 기업 정보 플랫폼인 톈옌차(天眼查)가 지난 5월과 7월 두 차례에 걸쳐 미국이 제재대상에 포함시킨 중국 기업 중 27개사를 대상으로 조사한 결과, 40.74%는 과학기술∙응용서비스, 소프트웨어∙정보기술 업종에 속한 기업인 것으로 나타났다. 도매(14.81%) 업종에 속한 기업은 그 다음으로 많았다.

기업 규모 측면에서 살펴보면, 30%에 가까운 기업은 등록 자본금이 5억 위안(약 854억1500만원)에 가깝거나 이를 넘어서는 것으로 나타났다. 방직품 및 방직 기자재 등을 생산∙판매하는 아커쑤화푸텍스타일(阿克蘇華孚色紡∙Aksu Fuhua Textile)이 가장 많은 14억6100만 위안의 자본금을, 기계 설비 기술 개발업체 하얼빈윈리다테크(哈爾濱蘊力達科技)는 150만 위안으로 가장 적은 자본금을 보유한 것으로 나타났다.

직원 규모 면에서는 500명 이상의 직원을 보유한 기업이 가장 많은 69.56%를 차지했다. 이와 함께 81.48%의 기업은 아직 상장을 하지 않은 비상장사인 것으로 조사됐다.

pxx17@newspim.com